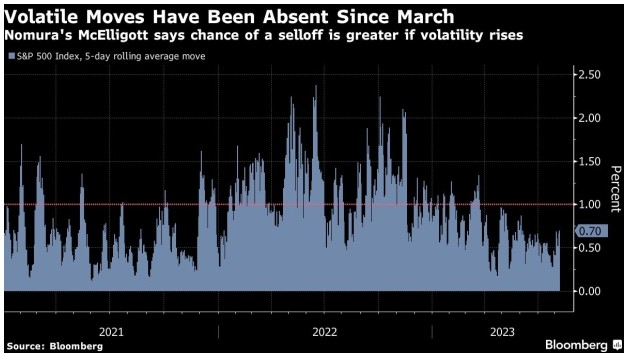

野村证券跨资产策略师Charlie McElligott表示,在一周的时间里,标普500指数每天只要波动幅度达到1%,美国股市的反弹就会面临巨大压力,因为市场波动调节基金对股市的敞口如此之高,以至于在最近几个月的平静交易之后,抛售的风险飙升。这些风险调节基金往往会在股市在低波动性时期上涨时大举买入股票,而在市场交易变得更加波动时平仓——无论市场是在上涨还是在下跌。标普500指数上一次连续一周单日波动幅度超过1%是在2月初,而2月是该指数今年以来唯一一个出现下跌的月份。

McElligott在一封电子邮件中表示,这些基金卖出与进一步买入的可能性之间的“不对称”是“巨大的”。他说,标普500指数连续一周每天上下波动1%,就会导致价值约288亿美元的抛售。相比之下,横盘波动将带来约23亿美元的买盘。

诚然,自3月份银行业动荡以来,美国股市一直相对平静。3月,一系列地区性银行破产,引发了人们对全球金融体系健康状况的担忧。随后,尽管由于美国面临前所未有的债务违约,CBOE波动性指数在5月份出现小幅飙升,但在接下来的几周内,该指数很快收低。标普500指数今年迄今已累计上涨16%。

周四晚些时候公布的美国关键通胀数据将是对市场平静形势的一个重大考验。投资者一直依赖月度通胀数据来寻找美联储政策前景的线索,而任何价格压力存在巨大粘性的迹象都可能动摇利率可能见顶的押注。经济学家预计,该报告将显示自2022年6月以来通胀首次同比加速增长。数据显示,在过去18个月里,标普500指数曾八次在数据发布后出现上下1%的波动,不过今年的时间里投资者的反应相当冷淡。

虽然历史不能预示未来,但对标普500指数2019年表现的分析显示,该指数的5天滚动平均波动在当年8月达到最高水平,该指数在2019年8月下跌了1.8%。摩根士丹利策略师Michael Wilson表示,2019年8月与美国股市目前的走势非常相似。

Abrdn投资主管James Athey表示:“任何持续的价格上涨和波动性下降都会使这类策略极易受到这两种趋势逆转的影响,并使整个市场也容易受到这类转变的影响。”