亿万富豪投资者斯坦利·德鲁肯米勒(Stanley Druckenmiller)和大卫·泰珀(David

Tepper)旗下的两大全球顶级家族办公室(Duquesne Family Office与Appaloosa

Management)继第一季度大量买入受益于全球人工智能(AI)投资狂潮的大型科技股后,这两大顶级家办在第二季度继续“大手笔加仓”这些受益于AI狂潮的科技股标的。

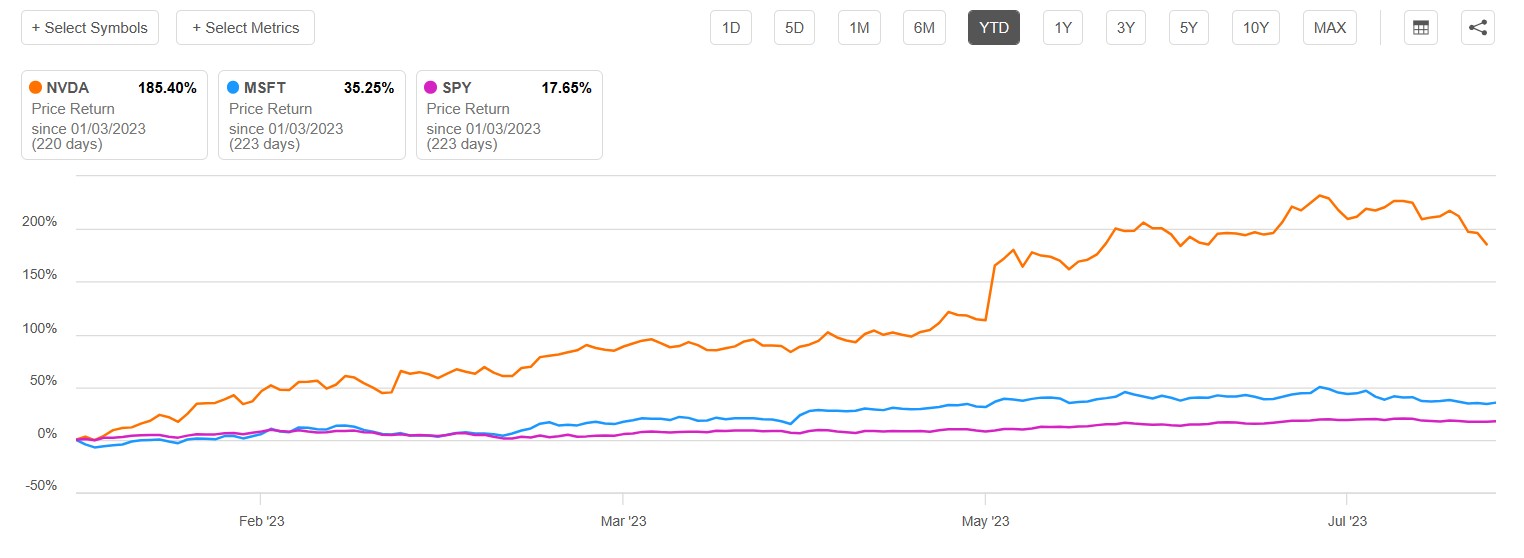

受益于这些“AI科技股”在今年上半年开启“史诗级反弹浪潮”,这两大家族办公室的美股持仓总市值在今年第一季度和第二季度环比均有所提升。披露数据显示,两大顶级家办最为青睐的AI投资标的皆为英伟达(NVDA.US),位列两大家办的头号总仓股,全球“AI领头羊”之一的微软(MSFT.US)同样备受这两大家办青睐。此外,AMD等热门芯片股虽然在AI领域份额远远不及英伟达,但由于芯片可谓支撑AI发展的“最底层基础设施”,因此这些热门芯片股同样获家族办公室巨额资金青睐。

德鲁肯米勒无比青睐两大“AI领头羊”,英伟达成头号重仓股!

根据美国证券交易委员会(SEC)披露,德鲁肯米勒旗下家族办公室Duquesne Family

Office已递交第二季度持仓报告(13F),披露显示该家族办公室第二季度继续增持全球两大“AI领头羊”——英伟达和微软。截至6月30日的第二季度,受益于英伟达等科技股反弹以及继续加仓美股市场,Duquesne

Family Office持仓总市值达29亿美元,上季度仅为23亿美元。前十大持仓股占总市值的75.02%。

最新13F披露显示,Duquesne Family

Office在第二季度增持英伟达的幅度高达20%(与上季度相比),将该家族办公室持有的这家GPU芯片巨头的市值提高到约4.02亿美元。

Duquesne Family

Office大手笔增持AI芯片巨头英伟达(NVDA.US),并且一跃成为该家族办公室的头号重仓股(英伟达在第一季度为第二大重仓股)。这家芯片公司可谓是今年全球人工智能布局浪潮的最主要受益者之一。今年以来,英伟达的股价涨幅接近190%,成为标普500指数中表现最好的公司之一,成为第一家市值踏入“万亿美元俱乐部”的芯片公司。

除了加仓AI芯片巨头英伟达,德鲁肯米勒旗下家族办公室还在第二季度新建仓其它热门芯片股,这些标的今年均实现大幅上涨。比如存储芯片巨头美光(MU.US),持仓市值达1400万;此外,第二季度还新建仓有着“芯片之母”称号的EDA软件领域领导者铿腾电子(CDNS.US),持仓规模达1768万美元。

该家族办公室在第一季度新建仓同样受益于AI狂潮的科技巨头微软(MSFT.US),且新建仓后的微软在第一季度已位列前三大重仓股之中。该家族办公室在第二季度大力加仓微软,增持幅度为13%。这家科技巨头第二季度在该家族办公室持仓规模约2.8亿美元(上季度约为2.1亿美元),在投资组合中占比约9.82%。

微软可以说是火爆全球的ChatGPT的最直接受益者,该科技巨头为了获得在新兴的AI领域的领导者地位,此前已经向ChatGPT的开发商OpenAI投资数百亿美元,并与其建立独家的云计算合作关系,以及在自己的旗舰产品和服务中添加创新性的人工智能功能吸引更多订阅用户。今年以来,在ChatGPT热度的大力刺激之下,微软年内涨幅接近36%。

另一大受益于AI狂潮的大型科技公司——云计算领域领导者甲骨文(ORCL.US)也获德鲁肯米勒青睐,甲骨文为该家族办公室第二季度新建仓标的,但是持仓市值已经位列第18位。披露数据显示,德鲁肯米勒家族办公室Q2新建仓约27万股甲骨文,持仓总市值约为3231万美元。

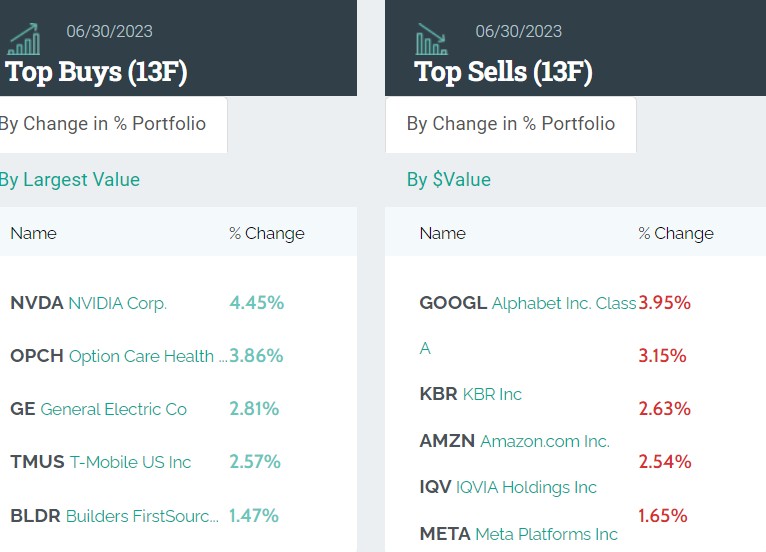

从持仓比例变化来看,德鲁肯米勒旗下家族办公室Duquesne Family

Office第二季度前五大买入标的分别是:英伟达(NVDA.US)、Option Care Health(OPCH.US)、通用电气(GE.US)、

T-Mobile US(TMUS.US)以及Builders FirstSource Inc (BLDR.US)。

Duquesne Family Office第二季度前五大卖出标的包括:谷歌母公司Alphabet

(GOOGL.US)、KBR科技(KBR.US)、亚马逊(AMZN.US)、Iqvia Holdings(IQV.US)以及 Meta

Platforms(META.US)。值得注意的是,Alphabet、亚马逊以及Meta这三大科技巨头同样受益于AI狂潮,年内均实现大幅反弹,谷歌母公司Alphabet以及全球顶级云计算平台AWS的所有者亚马逊位该家族办公室第一季度新建仓标的,但是在第二季度已遭大幅减持,究其原因可能在于该家族办公室认为这两大科技巨头在生成式AI领域当前的货币化能力不如英伟达以及微软。

大卫·泰珀狂增科技股配置比例! 不仅青睐英伟达,还中意AMD等热门芯片股

大卫·泰珀旗下的家族办公室Appaloosa

Management同样青睐英伟达,该家族办公室在第一季度新建仓英伟达,并且在第二季度坚持大手笔加仓科技股。截至6月30日的第二季度,受益于英伟达等科技股反弹以及继续加仓美股市场,Appaloosa

Management持仓总市值约为54亿美元,上一季度仅仅约为19亿美元。前十大持仓股占总市值的62.5%。

最新披露显示,泰珀旗下家族办公室在第二季度猛增科技股配置比例,包括英伟达、Meta和微软在内的前十大重仓股中的科技股均获大幅度增持。其中,同样受益于AI狂潮的芯片公司:AMD(AMD.US)、英特尔(INTC.US)以及高通(QCOM.US)为该家族办公室新建仓标的,并且一经建仓已跃入前十大重仓股,这些芯片巨头在今年上半年均实现大幅上涨,带动泰珀旗下家族办公室持仓规模骤增。

此外,芯片代工巨头台积电(TSM.US)同样为泰珀旗下家族办公室新建仓标的,一经建仓位列该家办第十一大重仓股,持仓市值达1.79亿美元。和德鲁肯米勒一样,泰珀旗下家办也在第二季度新建仓存储芯片巨头美光(MU.US)。

芯片股可谓是AI狂潮的最直接受益板块,全球芯片股基准指数——费城半导体指数今年以来涨幅高达43%,远远超过标普500指数。企业布局AI的热潮不仅使得英伟达开发的GPU芯片需求高涨,AI热潮还带动了CPU、FPGA以及存储芯片等一众芯片产品,毕竟无论是ChatGPT的底层基础设施——AI服务器、以及数据中心等大规模基建,还是开发AI软件应用端的SaaS产品所需的基础硬件设备,都离不开这些最底层的芯片产品,这也是AMD和英特尔虽然在AI领域份额远不及英伟达,但股票涨势却相对大盘强劲的重要逻辑。

此外,结合芯片行业的复苏周期历史,一些分析师和行业内人士预判芯片行业有望在2023年Q3末期被动去库存模式开启,23Q4末期至2024年初期有望从被动去库存转向主动补库存进而实现量价齐升,届时又一轮行业景气度上行趋势开启。

库存周期拐点已至,叠加今年以来在AI热潮的强势助攻下一些芯片产品库存加速消耗,结合一些统计数据显示芯片行业至关重要的终端应用——PC与智能手机复苏在即。芯片行业可以说已经熬过最艰难的时刻,并将于下半年迈向复苏,这也可能是大卫·泰珀第二季度如此幅度砸重金布局芯片股的最重要逻辑支撑。

从持仓比例变化来看,泰珀旗下的家族办公室Appaloosa

Management第二季度前五大买入标的分别是:阿里巴巴(BABA.US)、英伟达(NVDA.US)、AMD(AMD.US)、英特尔(INTC.US)以及高通(QCOM.US)。除了芯片股和大型科技股,泰珀还青睐中概股,阿里巴巴目前位列泰珀旗下的家族办公室第五大重仓股,并且在第二季度获大幅增持。

Appaloosa Management第二季度前五大卖出标的包括:Constellation Energy Corporation

(CEG.US)、Energy Transfer Equity LP (ET.US)、梅西百货 (M.US)、赛富时(CRM.US)以及EQT

Corporation(EQT.US)。