以Bart

Gysens为首的摩根士丹利分析师表示,英国地产股是一种价值投资,而非价值陷阱。分析师们表示,在经历了艰难的一年之后,英国地产股已经出现超卖,目前这类股票的债务水平较低,且资产负债表资本充足。分析师表示:“我们意识到,更广泛的英国股票敞口和作为细分市场的写字楼不受欢迎,但以目前的估值来看,风险回报是令人信服的。”

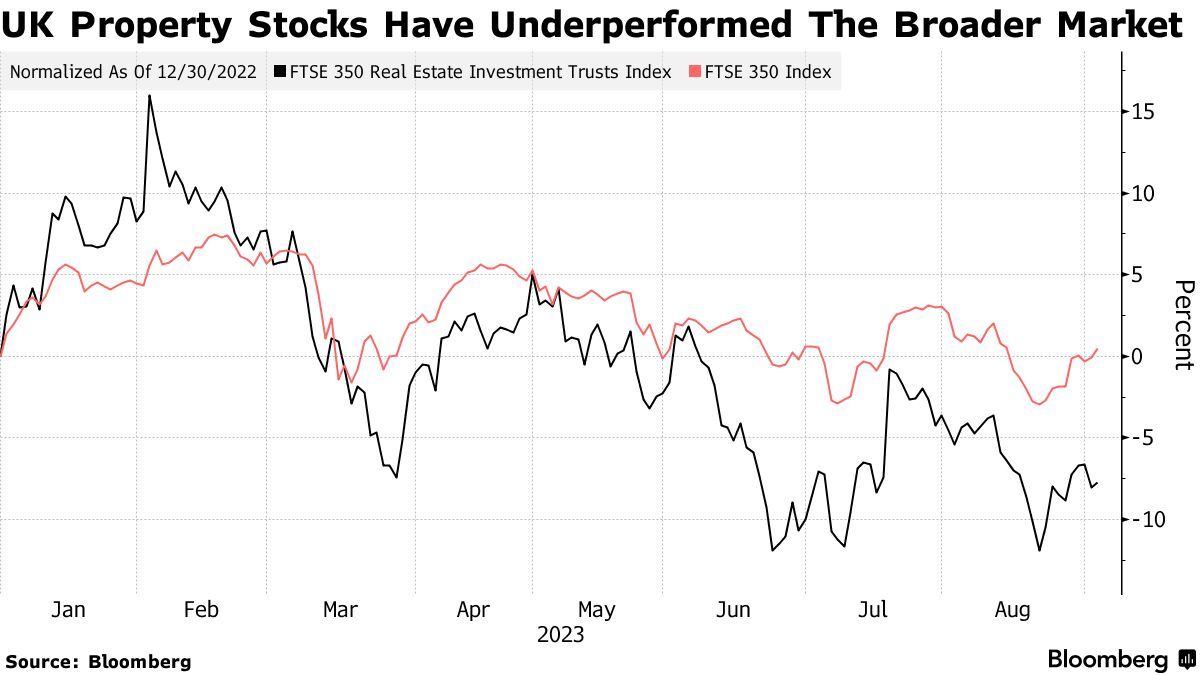

英国地产股今年一直不受欢迎,原因是利率上升和英国经济衰退的可能性上升提高了资本价值和租金增长面临的负面风险。数据显示,今年迄今为止,富时350房地产投资信托指数下跌了约8%,而富时300指数上涨了0.6%。

英国经纪商AJ

Bell的投资总监表示,英国央行为抗击通胀而接连加息是英国地产股感受到压力的一个关键原因。他表示:“借贷成本上升可能抑制抵押贷款需求,进而抑制对新房的需求。商业地产企业也在担心利率上升,尤其是因为它们自己背负着相当多的债务。”

分析师认为,尽管按资产净值计算,英国地产股的价格高于欧洲大陆的同类股票,但事实证明,这是预示中期内优异表现的一个领先指标。

值得一提的是,由于重组取得进展,摩根士丹利将Hammerson

Plc的评级上调至“增持”,这推动该股股价周一上涨4.8%。不过,大摩并非对房地产行业普遍持乐观情绪。该行还将Land Securities Group

Plc的评级下调至“中性”。