美元指数近期重返上行趋势令年初那些大力唱空美元的基金经理们感到震撼,然而在一些对冲基金公司看来,美元这波反攻狂潮还没有结束。

华尔街资管巨头K2资产管理公司表示,由于市场普遍预期美国基准利率将长期维持在高位水平(即美联储官员们频繁发出的higher for

longer信号),叠加多项数据显示美国经济软着陆可能性越来越大,而欧洲等全球其他重要经济体陷入萎靡而带来的避险需求,美元后续将继续走高。在另一资管巨头AVM

Capital看来,支撑美元的最强支撑逻辑之一是高利率环境之下,美债收益率持续稳定于历史高位。

“在我们看来,做空美元的风险确实太大了。” K2研究主管George

Boubouras表示。他预计美元兑澳元,以及其他对风险情绪敏感的货币将继续走高。“‘更长时间维持更高的联邦基金利率’这一主题将占据外汇交易主导地位。我们还认为,市场将在2024年开始消化降息的情况,但我们认为,炒作降息预期带来的风险非常大。”

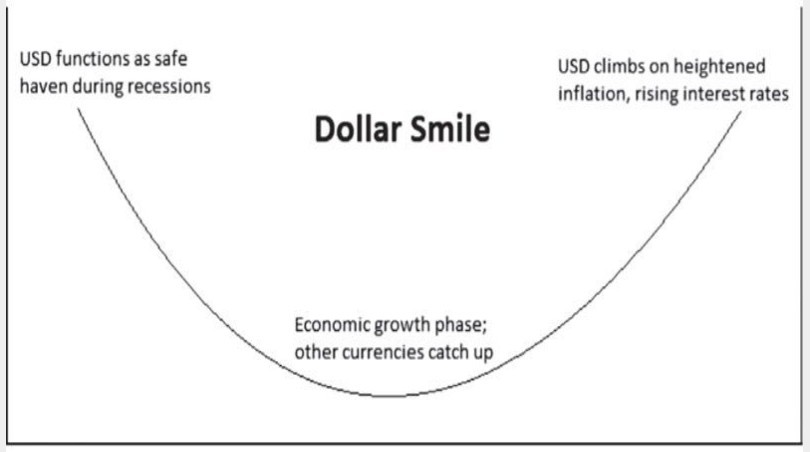

此外,在美国经济“软着陆”预期下,美元指数已经悄然来到“美元微笑曲线“的右端区域,意味着全球资金回流美国,美元再度走强。知名分析师Stephen Jen于2001年在摩根士丹利担任策略师期间与他所领导的团队创立了“美元微笑理论”(Dollar Smile Theory)。

在“美元微笑曲线”第三阶段,当经济增长过于火热,通胀压力开始上升,美联储往往率先收紧货币政策,通过加息等紧缩手段提高美国市场的无风险收益率,从而引导全球资金回流美国,美元再度走强。在这一阶段,美国经济比全球其他地区更强劲,吸引外资转换成美元资产。

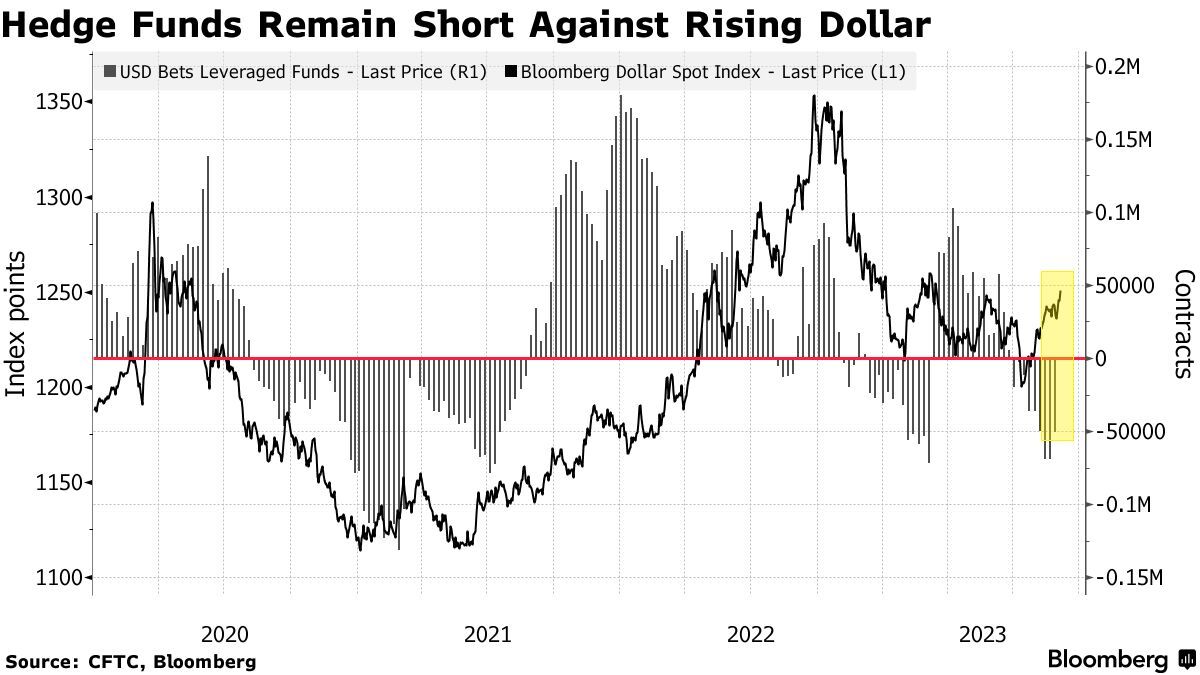

意料之外的强美元令空头们损失惨重! 美元指数有望连续八周上涨

美元连续7周实现强势反弹,正迫使对冲基金的那些美元空头们重新评估他们的仓位配置,一系列积极的美国经济数据削弱了美联储放松货币政策的理由。一些对冲基金投资回报率明显受到美元走强带来的负面影响,因为它们自6月,甚至年初以来一直在做空美元。

不少专业机构错误预测了美元走势。法国巴黎银行资产管理机构(BNP Paribas Asset

Management)在7月份曾预测,未来几个月美元将保持疲软趋势,而Standard

Bank更是预测,随着市场定价美联储放松货币政策的预期,美元将进入“一个持续多年的下行趋势”。

追踪美元兑多国货币的基准指数之一——彭博美元现货指数( Bloomberg Dollar Spot

Index)有望连续八周上涨,这将是自2005年以来数据连续上涨时间最长的一次。有多重迹象显示,美国经济正走向“软着陆”,这加大了人们对美联储将在更长时间内维持较高借贷成本的押注力度,持续较高的无风险利率无疑将增强美元吸引力。彭博美元现货指数在周四亚洲早盘交易中几乎没有变化。

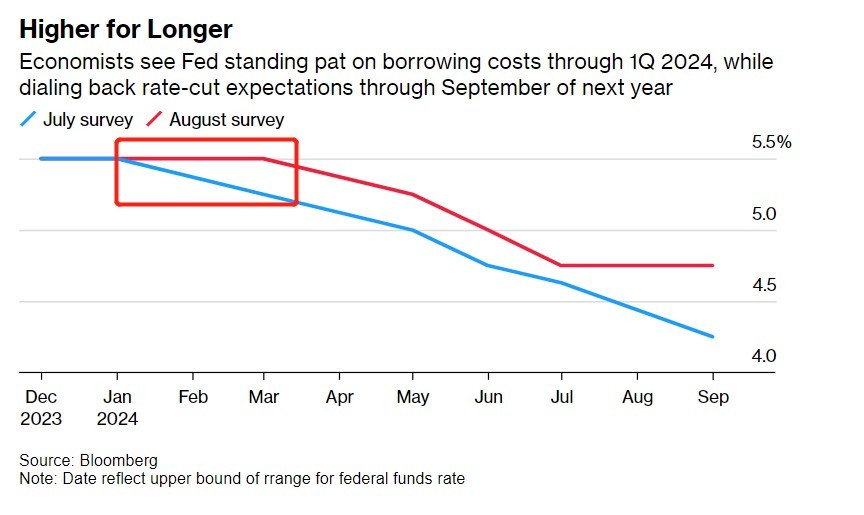

掉期交易员们预计,从明年1月到第三季度末,美联储将降息大约75个基点。一项最新调查显示,经济学家们普遍预计,美联储将在2024年第一季度暂时保持基准利率不变,同时预计第二季度经过降息大约75个基点后的较高利率暂时持续一段时间。

还有其他因素可能会继续推动美元走高:比如,欧元等其他主要流通货币预计将因经济增长陷入停滞而继续承压,欧元自7月份的高点以来下跌了5%,由于始终坚持超宽松货币政策,日元可能是日美基准利率,以及国债收益率差值扩大的“最大受害者”,在过去一个季度日元对美元汇率下跌超过5%。

Clocktower首席策略师Marko Papic坚称自己是长期看空美元的大空头,然而,近日他表示美元仍然有着进一步战术性反弹的空间。

“在2022年占据主导地位的周期性看涨美元的驱动因素在今年夏天又回来了,美国经济的相对弹性与欧元表现不佳和对全球经济的担忧形成鲜明对比。但是我们认为美联储利率即将见顶的说法成立,这意味着由利差驱动的美元上行逻辑可能逐渐弱化。”Bloomberg Intelligence首席G-10外汇策略师Audrey Childe-Freeman表示。

“如果美债收益率持稳于高位,且人工智能狂热驱动下全球范围的资金继续流入美国股市,美元可能还会飙升。”Clocktower首席策略师Papic表示。他认为,美联储在2024年肯定会落后于众所周知的利率曲线,并补充表示:“在我看来,美联储希望在大选前达到2%的通胀目标,这是一个童话。”从长期角度来看,Papic预计美元将走弱,因为高收入环境下美国消费者储蓄的增加导致美元流出到海外。

仍然有一些机构持不同观点。Great Hill

Capital表示正在买入将受益于美元贬值周期的股票,包括风险更高的新兴市场股票。该机构预计,由于美联储将在未来几个月逐步结束紧缩周期,美元反弹已接近尾声。

同样,Tribeca Investment Partners驻悉尼的投资组合经理Jun Bei

Liu表示,美元这波涨势可能已经走到尽头。“美国利率基本上见顶。当然,从现在开始,美元作为避险货币和应对利率上升的杠杆的作用似乎已经基本结束了。”

即使没了鹰派美联储助阵,这一因素也能支撑美元上行!

需要注意的是,除了美联储对于货币政策的态度,仍有一些因素能够支撑美元指数走势,其中包括10年期美债收益率。由于ISM服务业指数以及非农就业人数等多项经济数据显示美国经济韧性十足,并且实现软着陆的预期不断升温,使得金融市场愈发坚信美联储将在更长时间内维持较高利率(即higher

for

longer),10年期美国国债收益率持续位于2007年11月以来的新高,这在很大程度上暗示市场的降息押注力度逐渐减弱,取而代之的是市场预期利率水平将长期维持在较高水平。

就目前而言,不断上升的美国国债收益率正在大力提振美元,尤其是有着”全球资产定价之锚”称号的10年期美国国债收益率上月飙升至16年来最高点之后。在一些分析人士看来,美国国债收益率可能持续维持在高位,主要因大多数美联储官员在讲话中发出的higher

for longer信号。此外,今年相对往年大幅扩大的美债发行规模也将刺激全期限的美债收益率全线上行。

有着“老债王”之称的比尔·格罗斯(Bill

Gross)近日表示,美国债务被市场“高估”了,格罗斯预计,10年期美国国债收益率的公允价值约为4.5%,这预示着“全球资产定价之锚”未来还有上行空间。

通常来说,10年期美债收益率和美元之间通常呈现一定程度的正相关关系。这意味着当10年期美债收益率上升时,实际收益率往往也会走高,美元汇率也将随之上升,反之亦然。这种关系主要是由于利率导致的收益率差异和资本流动的影响。

具体逻辑而言,当一个国家的国债级别债券收益率上升,该国的债券变得更具吸引力,吸引了更多外国投资者的资金流入。为了购买这些国家的债券,外国投资者需要购买该国的货币,这会推高该国的货币汇率。因此,当美国债市的10年期美债收益率上升或位于高位时,外国投资者可能会购买美元以投资美国的债券,从而推高美元汇率。

对冲基金AVM Capital Pte驻新加坡首席投资官 Ashvin

Murthy表示:“我们预计,在美债收益率持续高位运作的背景下,全球金融环境继续收紧,多重因素将促使未来几个月美元将出现全面反弹。”

最新调查显示:美元这波涨势或将维持到年底,在2024年逐渐消退

根据一项最新的外汇策略师调查结果,美元在年底前将继续保持强势,然后在2024年开始逐渐消退。在一项9月1日至6日的路透调查中,有高达81%比例的受访策略师预计美元在今年剩余时间将继续上行。

荷兰合作银行(Rabobank)外汇策略主管Jane Foley表示:“我们认为美元的强势还将继续,并将在未来3个月左右维持下去。”

不过,根据多数外汇策略师的预估中值,美元兑主要货币将在一年内温和走弱,其中大部分策略师认为美元强势期逐渐削弱将在明年出现,主要因策略师们预计美联储首次降息的时间可能在明年第二季度前后。

三菱日联金融集团资深外汇策略师Lee Hardman表示:“未来六至九个月,我们预计美联储将开始降息,届时美元可能将逐渐走弱。”

此次调查结果还显示,策略师们预计普遍欧元三个月后将上涨1.7%,兑美元将回升至1.09左右;预计6个月和12个月后,欧元将分别上涨2.7%和4.6%。今年以来,日元汇率已下跌逾11%,策略师们预计日元明年将收复大部分失地,未来12个月美元兑日元有望降至132的水平。