随着华尔街对美国经济陷入衰退可能性的预测降温,市场又开始容易受到美国经济过热迹象的影响——即市场重返“好消息是坏消息”模式。摩根大通的数据显示,从高收益债券到股票,反映在金融资产中的经济衰退可能性已降至2022年4月以来的最低水平。这与去年的悲观情绪形成了巨大对比,当时人们实际上将衰退视为板上钉钉的事情。

这意味着市场越来越受经济消息的支配,这些消息可能预示着又一轮严重的通胀,给利率敏感型策略带来麻烦。对许多投资者来说,积极的经济数据及其刺激更多紧缩政策的潜力是他们正在对抗的逆风。

道富环球市场高级多资产策略师Marija Veitmane表示:“我担心,目前良好的经济数据可能会让通胀压力在表面之下不断冒泡。这将阻止美联储和其他央行降息,而降息最终会破坏经济。”

例如,上周四公布的初请失业金人数稳健,以及上周三公布的服务业活动超过所有预期,强化了美联储维持利率不变的理由,拖累了股市下跌。由于一系列强于预期的经济数据,就连美国政府债券的投资者最近也不那么悲观了。美国政府债券是少数几个对经济衰退押注最狂热的市场之一。可怕的美国国债收益率曲线倒挂——一个传统的经济预警信号——终于得到缓解。过去两个月,交易员一直在削减对美联储明年将被迫降息以对抗经济衰退的押注。

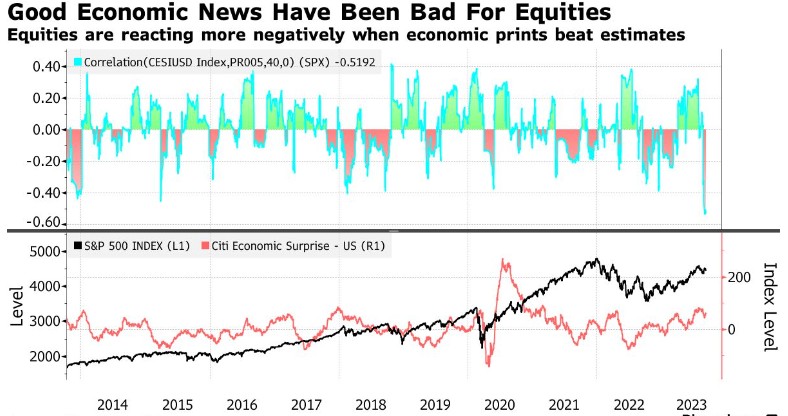

从标普500指数与花旗集团广受关注的美国经济意外指数之间的联系显示出市场对最新经济数据极其敏感。两者的40天相关性已跌至有记录以来最负的水平,这意味着当从就业到制造业的整体数据比经济学家预期的要热时,股市就会下跌。相反,经济数据意外降温会引发故事反弹。

美国国债与经济数据之间的关系也变得更加负面,经济走强暗示国债价格走弱,即美债收益率走高。BMO Wealth首席投资策略师Yung-Yu Ma在一份报告中写道:“我们正处于‘坏消息就是好消息’的周期阶段,原因是市场非常担心美联储再次加息。”

突如其来的经济坏消息显然有可能引发全球动荡。但就目前而言,好消息可能是更大的风险,因为其随之而来的是通胀和政策利率上升,这将损害企业盈利,抑制企业投资,并威胁到背负高额债务的消费者。彭博宏观经济策略师Cameron Crise表示:“因此,我们陷入了某种经济和市场的炼狱,曲线显示一切都将走向地狱,但风险资产却给我们带来了天堂般的软着陆的希望。”

就美联储政策制定者而言,他们正在尽最大努力打消对转向更宽松政策的押注,并让市场对加息的可能性保持警觉。交易员已经将对美联储明年的降息幅度预测从2023年初的150多个基点下调至100个基点左右。市场普遍预计美联储将在9月20日的下次会议上维持利率在5.25%至5.5%的区间不变。

随着美国经济以2%的速度增长,就连美联储的工作人员也从他们对今年的预测中排除了衰退的结论。亚特兰大联储一项受到广泛关注的非官方追踪数据显示,美国经济第三季度折合成年率将增长5.6%。

道明证券全球宏观策略主管James Rossiter表示:“我认为,在看到衰退的真面目之前,市场将对衰退持怀疑态度。在过去一年左右的时间里,像我这样的人太多次对经济衰退的预测喊狼来了,结果却看到世界比人们担心的要好。”他现在预计,美国经济将在明年初出现收缩。

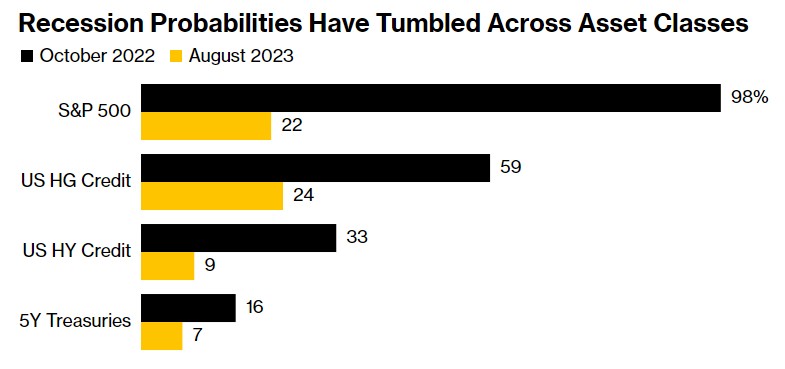

和Rossiter一样,各种资产的投资者都在重新考虑对经济低迷的押注。摩根大通的一项交易模型显示,股票、信贷和利率市场对未来6至12个月美国经济衰退的预测概率加起来为16%,低于去年10月份的50%以上。而标普500指数数据反映出投资者认为出现衰退的可能性只有22%,低于去年10月份时的98%,而垃圾债券市场数据反映出投资者认为出现衰退的可能性为9%。

一些人担心,这种情景逆转已经走得太远了,过热的经济将消费者价格压力推得过高,令美联储感到不安。在过去半个世纪的大部分时间里,政策制定者一直未能实现软着陆,即加息减缓通胀和经济,但不会导致经济崩溃。

Richard Bernstein Advisors副首席投资官Dan Suzuki表示:“‘金发女孩’情景更有可能是通往更好或更糟的增长背景的一个中转站。在更强劲的经济增长环境中,更大的通胀压力应该是必然的,市场将不得不应对更多的加息。”