9月7日,国家组织高值医用耗材联合采购办公室(“联采办”)下发文件,通知各成员单位召开会议,会议内容包括介绍第四批国家组织耗材集中带量采购后续工作安排,部署医疗机构报量等。

文件内容显示,即将到来的第四批高值耗材集采直接锁定了人工晶体和骨科运动医学类高值耗材。尤其是此次骨科运动医学耗材集采后,骨科领域的高值耗材基本已全部实现集采。

对于已涉及以上两类耗材的企业来说,若产品中标则意味着新一轮的“以价换量”,而对未涉及这两类耗材的企业来说,未来发力的方向或许又少了一个。

对于仅专注于人工关节和脊柱创伤类耗材的爱康医疗(01789)来说,当前公司核心产品均已纳入集采,即使今年中报业绩增长也难掩公司未来增长天花板首限的事实,往新方向进行突围或许已成其当下最主要的任务。

双增业绩难掩发展颓势

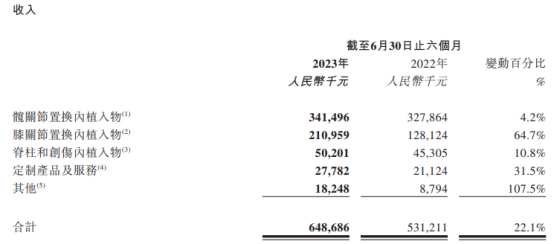

智通财经APP了解到,今年上半年,爱康医疗实现收入约人民币6.49亿元(单位下同),同比增长22.1%;公司权益股东应占溢利约1.33亿元,同比增长5.2%。

公司表示,今年上半年收入增长主要归因于2023年上半年,在带量采购政策推动下,进一步加速进口替代,医院对集团的产品需求持续旺盛。

从业务分部收入来看,报告期内,公司髖关节置换内植入物录得收入3.42亿元,较上年同期增长了4.2%;膝关节置换内植入物录得收入2.1亿元,较上年同期增长了64.7%;而脊柱和创伤内植入物产品则录得收入币5020万元,较上年同期增长了10.8%;定制产品及服务录得收入2778万元,较上年同期增长了31.5%。

正如爱康医疗在公告中提到,此次业绩实现双增,与集采实现“以价换量”关系密切。2021年9月,国家医保局组织开展针对人工关节的第二批国家集采,采购清单列示的髋关节和膝关节耗材正好是爱康医疗的主要产品。

从市场角度来看,2019年我国骨科市场规模达到308亿元,2015-2019年复合增长率达到17%,预计在今年该市场规模将超过500亿元。另外,骨科医疗器械的国产化程度不足,以进口为主。统计数据显示,国内髋关节进口厂家占69.29%,膝关节进口厂家占83.56%,因而国产替代空间不容忽视。此次爱康医疗膝关节收入增长同比超60%也是验证了这一推论。

不过值得一提的是,公司费用端并没有因为核心产品进入集采而显著减少。因为从理论来看,集采降价主要影响的是产品销售渠道,集采通过去掉厂商的中间渠道环节,让产品直接进入终端医院环节,终端价格下降,但是采购数量可能成倍增加。因此,公司得以进一步降低销售成本。

但从爱康医疗费用端来看,报告期内公司销售费用达到1.17亿元,管理费用达到7517.1万元,分别同比增长17.74%和37.84%。对于销售费用的增长,公司表示,该增长主要是由于公司积极开展市场开拓,以及进行新产品培训,相关市场费用以及销售人员人工成本增加。

另外,在爱康医疗销售费用大增的同时,公司的存货和应收账款也增长迅速。报告期内,公司存货货值达到5.39亿元,同比增长55.23%;应收账款和票据达到6.99亿元,同比增长49.32%,占公司当期总营收的107.76%。存货大增反映爱康医疗销售大增的同时,公司运营效率却在同步下降。而应收账款的大幅增长则反映公司收账能力出现了一定下滑。

连锁反应下,公司当期经营活动现金流净额仅为1435.8万元,同比大幅下降93.32%,也远低于公司当期净利润,反映了收现能力的下降。

突围方向或决定未来天花板上限

正如上文提到,第四批高值耗材集采将至,人工晶体和骨科运动医学类高值耗材加入“集采大礼包”,也从侧面说明这两个领域已不适合像爱康医疗这类新玩家加入。于是依托在骨科市场的发展经验,爱康医疗选择了种植牙作为新的发力方向。

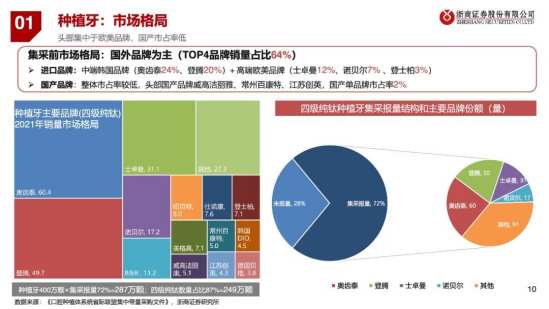

今年2月,爱康医疗发布公告称,其种植牙产品在2月初获得三类医疗器械注册证,意味着后续可在国内销售推广。该产品由种植体和种植体附件组成,牙种植由四级纯钛(TA4)制成,四级纯钛也是国内种植牙的主流材质之一。

此次加速布局口腔领域业务,显然是爱康医疗为未来的业绩突破打基础。然而当前已被纳入集采的种植牙市场的竞争同样激烈。

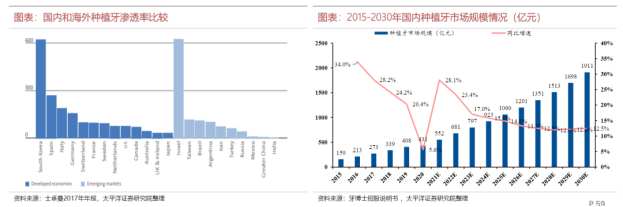

据智通财经APP了解,受益于老龄化和支付能力提高,近年来种植牙需求呈现爆发式增长。数据显示,2020年国内种植牙市场规模为431亿元,2015-2020年复合增速为22.07%,预计2030年市场规模将增至1911亿元,2020-2030年复合增速为16.06%。

由于口腔种植体技术门槛较高,我国种植牙市场常年由进口品牌垄断,国产化率只有6.8%。我国口腔种植市场中进口品牌占比90%以上,国产品牌为10%左右。数据显示,2020

年韩国奥齿泰 Osstem 占据我国市场榜首,其次为登腾Dentium ,市占率第三的为瑞士品牌士卓曼 Strauman。

今年1月11日,口腔种植体系统集中带量采购在四川开标,产生拟中选结果。拟中选产品平均中选价格降至900余元,与集采前中位采购价相比,平均降幅55%。本次集采汇聚全国近1.8万家医疗机构的需求量,达287万套种植体系统,约占国内年种植牙数量

(400万颗)的72%。

然而,此次集采后,虽然欧美品牌市场份额出现下降,但韩系品牌份额上升,国产品牌并未实现突围。也就是说,在临床使用习惯和认可度的限制下,种植牙领域的国产替代还需要时间。因而对于爱康医疗这种新玩家来说,入局可能面临长时间市场份额受限的局面,难以在短期将投入反映在财报中。对于身处发展“十字路口”的爱康医疗来说,如何平衡现有业务发展和新业务投入或将是其后续需要长期考虑的问题。