至少60年来,美国债券市场从未如此持续地发出如此长时间的衰退警告。

智通财经APP了解到,目前,不管是在华尔街还是在华盛顿,人们可能越来越乐观地认为,美联储正准备引导经济走向软着陆。

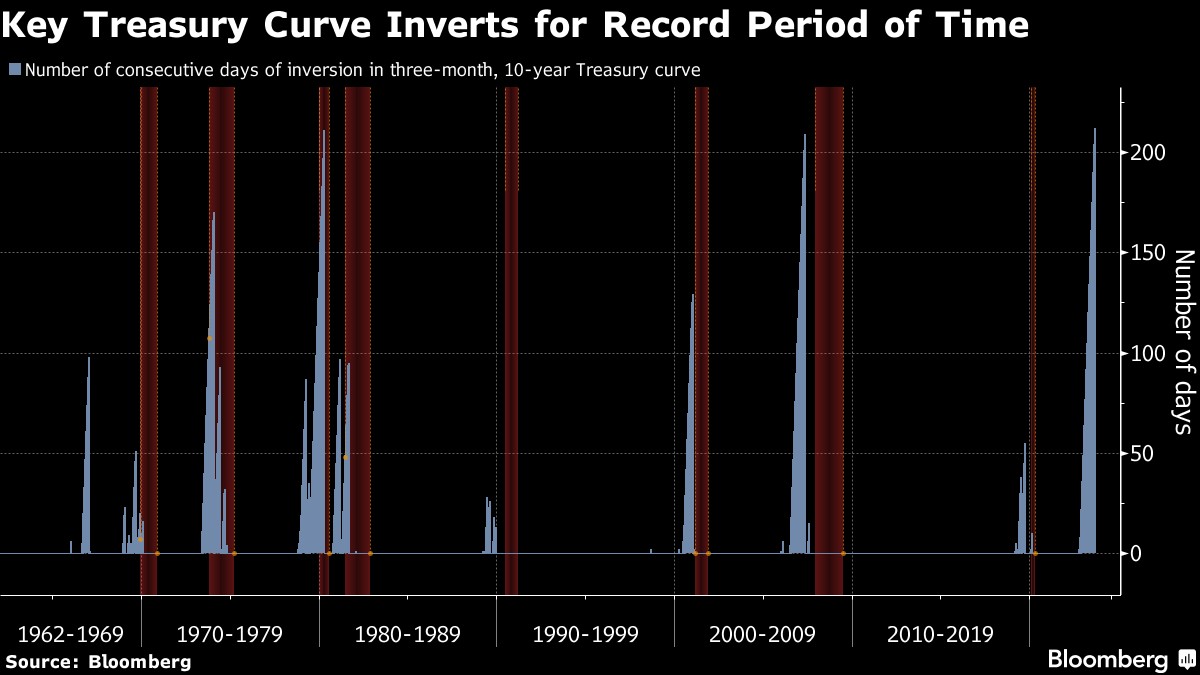

但在连续212个交易日里,无论指标怎么反映,美国国债市场都在传递一个被普遍理解为截然不同的信息:10年期国债收益率一直低于3个月期收益率,这预示着经济正转向萎缩。

在过去八次的经济衰退中,美债收益率曲线都出现了这种倒挂现象。周四,债券市场甚至超过了1980年的纪录,保持了自1962年开始有记录以来最长时间的连续倒挂。

市场的警告与出人意料的弹性经济之间的明显脱节表明,自美联储于2022年3月开始大举加息以来,不确定性一直存在。

去年10月,当3个月期与10年期收益率曲线倒挂时,接受一项调查的绝大多数经济学家预计,今年经济将陷入衰退。然而,如今美国经济仍在继续扩张。亚特兰大联储的一项备受关注的指标甚至表明,这一势头正在增强。

“这个周期很奇怪,因为当收益率曲线最初倒挂时,大多数人预计我们正处于衰退的边缘,”Rayliant Global Advisors研究主管Phillip

Wool表示,“美国经济令人惊讶的强劲势头使软着陆的可能性比一年前大得多。但这远不能保证(预期成真)。”

有史以来,收益率曲线倒挂是经济放缓的主要指标,因为这表明市场预计央行将在未来放松政策,以刺激经济增长。

但如今这一信号可能会被美联储迄今为止的紧缩规模所扭曲,目前美联储已将其基准短期利率上调500个基点,这是自20世纪80年代初以来的最大加息幅度。

尽管美联储明年可能会放松货币政策,但这可能是因为政策制定者对通胀降温做出的反应,而不是对抗衰退的需要,经济学家Ed

Yardeni将这种结果称之为“涅盘情景”。事实上,期货市场预计美联储的基准利率将在2024年底达到4.4%左右,远高于政策制定者通常认为对经济增长中性的2.5%。而在经济衰退期间,央行通常会将利率降至中性水平以下。

尽管如此,收益率曲线倒挂可能是一个自我实现的预言。这在一定程度上是因为其成功预测的记录可能会导致企业和消费者削减开支,从而被视为未来麻烦的准确预测指标。

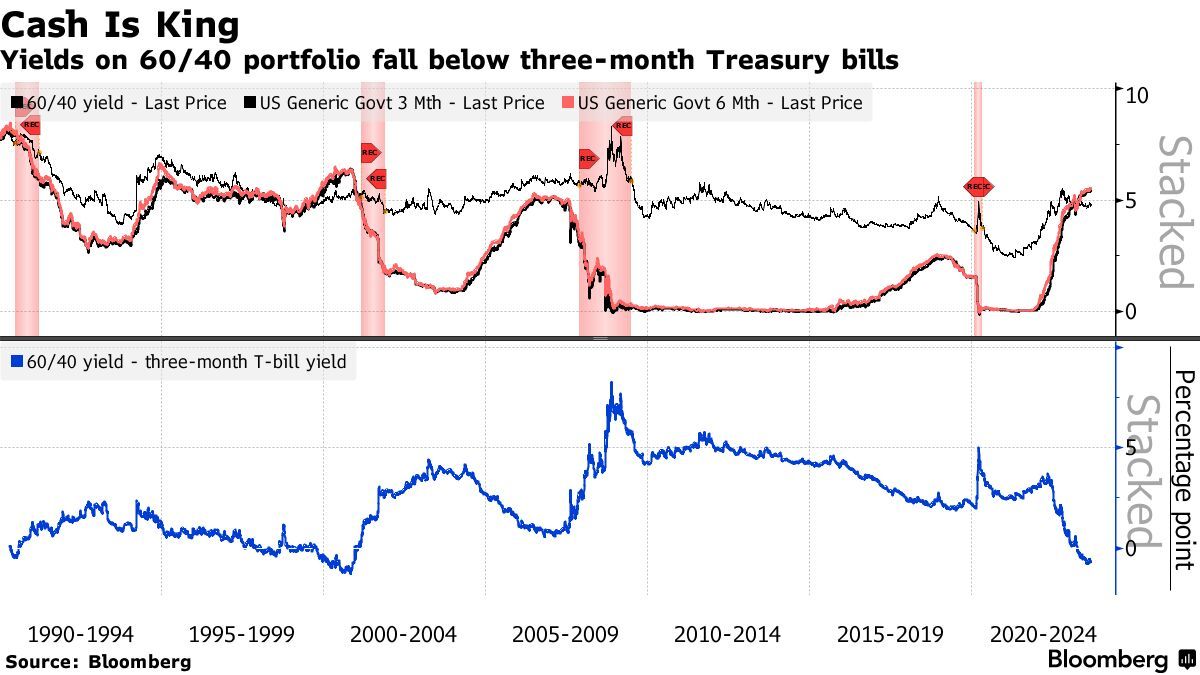

这种现象还可能会影响信贷体系,降低银行发放贷款的动力,因为银行是以短期利率借款,以长期利率放贷。根据汇编数据显示,最近,60/40投资组合(由60%的股票和40%的债券构成)低于只投资3个月期国库券的收益率。

太平洋投资管理公司前首席投资官、有着“老债王”之称的比尔·格罗斯(Bill

Gross)最近在接受采访时表示:“如果低风险投资的收益率高于高风险投资,那么一个繁荣的金融经济就不可能发展得很好。”

虽然包括高盛在内的一些预测人士降低了经济衰退的可能性,但许多人仍预计美国会陷入衰退。接受一项调查的预测人士认为,衰退的可能性为60%,大多数人预计明年会发生。

此外,收益率曲线倒挂有时会大幅提前于经济衰退。例如,2006年7月,10年期国债收益率开始持续低于3个月期收益率,但直到2007年12月经济才开始下滑。到那时,美联储已经开始降息,长期债券收益率已经回升到短期债券收益率之上。

率先使用收益率曲线作为衰退指标的杜克大学经济学家Campbell Harvey表示,收益率曲线的预测能力依然完好无损。

但他关注的是数月的平均倒挂水平,而不是倒挂的连续天数。从这个角度来看,最近的倒挂时间并非特别长。他的统计数据显示,在2007年底开始的经济衰退,收益率曲线发生倒挂的时间提前了15个月,而在上世纪80年代的经济衰退,这种情况提前了18个月。

“倒挂的收益率曲线预测了过去八次衰退中的八次——没有一次是错误的信号,”他在一封电子邮件中警告称,“忽略信号,风险自负。”