按照以往历史经验的统计,美联储加息周期的结束通常是持有美股的好时机。但这一次,不确定的经济前景和过高的估值可能会抑制本轮涨势。

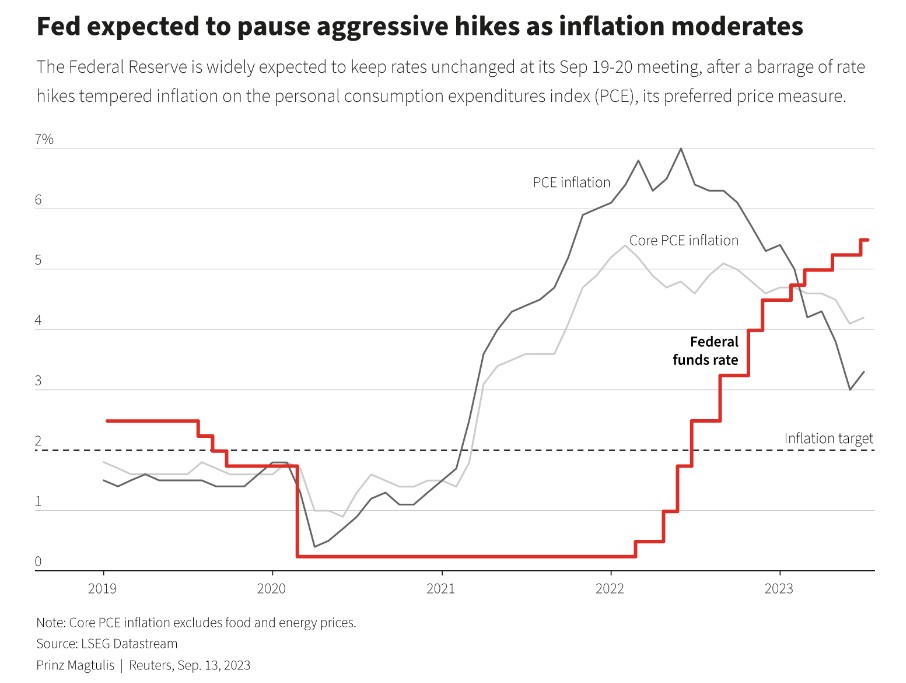

智通财经APP了解到,自2022年3月以来,美联储已累计加息525个基点,市场普遍预计美联储将在本周维持利率不变。并且,许多投资者认为,政策制定者不太可能进一步加息,从而结束几十年来最激进的货币政策紧缩周期。

如果这些投资者的预期是正确的,那么美股可能会进一步上涨。金融研究公司CFRA的一项分析显示,在美联储过去六次的信贷紧缩之后,从最后一次加息到下一个周期的首次降息,标普500指数平均上涨了13%。

然而,持更悲观态度的投资者表示,加息收紧经济状况并带来衰退只是时间问题。标普500指数今年以来已累计上涨16%以上,这在一定程度上得益于美国经济在利率上升面前保持了弹性。

“如果现在是美联储加息周期的结束,市场可能会对此稍感欣慰,”Northwestern Mutual Wealth Management

Company首席投资官Brent Schutte表示。

然而,“我不认为经济会摆脱衰退,这将是最终决定股市走向的因素,”Schutte表示,他的公司现在更青睐固定收益而不是股票。

尽管大多数投资者认为2023年不太可能出现经济衰退,但对一些市场参与者来说,明年经济放缓的可能性仍然存在。一个令人担忧的衰退信号是美国国债收益率曲线倒挂,这是过去经济衰退发生之前总会出现的市场现象。

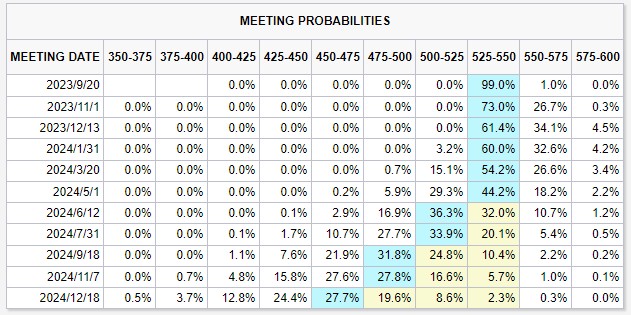

根据CME的FedWatch工具,交易员认为周三美联储维持利率不变的概率高达99.0%,11月维持利率不变的概率为73.0%,12月维持利率不变的概率为61.4%。

利率见顶?

美联储主席鲍威尔上个月表示,可能需要进一步加息,以冷却仍然过高的通胀,并承诺在即将召开的会议上“谨慎”采取行动。

然而,过去几个月出现的通胀数据总体上较为温和,这可能意味着美联储7月加息25个基点是自去年以来的加息周期中的最后一次。

CFRA首席投资策略师Sam

Stovall表示:“如果华尔街得出结论,认为美联储已经结束了加息计划,这至少会提供支撑,即使不会给(股市)带来继续走高的额外催化剂。”

投资者还试图衡量美联储何时开始放松货币政策。CFRA发现,美联储倾向于在上一次加息后的平均9个月内降息,标普500指数在降息后的6个月内平均上涨6.5%。

根据CME的数据,投资者预计美联储最早在明年1月份的会议上降息的可能性很小,预计5月份降息的概率约为30%。

然而,一些投资者认为,即使美联储已经结束加息,股市也将面临挑战。

牛津经济研究院的分析师预测,全球企业盈利将进一步下滑,并指出,“在美联储最后一次加息后,当每股收益下滑时,股市的回报率通常会低得多”。

牛津大学和其他投资者也对今年飙升的股票估值持谨慎态度。根据LSEG

Datastream的数据,标普500指数的12个月远期市盈率约为19倍,相比之下,今年年初为17倍,长期平均值为15.6倍。

股票估值还受到债券收益率上升(这增加了固定收益作为股票投资替代品的吸引力)的威胁。当前,10年期美国国债收益率接近15年来的最高点。

“如果(美联储)站出来说‘我们(加息)结束了’,是的,我确实认为这可能是值得庆祝的理由,”Cresset Capital首席投资官Jack

Ablin表示,“但考虑到股票相对于债券的估值已经很高,我不确定这种情况能持续多久。”