目前,已经有种种迹象表明,全球炼油厂无力生产足够的柴油,这无疑为全球通胀带来了新的挑战,同时也使经济体面临缺少这种为工业和交通运输提供动力的燃料的供应风险。

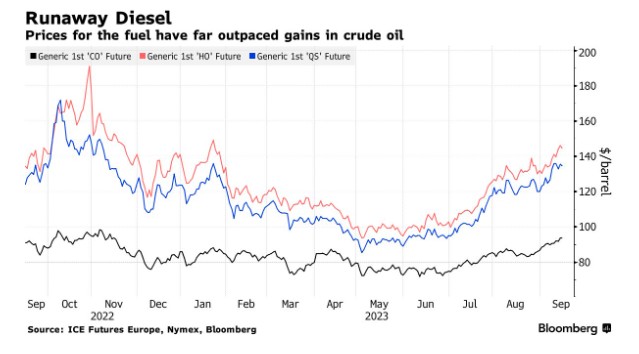

虽然最近一段时间原油期货价格大幅飙升——上周五布伦特原油期货涨至近每桶95美元——但与柴油价格的涨幅相比,这一涨势仍相形见绌。上周四,美国的柴油期货价格跃升至140美元以上,创下一年中这个时候的最高纪录。自去年夏季以来,欧洲相应的柴油期货价格飙升了60%。

而且情况可能会变得更糟。沙特和俄罗斯已经停止生产柴油含量更高的原油。9月5日,这两个国家还宣布将减产石油措施延长至年底,在这段时间里,对燃料的需求通常会回升。

国际能源署(IEA)石油市场部门主管Toril

Bosoni在谈到包括柴油在内的燃料类别时表示:“进入冬季,我们可能会面临着市场持续吃紧的风险,尤其是馏分油。炼油厂当前难以跟上(需求)。”

对于几个月来一直受到产量低迷困扰的全球炼油工厂来说,这种情况具有挑战性。今年夏季,北半球酷热难耐,迫使许多工厂以比正常速度更慢的速度运行,导致库存不足。

高盛分析师Callum Bruce表示,他们还面临着生产需求已经大幅反弹的航空燃油和汽油等其他产品的压力。

其他燃料

事实上,所有这一切都源于新冠疫情摧毁需求,这令当时全球炼油系统关闭了效率较低的工厂。而如今,消费量逐渐回升,许多炼油厂却已经倒闭。

不过,柴油短缺问题仍有缓解的希望。随着寒冷冬季的临近,与天气有关的限制因素总体上减少了——即使其中一些炼油厂将进行常规的季节性维护。

Bruce表示:“我们认为目前利润率已经过高。”并补充道,市场仓位紧张,以及一些炼油厂生产中断的暂时性可能引发逆转。

问题仍存

即便如此,一些主要柴油出口国的供应仍令人担忧。

尽管受到西方制裁,俄罗斯仍然是世界主要的供应国,而该国表示,他正在寻求限制向全球市场出口燃料的数量。

作为另一个潜在的供应缓解点,中国最近发布了新的燃料出口配额,但亚洲的交易员和分析师表示,目前计划的数量不足以防止年底前的市场吃紧。在2023年的大部分时间里,中国的出货量一直徘徊在五年季节性低点附近。

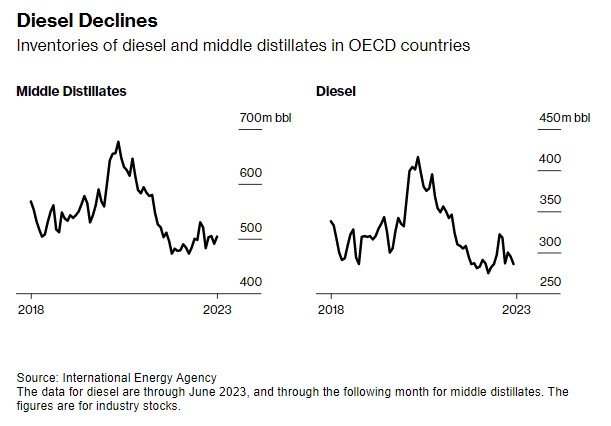

这些较低的供应量体现在关键的存储中心。美国和新加坡的可观测库存目前均低于季节性正常水平,经合组织国家的库存低于五年前的水平。

供应受限将带来一系列的经济后果。例如,美国柴油期货价格飙升的部分原因就来自于卡车司机抢购燃料。

Rapidan Energy Group全球石油服务总监Clay

Seigle表示:“将产品从工厂运送到市场的18轮卡车需要柴油驱动,因此当价格飙升时,这些更高的运输成本就会转嫁给企业和消费者。”

他补充道,尽管人们越来越希望美国经济能够避免衰退,但“能源价格飙升——无论是汽油还是柴油价格——都可能破坏这一进展。随着竞选季节的临近,美国政府的任何人都不会忽视这种风险。”

他还指出,飙升的柴油价格也可能促使炼油厂优先考虑这种燃料,而牺牲了汽油的生产。

需求疲软

好在,柴油消费增长不像其他石油产品那样强劲,不然,柴油的情况本来可能更糟。

IEA上周发布的月度报告预计,今年的柴油消费量将增长约10万桶/日。相比之下,汽油的需求量接近50万桶/日,航空燃料和煤油的需求超过100万桶/日。

“这本质上是一个供应问题,”咨询公司FGE成品油主管Eugene

Lindell,“欧洲炼油厂也无法在夏季增加供应,因为大规模的计划外停运导致冬季来临之前库存紧张。”