9月20日,集邦咨询发布报告表示,由于N型电池具备更高的转换效率,2022年以性价比更具优势的TOPCon电池为代表的N型电池技术加速扩张,带动多数光伏相关业者加入竞争。目前PERC电池技术(生产P型电池)是市场主流,但随着大规模的N型电池产能逐步实现,未来2-3年大量的PERC电池技术的产能或存在被淘汰的风险。同时,根据TrendForce集邦咨询观察。随着N型电池片产能的逐渐释放,N型电池相关的高质量硅料、硅片需求或将呈现阶段性短缺的态势,亦将支撑其价格与P型硅料、硅片拉开一定的价差。

硅料产能供给无虞,唯P型硅料价格将持续与N型拉开差距

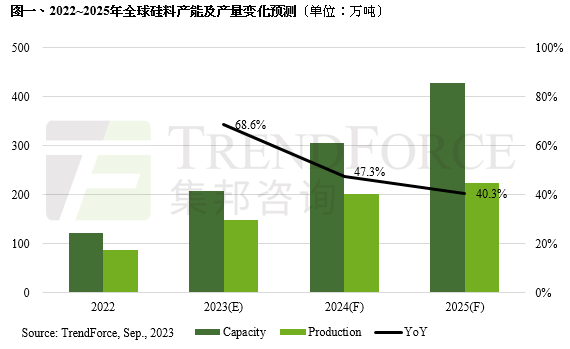

预估至2023年底多晶硅总产能将达207.2万吨,年增68.6%,实际能产出的硅料约148.3万吨,可支撑超过600GW(硅耗0.245万吨/GW)光伏组件用量,对应全年的装机需求约在370-390GW,硅料供给明显过剩。同时,由于市场逐渐转向N型电池技术,或将导致P型硅料产能过剩,价格下跌速度更快,反观,N型硅料因需求旺盛,叠加产出有限,阶段性供给紧缺,价格有一定支撑,因此对硅料企业来说,N型硅料更能为企业带来不错的营利表现。

N型电池片需求放量,硅片业者加速转向N型硅片

预估至2023年底硅片产能约921.6GW,年增64.2%,在N型电池片需求放量因素的驱动下,硅片业者加速向N型硅片转换并提高产量,再加上矩形硅片又占据部分产能,短期内P型硅片个别尺寸可能面临阶段性供应紧张,无法及时满足终端需求;若N型电池放量不及预期,N型硅片仍可能出现过剩的风险。此外,由于行业竞争加剧,工艺技术、高纯石英砂货源及高质量硅片供应的稳定度等,龙头企业如隆基、中环的竞争优势会来的更高。

N电池产能落地进度有所延迟,今年PERC技术应仍是市场主流

预估2023年底电池片总产能约1172GW,年增106%,新增产能主要以N型TOPCon电池技术为主,至今年底N型电池片产能预计可达676GW,产能占比57.7%。不过,TrendForce集邦咨询观察到N型电池产能实际落地时间有所延迟及产业链P-N存在价差的背景下,预计今年PERC仍是市场主流,但TOPCon电池渗透率会加速提升。

预估2023年中国光伏组件产能占比仍有80-85%

预估2023年全球光伏组件产能可达1034GW年增

64.7%,其中新增产能约335.4GW,而产能扩张仍以中国企业为主。由于欧美、印度等陆续推出支援本土制造的政策,促使更多的中国企业考虑在海外建立产能,以规避贸易壁垒的潜在风险。据TrendForce集邦咨询了解,目前中国龙头光伏组件业者如隆基、晶科、晶澳、天合,已相继在美国、欧洲、中东等地布局。由于中国业者的生产成本和技术相对成熟,碍于海外市场的光伏组件产业链尚不完整,加上扩产成本高昂,现阶段较难驱动其他区域的业者加入竞争,故TrendForce集邦咨询认为,短期内全球光伏组件竞争格局暂不会有太明显的变动,预估2023年中国光伏组件产能占比仍有80-85%。