在美联储暗示可能在明年很长一段时间内将利率维持在高位水平(即higher for

longer预期)之后,债券交易员们预计美国国债收益率将继续走高。在美联储利率决定公布后进行的MLIV

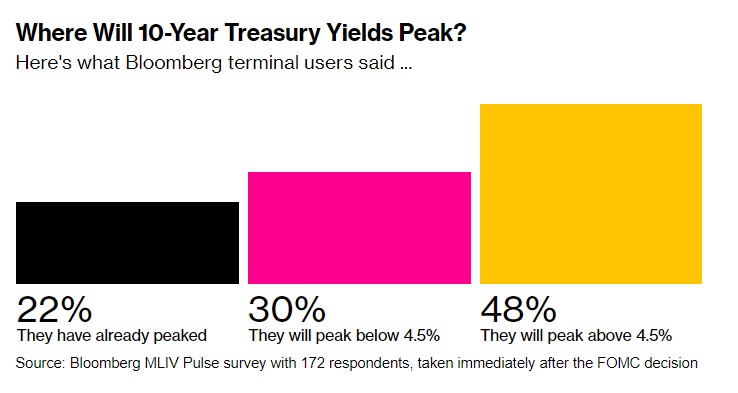

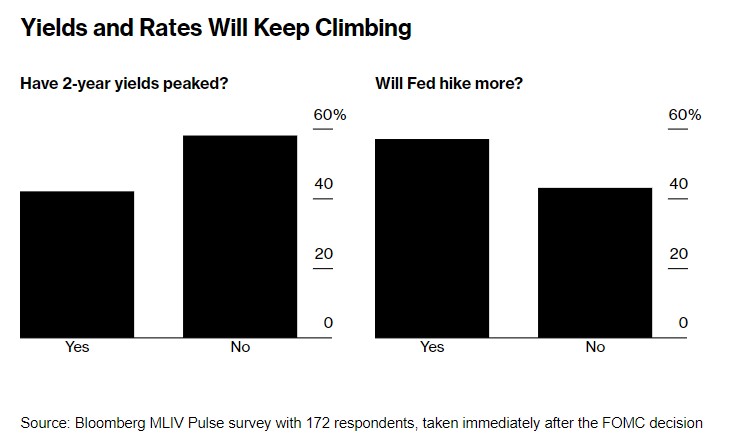

Pulse实时调查中,172名受访债券交易员中高达58%群体表示,2年期美国国债收益率尚未见顶,而多数人预计有着“全球资产定价之锚”称号的10年期美国国债收益率将攀升至4.5%以上并持续一段时间。

美联储利率决议以及最新利率点阵图等经济预测数据公布后,2年期美债收益率一度升至5.20%,为2006年7月以来的最高水平,10年期美债收益率则一度升至约4.45%,续创2007年以来新高。MLIV

Pulse调查是在美联储联邦公开市场委员会(FOMC)做出最新利率决定后的90分钟内所进行。

10年期美国国债收益率将在何处见顶?调查结果显示48%交易员预计将达4.5%以上的峰值

美联储如预期暂停加息,但暗示长时间维持高利率!

尽管美联储当地时间周三(北京时间周四凌晨)维持基准利率不变,但最新利率点阵图暗示,美联储多数FOMC委员预计今年还将有一次加息,并下调了对于2024年的降息预期。摩根大通首席执行官戴蒙(Jamie

Dimon)在利率公布后表示,美联储未来几个月可能不得不继续上调基准利率,以对抗持续的通货膨胀。

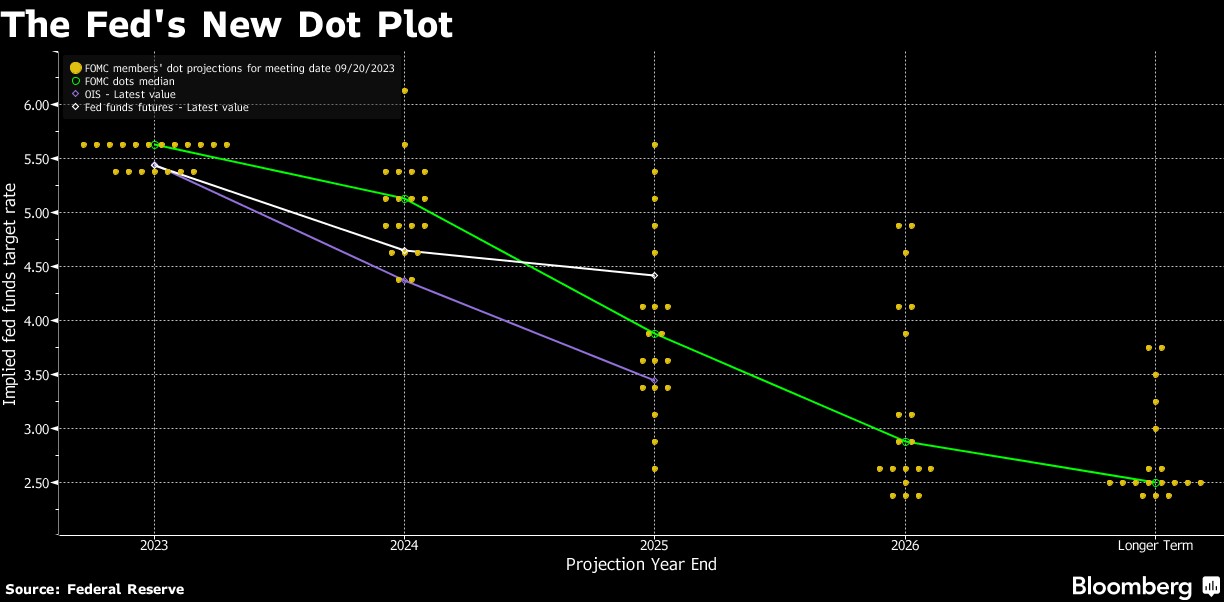

更重要的是,最新的点阵图预期中值显示,多数FOMC委员继续保留年内还会有一次加息的选项,而2024年过半数的FOMC利率点位已经来到5%上方。

在最新的点阵图中,美联储对明年利率的展望明显更为鹰派,这一点最能够影响金融市场各类资产走势。6月公布的点阵图显示,FOMC委员们普遍预期明年利率水平为4.6%,而本次点阵图显示利率预期高达5.1%,较6月预期高出50个基点。此外,美联储对2025年的联邦基金利率的预测也有所上升,中值预期为3.9%,而之前为3.4%。

上述预测凸显出美联储官员们试图传递的重要信息,即货币政策将长时间保持紧缩状态,因为令人惊讶的经济弹性使得抗击通胀仍然是美联储主要任务。因此,债券市场交易员们也如美联储所希望的那样开始更加相信“Higher

for longer”。

更长时间维持高利率——即higher for

longer,正成为有着“预期管理大师”之称的美联储至少在今年乃至明年年初引导市场定价趋势的全新口头禅,而不是从自去年开始到今年初期美联储官员们屡次强调的“现在开始大幅加息”(Much

higher rates from here)这一措辞。随着美联储紧缩政策接近尾声,美联储官员们今年在多次讲话中强调将在更长时间维持高利率。

随着美联储持续传递出更长时间维持高利率的预期,债券交易员们不断推后美联储将改变政策的时间以及降息幅度,极大程度上打压了一旦美联储开始降息周期就可能出现债券反弹的预期。

毕马威(KPMG)首席经济学家戴安•斯旺克(Diane

Swonk)接受采访时表示,最近的全部经济数据让美联储“更有胆量在更长时间内保持较高的利率水平”。“这是一个不同于我们在2019年离开时的世界。”

“全球资产定价之锚”或持续发威,风险资产估值承压

美联储可谓彻底打破自2008年信贷市场崩溃以来一直维持的低利率环境,随着债券价格下跌,债券投资者遭受沉重打击,价格跌幅远远抵消了更高利息支付带来的收入。根据彭博指数,美国国债即将连续三年下跌,截至周二,美债价格基准指数在2023年下跌了0.6%。该指数在2022年暴跌了12.5%,是至少自上世纪70年代初以来最严重的一次暴跌。

债市交易员自去年以来在试图预测市场触底时间时,经常被打个措手不及。这在很大程度上是因为,尽管美联储实施了40年来最激进的加息周期,但美国经济仍在继续以增长步伐前行,这让预测者感到困惑。

由于顽固的通货膨胀率仍然顽固地高于美联储锚定的2%目标,美联储政策制定者的预测中值是,到2023年底,基准利率将在5.6%左右,他们将截至2024年12月的预测上调至5.1%左右。目前的利率则在5.25%到5.5%之间。

债券交易员还调低了他们预计美联储明年降息的幅度。交易员们目前预计,在接近5.5%的峰值之后,到2024年底,联邦基金利率将在4.75%左右。大约一半的受访交易员表示,他们预计美联储将把利率水平维持在峰值附近,直至2024年下半年;而略多于四分之一的受访交易员们表示,美联储将把利率维持在峰值水平,直至明年第二季度。

WisdomTree固定收益策略主管凯文•弗拉纳根(Kevin

Flanagan)表示:“如果经济数据继续像我们最近看到的那样,即就业招聘数据呈现缓慢走弱步伐,而通胀持续高企,那么美联储开启降息周期的时机将进一步推后。”“目前一个合理的情形是:你会看到明年大部分时间里政策将保持不变。”

此次调查的大多数受访者(57%)表示,尽管美联储最近暂停加息,但仍将继续加息。由于在之前的加息周期中,美国国债收益率曲线往往在与美联储基准利率在相同的水平附近见顶,背后逻辑在于投资者可能要求更高的收益率来对标无风险利率。因此“全球资产定价之锚”可能有进一步大幅上升的空间。

172名受访债券交易员中高达58%群体表示,2年期美国国债收益率尚未见顶,而多数人预计有着“全球资产定价之锚”称号的10年期美国国债收益率将攀升至4.5%以上并持续一段时间。

收益率和利率将继续攀升

有着“老债王”之称的比尔·格罗斯(Bill

Gross)近日表示,美债被市场“高估”了,格罗斯预计,10年期美国国债收益率的公允价值约为4.5%。当前10年期美国国债收益率在4.43%附近,续创2007年10月以来的新高。

美联储将在长时间维持高利率(higher for

longer)的市场预期不断升温,叠加美国财政部债券发行规模持续扩大的预期、美联储坚定继续缩表进程,或将共同促使美债收益率和实际收益率持续稳于高位甚至进一步迈入上行空间。

从理论层面来看,10年期美债收益率相当于股票市场中重要估值模型——DCF估值模型中分母端的r指标。华尔街分析师们一般以10年期美债收益率为基准设定r值,在其他指标(特别是现金流预期)未发生明显变化的情况下,分母水平越高或者持续于高位运作,估值处于高位的科技股、高风险公司债以及加密货币等风险资产的估值面临坍塌之势,尤其是业绩真空期分子端几乎无变化。