就在几个月前,随着通胀放缓和降息押注浮出水面,新兴市场资产风靡一时。然而,在油价的反弹之下,这股热潮已经悄然退去。目前,油价较年内的低点反弹了约30%,这正在重燃价格压力,抑制利率下降的希望,同时有可能破坏能源进口国的财政平衡。

这种变化可能会颠覆年初看好新兴市场的投资者的押注。由于美联储誓言将在更长时间内保持较高利率,以及油价逼近每桶100美元关口,从印度债券到匈牙利福林、菲律宾比索等新兴市场的资产看起来越来越脆弱。Bloomberg新兴市场政府债券指数和摩根士丹利资本国际(MSCI)发展中国家货币指数都接近连续第二个月下跌。

GlobalData TS Lombard新兴市场宏观策略董事总经理Jon

Harrison表示:“很明显,大部分新兴市场的反通胀趋势已经动摇。油价当然是其中重要的一部分,但食品价格、美元走强等同样是其他驱动因素。”

投资信息与数据平台Tellimer的策略师Hasnain

Malik指出,依赖石油进口的经济体以及石油支出占家庭收入比例较高的经济体将面临最大程度的打击,包括印度、菲律宾、巴基斯坦、约旦、肯尼亚和摩洛哥。

资管公司Vontobel Asset Management的新兴市场基金经理Carlos de

Sousa表示,该基金正寻求削减其在高度依赖石油进口的市场中的头寸,因为油价上升将影响这些经济体的国际收支和货币平衡。

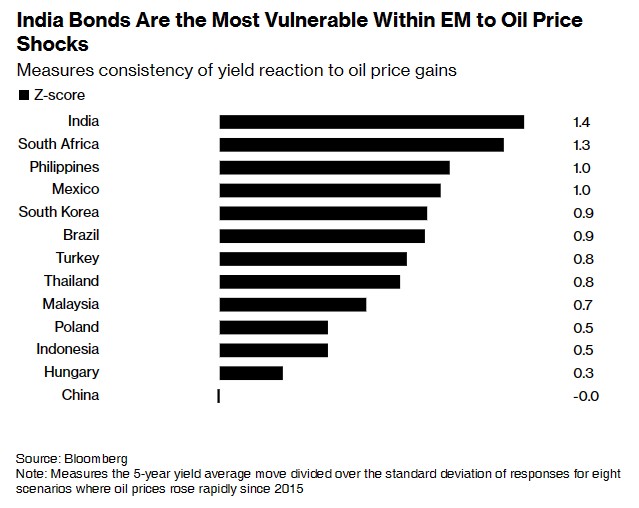

根据媒体对13个主要新兴市场五年期政府债券的分析,印度债券最容易受到油价飙升的影响,自2015年以来收益率8次平均上涨了13个基点。不过,包括Sonal

Varma在内的野村控股经济学家表示,与以往不同的是,由于印度即将举行的邦选举和大选,油价上涨不太可能转化为印度零售价格的上涨,“这意味着对通胀影响有限,但对双重赤字(即财政赤字与贸易赤字)的溢出效应更大”。

汇丰控股还指出,考虑到南非作为石油净进口国的地位,该国的债券可能也会受到影响。伦敦Amundi SA负责新兴市场债务的高级资金经理Esther

Law表示,对于受到油价负面影响的经济体来说,宽松周期可能会推迟或放缓,“在这种情况下,我们可能会看到本地市场的收益率曲线趋于平缓,因为降息的定价已经被排除在外”。

值得一提的是,油价飙升的影响并不是均匀的。对马来西亚、墨西哥和沙特阿拉伯等能源出口国来说,油价上涨是一件好事,因为这可能有助于增加政府收入。

此外,Banque Syz SA高级投资组合经理Gaël

Fichan表示,在外汇方面,原油价格上涨和美元走强对菲律宾比索、印尼盾、泰铢和福林都是不利的。

摩根大通资产管理公司的全球市场策略师Marcella

Chow表示:“油价上涨可能会导致其他石油净进口国实际收入减少、经济增长放缓,这可能会给它们的货币带来下行压力。这些国家的央行可能需要将利率维持在当前水平、甚至加息,以保护它们的货币。”

菲律宾的情况已经验证了Marcella

Chow的判断。菲律宾央行认为,它“很有可能”在11月恢复货币紧缩政策,并可能在那之后进一步提高利率,以应对供应冲击。