今年迄今为止,令投资者感到鼓舞的是,一场有争议的经济衰退至今尚未成为现实。然而,摩根士丹利首席美国股票策略师Mike

Wilson仍警告称,这并不意味着发生这种情况的可能性已经完全消失。

Wilson最近表示:“根据我们的对话,在过去6个月里,投资者对2023年经济衰退的看法从‘70/30’左右摇摆到‘30/70’,但更多的争论是,我们是否完全避免了经济衰退——即软着陆或不着陆,还是只是推迟到了2024年。”

考虑到未来的不确定性,Wilson预计市场将以“后周期”的方式进行交易,并建议采取针对这种环境的交易策略。“在我们看来,”这位策略师表示,“在投资组合中表达这一点的最佳方式是采用持有防御型成长股(选择有增长故事和更传统的防御型行业,如医疗保健和消费必需品)以及后周期的周期性股票的杠铃策略。”

考虑到这一建议,摩根士丹利的分析师给出了以下符合这一策略的三只美股。

Howmet Aerospace

摩根士丹利推荐的首只股票是具有防御能力的Howmet

Aerospace(HWM.US)。该公司是航空航天与国防(A&D)行业先进工程解决方案的全球领导者。该公司前身为Arconic,在与母公司分离后,于2020年更名为Howmet

Aerospace。Howmet

Aerospace拥有悠久的历史,可以追溯到航空的早期,是高性能材料和精密工程部件的成熟供应商,在现代飞机和国防系统的功能中发挥着关键作用。

由于飞机制造商加大生产活动,对飞机零部件的需求强劲,Howmet在8月初公布第二季度业绩时上调了全年利润和营收前景。Howmet预计2023年的营收在64.0亿美元至64.7亿美元之间,高于此前的62.0亿美元到63.3亿美元,调整后每股收益从1.65美元至1.70美元上调至1.69美元至1.71美元。

新的预测源于强劲的季度业绩。Howmet第二季度营收达到16.5亿美元,同比增长18.7%,较市场普遍预期高出4000万美元,调整后每股收益0.44美元,比预期高出0.01美元。

因此,摩根士丹利分析师Kristine Liwag继续看好Howmet作为该领域领导者的前景。

Liwag称:“该公司在技术和自动化方面的投资突显了它是如何占据市场份额、提高价格和扩大利润的。我们仍然期待运营业绩将成为航空航天升级周期盈利的一个有意义的差异化因素。从我们对该公司的工厂参观中可以看到,Howmet在其制造过程中投资了尖端技术和自动化,以满足客户的需求。此外,该公司将继续投资以支持未来的增长。它在运营方面的实力也为股东带来了长期利润的上行空间。我们仍然将Howmet视为我们在航空航天领域的首选。”

这些评论支撑了Liwag对Howmet的“增持”评级,而其60美元的目标价意味着该股未来12个月有31%的上行空间。

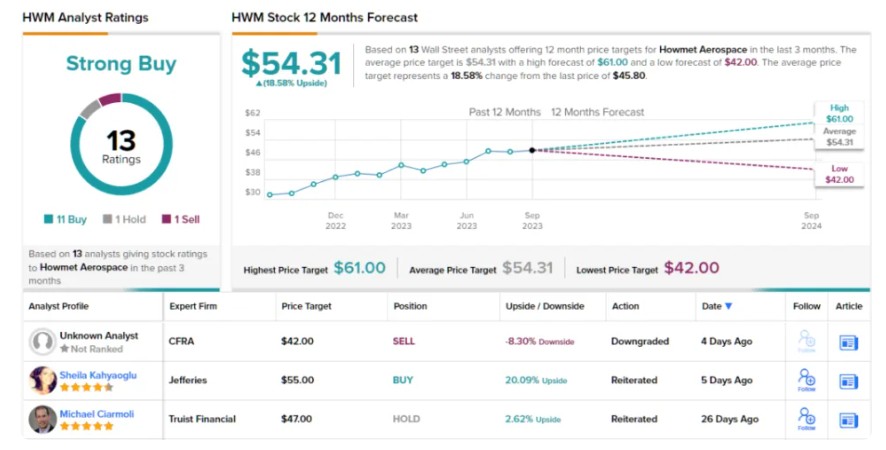

在华尔街其他分析师看来,11位予以该股“买入”评级,1位予以“持有”评级,1位予以“卖出”评级,一致评级为“强烈买入”,按照54.31美元的平均目标价,该股未来一年将有约19%的上行空间。

赛默飞世尔

摩根士丹利的第二个选择是赛默飞世尔(TMO.US),一家全球领先的科学研究和实验室设备公司。这家市值达1940亿美元的巨头服务于广泛的行业和部门,是世界上最大、最具影响力的科学解决方案提供商之一。赛默飞世尔的广泛产品组合包括仪器、试剂、耗材、软件和服务,旨在支持生命科学、医疗保健、制药、生物技术、环境监测等领域的研究、诊断和制造过程。

尽管该公司规模庞大,业务遍及全球,但宏观环境影响了其最近的业绩,该公司在第二季度的营收和利润均未能达到市场预期。数据显示,该公司营收同比下降2.6%至106.9亿美元,比分析师预测低3.1亿美元,调整后每股收益5.15美元,也比市场普遍预期低0.28美元。

业绩指引也没有太多亮点。该公司下调了今年的预期,目前预计营收为434亿至440亿美元(低于此前的453亿美元),调整后每股收益为22.28亿至22.72美元(此前为23.70美元),均低于普遍预期。

低迷的季度业绩还反映在该股今年以来的股价表现。今年迄今为止,该股股价累计下跌9%。然而,摩根士丹利分析师Tejas

Savant认为,该股可能已经触底,这使得这家医疗巨头更具吸引力。

Savant解释道:“在短期内,考虑到宏观环境因素,我们仍然对赛默飞世尔相对于同行实现高于市场增长的能力充满信心,并认为如果我们看到强劲的年底预算或中国经济的更快复苏,下调后的2023年指引是可以实现的,并且还有进一步上升的空间。”

“从长远来看,我们仍然相信赛默飞世尔是整个行业中最有能力推动高于同行/市场增长的公司之一,因为它具有弹性和多样化的商业模式、强大的运营记录、一流的管理团队(已证明全天候执行),在约2250亿美元的TAM内增加对高增长垂直市场的敞口,以及嵌入资本部署的可选性,”Savant补充道。

因此,Savant予以赛默飞世尔“增持”评级,目标价为640美元,这意味着该股较当前水平有27%的上行空间。

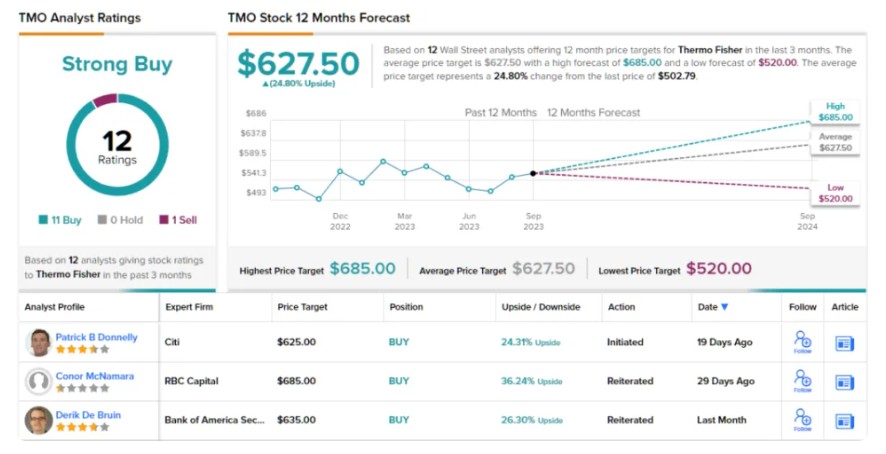

总体而言,华尔街对赛默飞世尔持乐观态度。在过去三个月内,有11位分析师予以“买入”评级,1位予以“卖出”评级,一致评级位“强烈买入”。627.50美元的平均目标价意味着,该股有约25%的上行空间。

Zoetis

摩根士丹利的最后选择仍放在医疗保健领域——Zoetis(ZTS.US)。该公司市值超过810亿美元,是一家致力于改善动物健康和福祉的全球领先动物保健公司。Zoetis成立于1952年,是辉瑞(PFE.US)的子公司,2013年成为一家独立公司,在100多个国家开展业务。

该公司专门从事各种兽药、疫苗、诊断和其他对动物护理和福利至关重要的产品的开发、制造和分销,并为包括兽医、牲畜生产商和宠物主人在内的客户群提供服务。

最新的第二季度财报在各个方面都取得了坚实的成果:营收同比增长4.8%,达到22亿美元,比预期高出4000万美元,调整后每股收益为1.41美元,高于预期的1.31美元。

但该公司提供了喜忧参半的业绩指引。预计全年营收在85.0亿美元至86.5亿美元之间,低于此前的85.8亿美元至87.3亿美元,不过,该公司仍重申其营业利润增长目标。另一方面,盈利状况得到了提升。该公司目前预计全年调整每股收益在5.37美元至5.47美元之间,此前预期为5.34美元至5.44美元。

从Zoetis的前景来看,摩根士丹利分析师Erin Wright认为该公司正朝着正确的方向前进,并认为该公司没有得到应有的尊重。

这位五星级分析师评论道:“虽然最新的业绩数据有几处变动,但它仍然比最近的报告更清晰,并且,令人鼓舞的是,该公司重申了其营业利润增长指引,表明今年剩余时间的趋势将会加强。我们仍然认为,Zoetis无与伦比的产品组合广度被严重低估了,持续的创新有望进一步将该公司与竞争对手区分开来,因为该公司的研发渠道中有300多个项目,新产品增加了其在增长更快、利润更高的类别中的敞口。”

为了量化这一立场,Wright将Zoetis的评级调整为“增持”,目标价为248美元,这意味着该股将有40%的上行空间。

总的来说,华尔街其他分析师都支持这一观点。所有8位分析师予以Zoetis“买入”评级,平均目标价为223.25美元,意味着该股将有26%的上行空间。