直升机板块资产重组加速,基本面长期稳健增长的中航科工(02357),在事件驱动下是否有望迎来一波行情?

智通财经APP了解到,近日中航科工公告,称该公司旗下的中航直升机拟发行股份购买昌河飞机工业和哈尔滨飞机工业100%股权的重组事项收到国务院国有资产监督管理委员会批复,并同意重组总体方案。此外,该事项还需要股东大会以及监管部门审核,不过基本没有悬念,重组已是板上钉钉。

在本月中,该公司发布中报业绩显示,实现营业额408.73亿元,同比增长21.95%,股东净利润15.43亿元,同比增长26.77%,而在2018-2022年,营业额复合增速15.5%,股东净利润复合增速为14.6%。

然而,中航科工估值却非常低,市值破净(PB仅为0.86倍),PE仅为10倍,在重组整合预期下,基本面进一步加强,对现估值具有强支撑。

业绩稳增长,业务重组加速

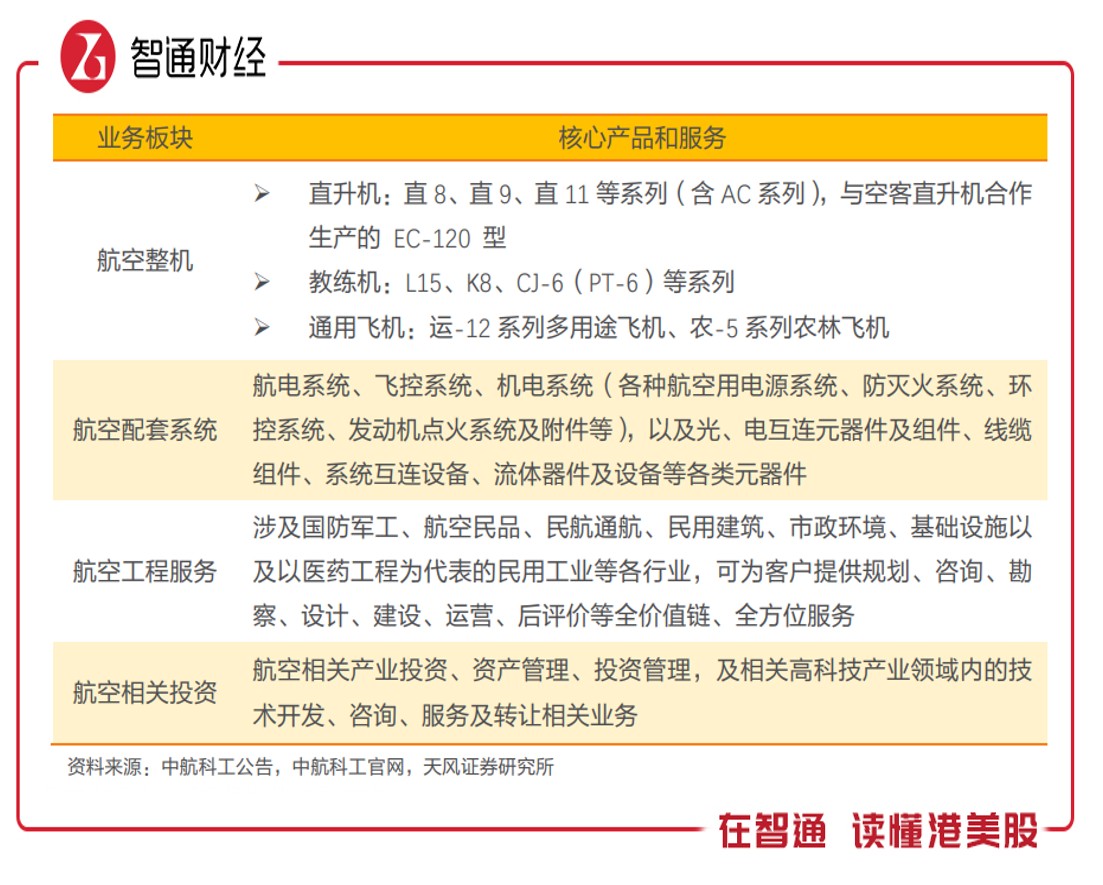

智通财经APP了解到,中航科工于2023年调整了业务结构,分成三大业务板块,分别是航空整机、航空配套系统及相关业务以及航空工程服务。2023年上半年,业绩表现整体不错,其中航空整机及航空配套系统收入分别增长56.3%及20.66%,三大业务收入份额分别为23.85%、65.8%及10.36%。

该公司主要通过控股方式获得业务运营,旗下核心运营的上市公司包括中直股份、洪都航空、中航光电及中航电子四家A股上市公司。近几年来,其持续驱动业务重组,凭借着旗下公司独立上市的地位,融资具有高度便利性,比如中航直升机的收购重组及中航电子的换股吸收合并重组等。

航空整体包括直升机、教练机以及通用飞机,是国内直升机制造业中规模最大、产值最高、产品系列最全的主力军,包括直系列以及AC系列直升机,已构成从1吨到13吨较为完整的产品体系和“一机多型、系列发展”的产品格局。 以运营载体中直股份业绩看,往年业绩稳健,今年上半年收入增长达56.4%。

航空配套业务体系较多,但独立运营单位基本都是行业龙头的存在,包括航电系统、飞控系统、机电系统以及电互连元器件及组件等,比如中航光电,主要产品包括电连接器、光器件及光电设备、线缆组件及集成产品、流体器件及液冷设备等,是军用连接器龙头。在所有控股公司中,中航光电业绩最为优质,2018-2022年收入复合增速19.4%,今年上半年增长31.33%,盈利能力相对也高,达到18.2%。

中航科工业务基本面都非常强劲,重组预期下,各项业务的发展都充满想象空间,而且公司通过收并购方式重组并未产生高昂的商誉值,截至2023年6月,其商誉为1.68亿元,可见无论是内部还是外部收购,公司都具有非常高的议价能力,通过较低的代价获取成长。此外,该公司拥有货币现金达306.73亿元。

ROE较低,但盈利提升预期推动估值回归

中航科工盈利能力呈上升趋势,2023年上半年毛利率为23.84%,同比持平,往年多数年份在20%左右,销售费用率、管理费用率及研发费用率分别为1.16%、5.95%以及6.24%,合计为13.35%,保持稳定,股东净利率为3.78%,同比略有提升。实际上,该公司净利率较低主要为公司控股模式以及完全并表影响,使得少数股东分掉超过六成利润,若按利润总额算,净利率为9.65%。

以业务看,航空配套系统及相关业务贡献核心利润,2023年上半年,航空整机业务利润率较低,为3.43%,航空配套系统及相关业务利润率16.05%,而航空工程利润率为5.15%,上述业务利润贡献分别为6.88%、88.62%及4.48%。上半年该公司整体分部利润率(扣除抵消后)为10.55%,往年都较为稳定。

由于业务控股模式,资产利用并不充分,低利润率下导致低回报率,同时公司的ROE按年呈现逐年下降趋势。2023年上半年,以整体权益计,ROE仅为4.65%,以股东权益计算为5%。在低ROE下,即便每年都有派息,股息率也不具有诱惑力,根据相关交易软件,股息率仅为2.4%,在港股价值投资市场,股息率4%以上的标的随地可见。

而分红回报率低,投资者对公司业绩并不买账,出现市值和业绩背离的情况,中航科工市值已区间盘整了8年,仍未选出方向,估值以充分反应低回报率的特征。不过公司积极调整业务及重组,有望带动盈利以及ROE的提升,预计今年直升机业务重组有望落地,但也不排除期间其他业务公司有资产注入的情况。

中航科工财务健康,2023年上半年负债率下降至52.4%,有息负债率6.3%,现金流充足,账上超过300亿元现金,交易性金融资产超14亿元,应收账款账龄在一年内的超过377亿元,合计近700亿元。而且内部重组并不需要消耗多大现金资源,股权转移方式代价更低,可用于外部收购资金充裕。

值得注意的是,其实该公司积极提升市值吸引力,比如积极引进战略股东,比如国家产业投资基金认购该公司向其发行的 261522000股内资股并成为本公司战略股东。各大投行也基本持有看好的观点,并上调目标价,比如瑞银,研报称直升机业务的资产注入将会带动明年强劲增长,上调目标价至6.5港元。

综合看来,中航科工业务资产重组加速,直升机业务已获得国资委批复同意,基本就等股东大会及监管层走流程了,随着各项业务重组落地,预计公司保持双位数成长水平,及盈利能力和回报率也将得到提升。目前港股市场缺乏流动性,但价值股具有业绩支撑,该公司市值低估,事件+业绩驱动仍有望获得估值回归。