对于华尔街的担忧者来说,摩根大通股票基金拥有的大量期权头寸有可能加剧美国股市的全面抛售。

规模达160亿美元的摩根大通对冲股票基金(JHEQX)是一种做多股票产品,利用衍生品来保护其投资组合免受下跌和波动的影响。该基金持有数万份周五到期的保护性看跌期权合约,执行价格远低于标普500指数当前水平。

这一点很重要,因为随着到期日的临近以及标普指数有可能跌破执行价,交易另一方的交易商面临着风险。如果发生这种情况,他们实际上最终会持有多头股票。为了对冲这种风险,他们会进行做空市场的交易,以便回归中性。

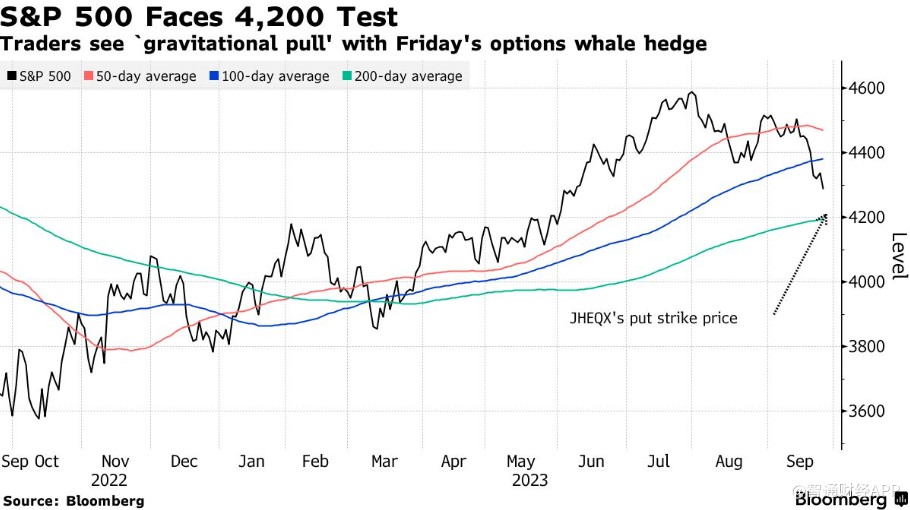

这是所谓的德尔塔对冲过程的一方面,一些市场观察人士担心,这可能是该股指的加速器和波动放大器。截至周三收盘,标普500指数上涨0.02%,至4274.51点。JHEQX看跌期权的执行价格为4210。

标普500指数面临4200点考验

JHEQX因其巨大的影响力而被称为股票市场衍生品领域的“期权鲸鱼”。该基金集中的期权头寸以市场标准衡量相对较大,而且其机械交易模式众所周知,使其他参与者能够从中获利。

随着产品资产不断膨胀,摩根大通资产管理公司在2021年创建了两只姊妹基金,它们遵循相同的策略,但期权到期日不同。从那以后,新的资金流入了这两只基金,目前它们的总资产约为70亿美元。

摩根大通发言人拒绝就JHEQX对整体市场的潜在影响置评。

该基金的衍生品头寸由看跌期权价collar(put-spread

collar)组成,涉及买入看跌期权以及卖出看涨期权等。在每个季度末,这些头寸通常会顺利滚转。然而,当标普500指数的交易水平在到期时接近任何合约的执行价格时,市场特别容易受到影响。

大额期权对冲即将到来

该基金的潜在影响不仅仅是引发波动。例如,在去年12月股市反弹期间,当其看涨合约的执行价格被触发时,人们指责它抑制了标普500指数的走势。

Bloomberg汇编的数据显示,周一收盘时,未交割的看跌期权合约有5.5万份,执行价为4210,周五到期。它们的名义价值为240亿美元。数据显示,截至7月底,JHEQX持有近3.7万份此类合约。

在该基金6月底重置期权之前,这些特定看跌期权的未平仓合约总数仅为26份,面值为1100万美元。

在美联储将在更长时间内维持较高利率的担忧引发新一轮避险情绪之后,该基金的仓位再次令标普500指数面临压力。上周,投资者纷纷撤出股票基金,而对冲基金则加大了做空力度。

股市自7月底以来一直处于下跌趋势。在此过程中,标普500指数同时跌破了50日和100日均线,一些技术分析师将这些点位视为支撑位。

另一个重要支撑位是200日均线,接近4190点,距离JHEQX看跌期权执行价格不远。

跌破200日均线将标志着长期走势的恶化,可能迫使趋势追随者等基于规则的交易员削减股票敞口。

摩根大通股票衍生品交易团队称,在标普500指数跌破其100日均线后,利用资产价格上涨势头的大宗商品交易顾问抛售了150亿美元的股票。摩根大通股票衍生品交易团队并不直接管理JHEQX。