9月28日,克而瑞地产研究发文称,预判四季度,供需低位回升是大概率事件,“以销定产”模式之下,核心一二线新房供给尚有放量空间。成交大概率随着供应放量而稳中有增,四季度环比三季度有望稳中有增10%左右,维持弱复苏,全年成交规模有望持平去年或小幅微增2%-5%左右,各城市分化行情预期延续。

2023年三季度,整体楼市延续筑底行情:供应疲软,虽然7-9月逐月递增,但是总体供货绝对量仍不及二季度;成交延续低位徘徊,改善对成交的支撑作用转弱,前期北京、上海、成都等热点城市也出现了热度转降趋势。

伴随着8月末9月初四个一线城市相继落地“认房不认贷”,核心城市诸如武汉、成都等陆续跟进,成交稍显起色,典型项目来访、认购有了不同程度的回升,而二手房市场韧性更强,整体成交表现优于新房,挂牌量普增,房东“以旧换新”较为迫切。

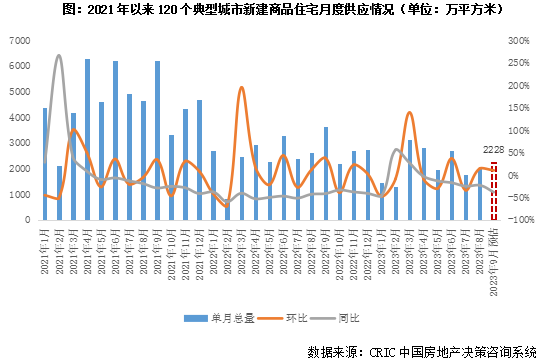

2023年三季度,新房供给约束逐步显现,据CRIC监测,前8月120个重点城市新增供应17160万平方米,同比下降12%,较2021年同期“腰斩”。预估9月,新增供应预期2228万平方米,环比上涨10%,同比下降39%。三季度供应低位回升,但房企推盘热情不及二季度,地市缩量的客观制约+低迷市场行情的双重影响,使得房企推盘积极性普遍不高。

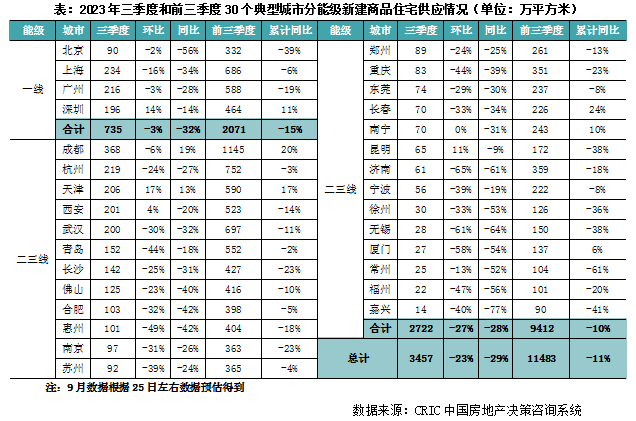

不同能级城市呈现出显著的分化行情,“以销定产”模式之下,一线房企推盘积极性明显好于二三线城市,北京供给约束逐步显现,核心区适销对路的高端产品供给略显不足,前三季度累计同比降幅扩大至39%,上海三季度供应略显疲软,同环比齐降;仅深圳一城三季度供应略好于二季度,前三季度累计同比维持正增。

26个二三线城市三季度供应同环比跌幅均在25%以上,仅天津、西安、昆明等少数内陆城市迎来阶段性放量,三季度供应环比持增,多数城市还是延续走低态势,26个城市中已有21个城市前三季度累计同比为负,昆明、无锡、徐州、常州、嘉兴等短期行情低迷型城市跌幅均超35%。

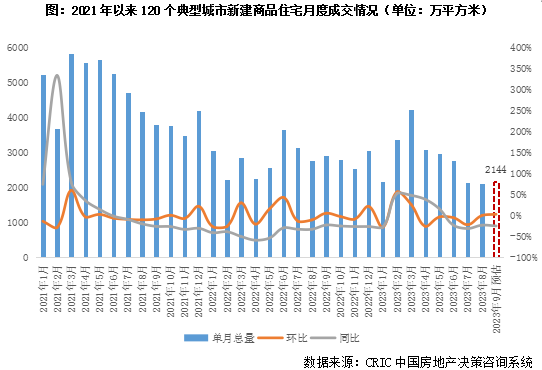

2023年三季度,整体新房成交延续筑底行情:据CRIC监测,前8月120个重点城市成交22720平方米,同比微增1%,持平去年同期。预估9月成交,并未出现季末放量的“翘尾”行情,与8月基本持平,预期单月成交面积为2144万平方米,环比微增2%,同比下降26%,延续低位波动。

从变化趋势来看,三季度市场下探筑底:7-9月月成交量基本维持在2100-2200万平方米,核心一二线在8月末9月初陆续推出“认房不认贷”、降首付、限购局部松绑等大招,但是从市场层面来看,并未出现明显起色。

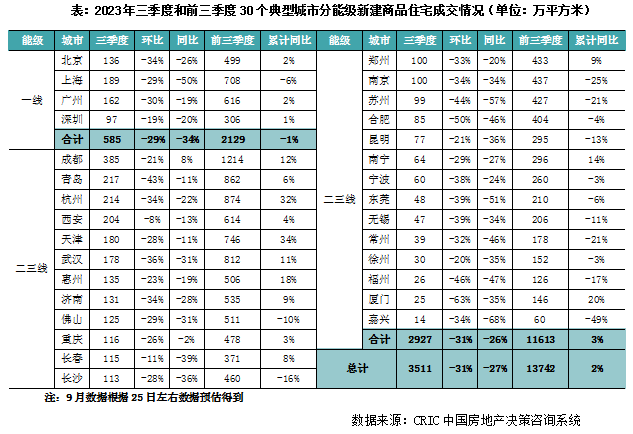

聚焦30个典型城市,一线因新政利好,对于成交促进作用比较明显,9月环比上升9%,但是从三季度成交来看,整体市场表现弱于二季度。其中上海的跌幅较为显著,累计同比转负,主要是受到供给约束影响,叠加需求迎来阶段性瓶颈期,成交略显疲软。北京、广州、深圳三季度成交虽然同环比齐降,但前三季度成交基本持平去年同期水平。

重点二三线则引来普降行情,不过仍有半数城市前三季度累计同比维持正增,典型代表为杭州、天津、厦门、成都等,2023年整体成交还是显著好于2022年同期。杭州、成都主要得益于自住刚需刚改需求的释放,厦门因高端产品迎来集中供应期,成交随之放量,天津整体呈现出脉冲式复苏,刚需购房基数相对较大,支撑其成交出现局部回暖。

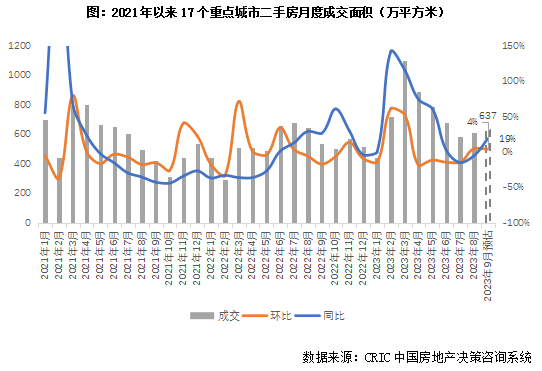

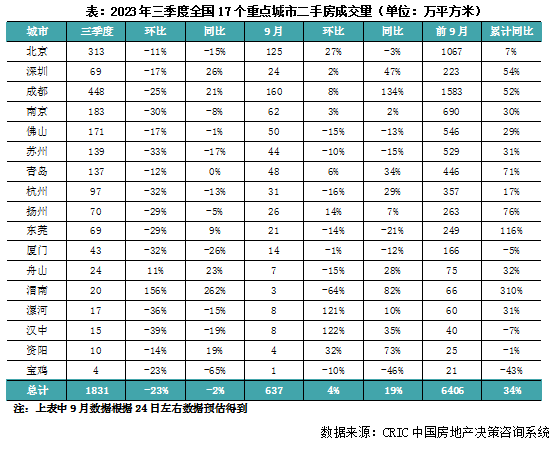

2023年三季度,17个重点监测城市二手房累计成交面积1831万平方米,环比二季度下降23%,同比下降2%。按月来看,二手房成交7月筑底,8月、9月企稳回升。尤其是9月,认房不认贷等政策落地实行后,重点城市二手房挂牌量普遍增长,带看量也有所上升,带动成交稳中有升,17城成交环比再增4%至637万平方米,同比增幅扩大至19%。

从城市维度来看,绝大多数城市三季度成交表现均弱于二季度,但环比跌幅高低差异明显,关键因素在于9月新政出台后的市场走势。

一类城市如北京、深圳,新政出台后市场有所改善,9月成交走强,带动三季度整体成交环比跌幅收窄。以北京为例,认房不认贷的执行确实促进了一部分积压需求的释放,在京无房且有异地贷款记录的刚需客、卖一买一置换客,入市积极性提升,9月北京二手房成交环比激增27%至125万平方米。

而反观厦门、苏州等另一类城市,新政出台后,挂牌量同样快速增加,比如苏州认房不认贷不到两周新增挂牌2千余套,其中包括大量的园区次新房,但成交端增长效应尚未显现,9月成交继续走弱,拖累三季度环比跌幅达到30%以上。

2023年以来,一二手房价呈现典型的差异化,行情,一二手稳中微降,而二手房无论从下跌城市个数还是跌幅都远超新房,整体新房房价持稳主要受结构性影响,随着行情转淡,仅中高端改善盘保持了较高的市场韧性,成交占比上升继而对新房房价形成了良好的支撑。

1、70城一二手房价同环比齐跌,二手房降幅更大、下跌城市数量更多(略)

2、百城成交均价同比增3%、增幅放缓,京沪杭持稳、高端盘韧性较强(本节有删减)

从CRIC监测的2023年前8月百城新建商品住宅成交统计均价看,全国整体房价环比变动不大、其中一线房价基本持稳,同环比涨跌幅在1%以内。二线房价整体稳中有升,三四线房价仍存小幅下行压力。

前8月房价TOP10入围名单与去年同期相比,只有1个城市变化,即苏州取代三亚成为房价第10名,TOP10内部位次发生一定改变,比如上海超越深圳成为房价冠军,广州、厦门位次互调。从TOP10入围城市房价同比涨跌幅来看,上海、北京、广州、杭州等交均价持稳,同比涨跌幅5%以内。

不过单城市内部房价涨跌分化加剧,对于板块供应稀缺、配套健全的核心区域而言,整体房价还是有望保持坚挺行情,尤其是京沪中高端豪宅项目,保值增值性良好,网红新盘依旧是“一房难求”。而对于短期内库存量较大,严重供过于求,或是前期过度炒作,而无真实人口支撑的新城和城市外围区域,整体房价走势依旧是不容乐观。而深圳、东莞、厦门、苏州房价涨跌更为显著。深圳房价稳中有跌,主要是受到高端供应不足影响。

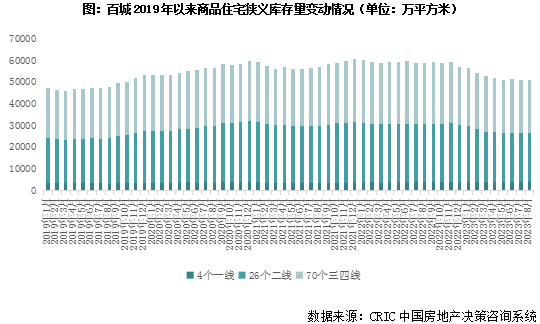

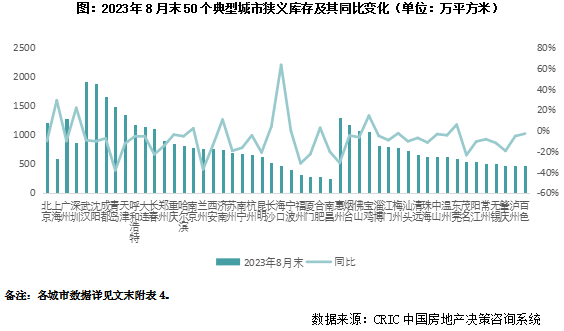

2023年狭义库存持续回落,三季度至阶段性底部。据CRIC监测数据,2023年8月末百城商品住宅库存量达到了50954万平方米,环比持平上月,同比下降13%。究其原因,三季度整体供应疲软、成交筑底,房企采取“以销定产”模式,因而整体库存也到达阶段性底部,整体库存规模回到2019年末水平。分能级来看,一线城市因8月供应大幅放量,月末库存同环比微增6%和2%。二三线城市环比持平上月,同比降幅分别16%和13%。

具体来看,一线城市中上海、深圳同环比齐增,主要源于8月供应显著放量。北京、广州整体供求持稳,因而库存与上月基本持平。二线城市中,武汉、沈阳、成都位列本月末狭义库存总量TOP3。环比来看,涨跌参半,涨幅较大的合肥、西安、长沙、杭州等均出现供应激增,整体成交回升幅度不及供应,因而短期内库存持增。

而下降城市跌幅基本在5%以内,除了短期内热度尚存的成都之外,以昆明、长春、重庆、哈尔滨、福州等弱二线城市为主。同比来看,近八成二线城市库存持降,宁波、南京、长沙、合肥等少数城市库存同比仍在正增长区间。三四线城市中,半数以上狭义库存环比回落,但跌幅普遍在10%以内,仅晋江、铜陵等环比降幅达到13%。

供应:四季度将稳中微增,“以销定产”核心一二线是供货重心

三季度房企供货相对保守,虽然7-9月逐月递增,但是总体供货绝对量仍不及二季度,预期四季度或将稳中微增。主要基于一方面四季度仍是传统营销旺季,房企冲刺全年业绩也会客观上加快推货频率;另一方面随着核心一二线城市

“认房不认贷”、降低首付、解绑限购等利好新政出台,对于整体市场信心也有很好的加持作用。此外,三季度供货低迷还有部分源于土拍节奏问题,房企拿地到项目上市存在一定的空档期,四季度或将迎来前期优质项目集中入市。

但总体来看,增幅有限,一方面基于土地市场持续缩量,从上半年整体土地成交规模来看,相较去年成交低位,依旧下降25%,客观上对后续新房供应会产生不利影响;另一方面,从新开工进度来看,1-8月房屋新开工面积63891万平方米,下降24.4%,整体房企开工放缓,也使得项目上市周期客观被延长,因而四季度供应即便放量,整体增幅依旧有限。

各城市分化还将持续加剧,“以销定产”模式之下,短期内热度较高的核心一二线城市仍将是房企推盘的重点区域,譬如北京、上海、杭州、成都等,还有部分前期深度调整的核心二线城市,诸如南京、武汉、苏州等,随着市场购买力逐步修复,整体供应也将迎来一轮放量,尤其是增强改善盘的供给。而多数内陆弱二三线城市,新房供应还将延续筑底行情,以去库存为主。

成交:四季度低位回升,核心一二线新政加速置换需求释放

目前来看,整体三季度延续筑底行情,9月成交略有回升,但“金九”成色不佳已是大概率事件。预判四季度,我们认为,随着政策持续发酵,新房成交存在一定的回升空间,四季度环比三季度有望稳中有增10%左右,维持弱复苏,全年成交规模有望持平去年或小幅微增2%-5%左右。

各城市分化行情预期延续,主要是基于新政落地效果不一。首先,对于北京、上海、成都、杭州等本就市场热度较高的供给主导城市而言,“认房不认贷”可扩充居民购买力,尤其是释放前期因严苛政策而未能释放的置换需求;“限购局部松绑”可扩大购房基数,调动居民短期内购房积极性,只要四季度供应保持充裕,这部分城市四季度成交热度还是有望延续。其次,经历了前期深度调整,市场基本面尚佳的广州、南京、苏州、武汉等,整体政策效果不及一线显著,但是从周度数据来看,也出现了来访、认购上升的情况,后期伴随着“以旧换新”置换需求的逐步释放,整体成交还是有望小幅微增。最后,弱二线和广大三四线城市,诸如南宁、昆明、福州、无锡、常州等,市场修复仍有待核心城市的热度传导,这些城市当前楼市政策已处于“放无可放”的状态,市场信心跌至谷底,加之居民购买力不足,整体楼市还将面临较长的调整期。

预判二手房市场后续走势,我们认为,短期内仍将好于新房,四季度以价换量仍将延续。主要是基于当前各核心一二线城市相继出台了“认房不认贷”等新政,部分城市购房者还是要依托“卖旧”才能“买新”,因而短期内出现了二手房挂牌量激增的情况,在这样的背景之下,业主后期也将逐步调整市场预期,不排除出现集中降价抛售的情况,自住刚需也将借机入市,对二手房成交产生良好的支撑作用。

产品方面,克而瑞地产研究指出,2023年三季度,房地产市场得到更多政策支持,房企也在“居者优其屋”的路上继续发力。在改善需求为主导的市场环境中,保持产品的竞争力,满足多样化、个性化的居住需求,是房企突围的重要战略。未来,伴随着楼市政策的差异化放松,大面积改善产品的更新迭代有望加速。在“开放式社区”理念的加持下,住宅产品也将从建筑视野升级至城市视野,融合社区与城市的界面,为生活增添更多场景与活力。

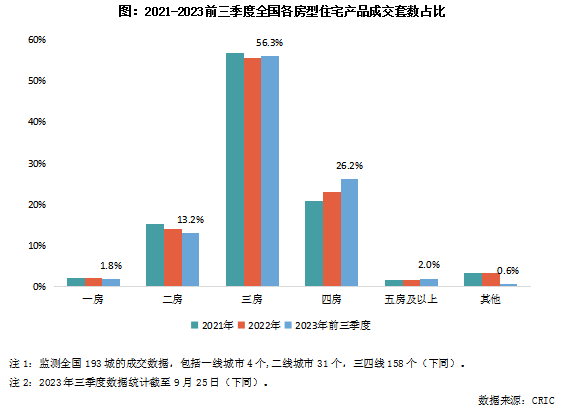

2023年前三季度,三房及以上户型的产品成交比重持续增长,其中,增长最快的是四房产品,其成交套数占比26.2%,较去年底大幅增加3.1个百分点;三房成交占比也较2022年微增0.5个百分点至56.3%,但仍略低于2021年水平;而一房、二房及其他户型占比持续走低。随着改善需求的继续释放,对一房、二房有需求的比例正在缩小,市场主力仍是三房,而四房的需求度持续升温。

户型结构的改善型特征进一步强化,其主要原因是在经济承压的大环境下,居民风险偏好降低,刚需购房者不再勉强自己“上车”;而改善型购房者更具经济实力和杠杆风险承受能力,因而大户型产品的需求韧性也得以凸显。

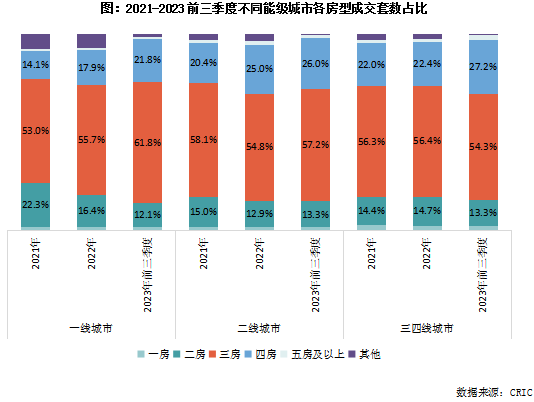

分城市能级看,一线城市三房、四房需求均显著增长,两者的成交套数占比较2022年度分别提升6.1和4个百分点,合计占比83.6%,高于低能级城市。其他户型产品成交缩水最明显,同期成交占比下降5.5个百分点,改善需求由复式、双拼、叠加、联排等转向平层中大户型。

二线城市的成交结构波动最小,其中,二房、三房和四房产品的成交套数占比均较去年同期增加,三房的比重增幅最大,由54.8提升至57.2%,但仍低于2021年水平。

三四线城市大面积平层需求最旺盛,三房产品也受到挤压,四房成交套数占比连续三年增长,今年前三季度的增幅也是最快的,较去年同期大增4.8个百分点;五房及以上户型的成交比重也增加0.8个百分点,其他产品的成交占比均下降。

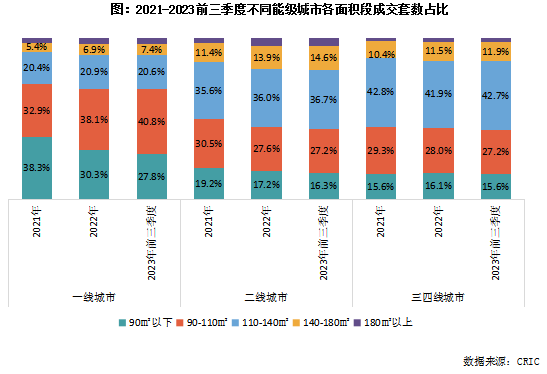

从成交面积结构看,大面积产品需求稳步提升。前三季度66.5%的成交集中在90-140㎡之间,其中,90-110㎡产品的成交占比较去年下降0.3个百分点,而110-140㎡产品的比重由去年37.7%的低位反弹至2021年水平,主力面积段整体维稳。140-180㎡和180㎡产品成交比重逐年增加,前三季度占比分别增加0.5和0.1个百分点。

分城市能级看,一线城市刚改面积段最为畅销,90-110㎡产品的成交占比增加最为显著,达到40.8%,较去年增加了2.7个百分点;但是受房价承受力所限,90㎡以下刚需产品成交占比仍位居第二。

二线城市改善需求相对分散,各面积段成交占比最为均衡,110-140㎡是主流产品,成交占比36.7%;90-110㎡产品占比次之,为27.2%。与此同时,110㎡以下产品成交占比连续下降,市场向110-180㎡面积段集中。

三四线城市刚需刚改退潮,改善面积段加速占领市场,110㎡以上各个面积段产品成交占比较去年均有所增加,合计提升1.3个百分点;90-100㎡产品成交比重降幅最大,为0.9个百分点。

低能级城市购房更倾向于大面积产品,主要体现出本地居民的居住升级需求,三四线城市由城镇化带来的定居需求减弱,但是当地居民的改善型需求依然坚挺,房企正逐渐把一二线的产品经验和居住体验引入三四线市场中,空间更宽敞、品质更高的大面积产品受到改善客群的普遍欢迎。

产品美学成为建筑的自我表达,城市美学推动房企通过建筑立面去表达城市精神和回应城市景观,为建筑赋予当代设计语言是房企营造产品符号标志的重头戏。

走在精工前沿的房企,用建筑语言创造艺术和诗意同时也愈发重视绿色建筑材料的应用,践行着国家双碳承诺。在近期新推出的住宅产品中不乏绿建材料身影,常见的有low-e玻璃、铝板幕墙以及可代替石材的仿石铝单板、保温装饰一体板、陶板等,同样令建筑立面历久弥新。

近两年,改善型购房需求已经超越刚需,成为房地产市场的主力。近期出台的一系列新政对置换需求的提振很有针对性。此前“认房又认贷”的情况下,二套房的首付比例高、贷款利息高,目标房产的总价、面积等都受到政策的限制。随着政策的放松,置换需求有望加速入市,在相同首付预算下,置换者也可以瞄准品质更好、面积更大的住宅产品。

部分城市落地的差别化限购政策也有利于大面积产品的需求释放。比如,苏州取消120㎡以上住宅的限购、成都144㎡以上住宅不再摇号等措施。可以看出,小面积住宅限购政策仍保护刚性居住需求,而此前没有购房资格的改善客群能给市场带来更多增量,整个市场也将进一步朝着大面积改善型需求转变。

政策进一步放松的趋势对于房企提升产品品质的战略也是一个积极的信号。成都已宣布新拍地块取消限价,预计后续将有更多城市跟进,这给房企留出了更多的利润空间,有利于激发房企提升产品配置、打造产品力的积极性。

由此,新政后多居室大户型产品将成为更多改善购房者的目标,房企也将围绕居住体验继续发力,实现改善产品定位与设计的加速进化。