惠誉评级认为,欧洲电动汽车车企的供应链将继续依赖主要从中国(及韩国)采购的动力电池,直至这些车企成功将其动力电池采购迁移至其他地区——这或有望于2030年前后实现。此外,梅赛德斯、宝马及大众旗下的豪华电动汽车品牌约三分之一的电动汽车销量由中国市场贡献。对华销售的高依赖度意味着,若中国因欧盟针对中国制造汽车开展的反补贴调查或其他贸易保护主义手段而实施报复性措施,欧洲车企或难独善其身。

惠誉评级指出,过去一年间,欧洲自华进口的电动汽车数量一直快速增长——尽管中国产电动汽车占欧洲电动汽车新车销量的比重甚微。中国产的特斯拉电动汽车在整个欧洲市场的销量占比最高——截至2023年8月,特斯拉在欧洲的市占率同比增长逾一倍。相比之下,单个中资品牌在欧洲市场的市占率均不足1%。欧盟对中国电动汽车在生产端获取的补贴展开公平性调查,或会引发欧盟贸易保护主义抬头和来自中方的报复性措施。此外,调查不仅限于中资品牌,中国产欧洲电动汽车品牌亦或受到牵累。

惠誉认为,欧洲车企在已宣布、在建或已为规划电动车型锁定的动力电池产能方面处于领先地位。但目前多数动力电池供应来自中国(和韩国),欧洲车企要到2030年前后动力电池新产能落地和爬坡之时才能实现动力电池的自给自足。

电动汽车在中国的高渗透率使其成为欧洲车企最大的市场——中国市场贡献了欧洲高端品牌电动汽车销量的三分之一左右。随着其他市场电动汽车渗透率的提升,中国市场的销量贡献度将趋降,但是,在中短期内欧洲豪华电动汽车制造商仍将倚仗在华销售。

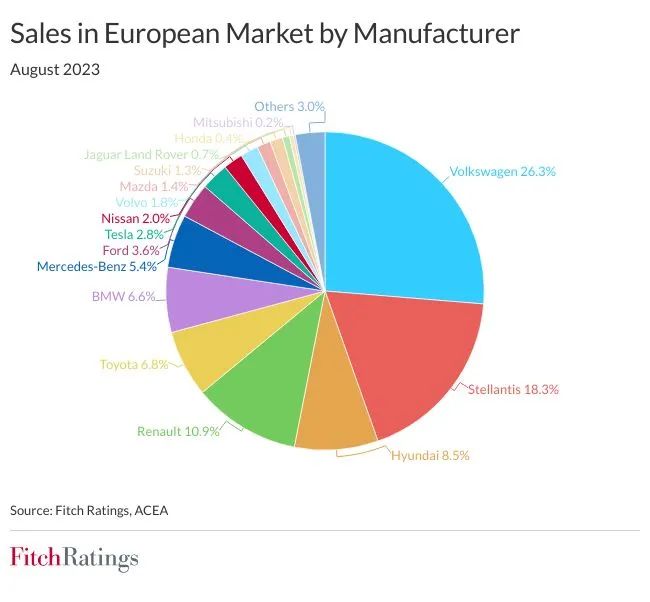

电动汽车在欧洲头部车企的全球总销量中所占的比重仍然很小。2023 年上半年,大众的电动汽车销量贡献为8%,雷诺和 Stellantis均为10%左右,梅赛德斯和宝马分别介于11%-12%,而沃尔沃为17%。因此,地缘政治因素对自华采购和在华销售形成的任何短期压力都不太可能影响欧洲车企的信用状况。不过,电动汽车是主要增长点,亦是车企投资的聚焦点。8 月,电动汽车占全欧洲新车注册量的比例超过了两成,电动汽车新车注册量同比增长了21%。因此,动力电池长期供应方面的任何不确定性都可能波及欧洲车企的生产规划和投资策略。