闯关港股、A股接连失利后,阿诺医药(AdlaiNortyeLtd.)总算于今年9月成功登陆纳斯达克,圆了一个“上市梦”。

阿诺医药的上市之路不乏艰难曲折。2017年2月,阿诺医药在新三板挂牌,但因流动性不足的原因上市仅一年就摘牌退市,随后于2021年7月向港交所递交招股书,拟在港交所主板上市。

但时至2023年,创新药企在港交所上市的热潮已过,不少历经千辛万苦登陆港股的18A生物科技公司上市后却要面临破发、流动性不足、市场反应冷淡的尴尬局面。在此情景之下,弃港转道赴美似乎成为了阿诺医药的无奈之举。

9月29日,阿诺医药(ANL.US)正式登陆纳斯达克,发行价23美元/股,截至当日收盘跌34.78%至15美元/股,总市值5.54亿美元。上市后公司股价一路下行,截至11月10日收于8.74美元,已较发行价跌去超六成。

本次上市前,阿诺医药已获得多轮融资,投资方包括联想之星、航天科工投资、国联投资等知名机构,融资金额超过2亿美元。但为何身处生物医药赛道,主要产品又是市场空间广阔的抗癌药,市场却对阿诺医药反响平平?

仍需融资“输血”,未来商业化存疑?

据了解,阿诺医药是一家总部位于中国的临床阶段生物制药公司,专注于为不同阶段肿瘤患者开发创新癌症治疗方法,目前公司产品管线中已涵盖多款临床阶段及临床前候选药物。

而观察阿诺医药的基本面,目前公司仍处于无收入、无产品商业化的阶段,需要靠融资不断“输血”,显然这将成为令市场投资者顾虑重重的一大原因。

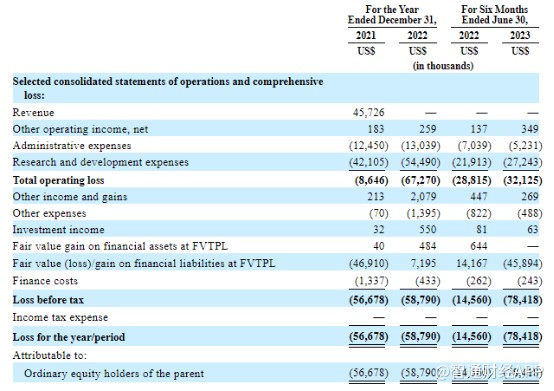

据最新财报披露,在2021年、2022年和2023年前6个月,公司净亏损分别为5667.8万、5879.0万和7841.8万美元,除了2021年收入4572.6万美元,其他统计期间均无营业收入。

具体而言,公司2021年的营收来自于与Biotime的合作协议销售知识产权的收入。截至目前,公司还没有从产品销售中获得任何收入。

据智通财经APP了解,截至2023年6月30日的六个月中,公司的研发费用增加了24.3%,从去年同期的2190万美元增加到2720万美元。这一增长主要是由于(i)

CRO服务费的增加,为了将一些现有的候选药物推进到更高级的临床开发阶段;以及(ii)人员工资和其他相关成本的增加,主要是由于基于股份的薪酬增加和研发人员的扩大。此前,公司的研发费用在2021-2022年间增加了29.4%。

对于未来的商业化路径,公司方面表示,公司目前尚未建立销售、营销团队,未来则计划将候选药物的规模化生产外包给国内外的CMO/CDMO公司,并在北美、欧洲和亚洲的18个重要市场开展业务。

布局头颈鳞癌PI3K抑制剂,不走寻常路?

在产品布局方面,通过“联合创新”和“自主研发”的模式,阿诺医药的产品管线覆盖小分子制剂、单克隆/双功能抗体及溶瘤病毒,涵盖10余种抗肿瘤候选药物。公司还搭建了两个专有的药物发现平台,分别是PAINT-2D®平台和ANEAT-Id®酵母展示平台,用于快速、高效地筛选和开发新型免疫疗法和抗体药物。

其中,进展最快的一款产品是AN2025

(buparlisib),一种泛磷酸肌醇3-激酶(“PI3K”)抑制剂,目前正在北美、欧洲、亚洲和南美的180多个地点进行III期、多区域、随机、开放标签临床试验,用于治疗抗PD-1/PD-L1治疗后的复发或转移性头颈部鳞状细胞癌(“HNSCC”),将在2023Q4完成患者入组。与license-out海外权益获得首付款的主流创新药出海方式不同,AN2025在全球开展考虑人种差异的多中心临床,未来也有望在海外市场中获得可观收入。

在竞争格局方面,由于阿斯利康monalizumab的研发失败,AN2025已成为全球唯一一个临床三期治疗复发性或转移性头颈鳞癌的PD-(L)1。据称,该适应症一旦获得FDA批准,5年内该适应症全球范围无竞争对手,可实现销售额快速放量攀峰。

据智通财经APP了解,PIK3CA突变是最常见的致癌突变类型之一。数据显示,有13%的实体瘤患者都出现过PIK3CA突变,在包括小细胞肺癌、三阴性乳腺癌等在内的难治肿瘤当中发生率尤其高。

头颈部鳞癌是全球第七大常见恶性肿瘤,相比起乳腺癌、肺癌等高发癌症,市场规模相对较小。有机构预计,2028年美国复发或转移性头颈部鳞癌患者约18700人,全球7个主要市场(美国、德国、法国、英国、意大利、西班牙、日本)

患者总和将达到57800人。

头颈部鳞癌症状存在隐匿性,难以早期发现,且现有治疗局部晚期头颈部鳞癌的标准治疗为手术加放化疗,单纯放化疗临床预后不理想。复发或转移性头颈癌死亡率较高,5年生存率仅为3.6%。除了PI3K抑制剂的靶向治疗外,还存在免疫疗法等新技术路线。

此外,阿诺医药布局了AN2025+AN0025(调节肿瘤微环境的EP4拮抗剂)+Atezolizumab二联/三联联合疗法。目前三联疗法正处于剂量探索阶段,预计将于下半年确定推荐剂量。

据智通财经APP了解,除AN2025、AN0025外,阿诺医药针对后线肿瘤的PD-L1

AN4005同样将在今年下半年确认推荐剂量;候选药物AN8025(多功能T细胞/APC调节剂)或于2024下半年提交IND申请;口服小分子Wnt通路抑制剂AN1025、口服小分子泛KRAS抑制剂AN9025处于申报研究阶段。

小结

10月以来,二级市场上医药生物板块已有所回暖,受益于人口老龄化趋势和医药的刚需属性,医药赛道“长坡厚雪”优势不改。但具体到投资层面,市场态度显然更加谨慎保守,更倾向于未来业绩确定性较高、商业化进展较快的企业。

尽管阿诺医药在研发管线上具备一定的稀缺性和领先优势,但细分赛道的天花板相对较低、市场空间不大,叠加药物研发后续的审批和商业化仍存在不确定性,都使得公司估值承压。

比起业绩,创新药企业的估值更多在于未来预期。考虑到阿诺医药目前所处的低估值位点,后续AN2025的商业化进展值得关注。