对于整个美债市场来说,越来越明显的是,除非美国经济陷入严重衰退,连美联储都感到意外的情况,否则美国债券市场不会出现持续反弹。在过去三年里,美国国债从几十年来最严重的暴跌中上演了几次虚假反弹,最终的结果都是逆转了走势,收益率再次走高,并让那些在波动中押注重注的投资者蒙受了损失。本月初,在美联储主席鲍威尔宣布维持利率不变,并暗示美联储可能最终完成加息后,美债再次出现反弹。

但美国经济持续的韧性加大了美联储能够引导美国经济实现罕见软着陆的可能性。鲍威尔本月对记者称,美联储预计不会出现衰退,预测者预计明年美国经济将继续增长,尽管速度会放缓。其结果是:一旦美联储开始降息以刺激经济增长,通常会爆发的那种债券涨势将继续推迟。

AlphaSimplex Group首席研究策略师Kathryn

Kaminski表示:“我们必须看到金融状况出现相当严重的恶化,才能看到降息。通胀仍是一个问题。利率可能会在更长时间内保持较高水平。因此,我们仍然很有可能看到很多波动,而不是一个新的趋势。”

美联储官员一再警告市场,他们并不急于降息,首要任务是继续拉低通胀。这将是周二的一个主要焦点,经济学家预计美国劳工部将公布10月份消费者价格指数(CPI)同比增幅从9月份的3.7%放缓至3.3%。

然而,鲍威尔上周四表示,“通胀给了我们一些假象”,美联储“将继续谨慎行事”,注意到“被几个月的好数据误导的风险”。这种论调促使交易员将美联储可能在2024年首次降息的预期从6月推迟到7月,并推动对政策敏感的2年期美国国债收益率重返5%以上。

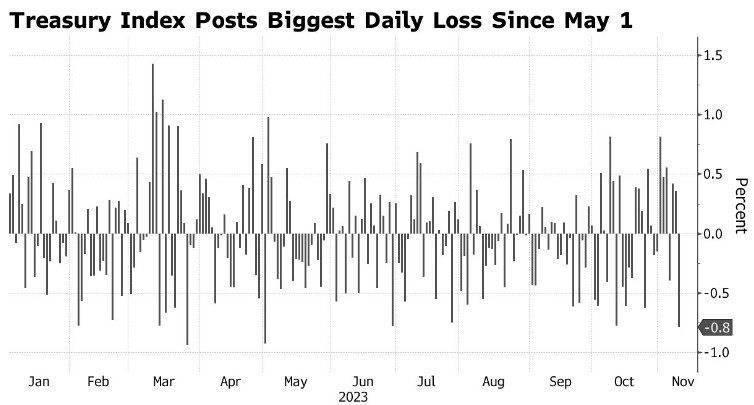

尽管收益率仍低于上月的峰值,但市场仍在波动,上周四30年期美国国债拍卖需求异常疲软后迅速爆发的抛售就是明证。截至11月9日,美国国债的一个广泛指数今年下跌了1.3%,2022年和2021年的跌幅分别达到了前所未有的12.5%和2.3%。

对美国财政状况以及随后对新债需求的持续担忧也在削弱市场情绪。上周五穆迪投资者服务公司警告称,由于美国猜这个赤字扩大,它倾向于下调美国的评级。政府最早在本周关闭的风险也在逼近,尽管这种风险可能有所缓解。

而上周日,因为美国利率和赤字上升,穆迪已将美国的评级展望从“稳定”下调至“负面”。本次穆迪下调美国主权评级后,也意味着最后一家维持美国最高一档评级的机构也将大概率跟随主流。穆迪此举增加市场了对于美国财政的关注,也意味着美国政府在本周(11月17日)的停摆风险显著增加。

尽管美联储明年可能会开始放松货币政策,以减少其限制性,但除非就业市场出现恶化迹象,通胀接近2%的目标,否则它不太可能转向大幅降息。尽管债市多头对美国就业增长放缓的迹象表示欢迎,美国10月份的失业率升至3.9%的近两年高点,但以历史标准衡量,就业市场依然强劲。

当然,美国经济可能会在美联储加息的重压下继续放缓,或者受到意想不到的冲击。一个是美国政府关门的潜在后果,因为如果美国国会不能就新计划达成一致,目前的联邦资金将于11月18日失效。

彭博宏观策略师Simon White指出:“总体而言,美国国债将继续面临更多的下行风险,尤其是在近期衰退的可能性已经消退的情况下。”

DWS Americas固定收益部门主管George

Catrambone表示,但预计美联储将转向的交易员应保持警惕,因为过去18个月里出现了多次上涨假象。

与美联储政策会议相关的掉期合约显示,到明年年底,美联储的有效利率将从目前的5.33%降至4.6%左右。有效利率是指基金在市场上每天的平均交易利率。这比美联储官员在最近的季度预测中预测的0.5个百分点的降幅略大。

摩根大通资产管理公司固定收益投资组合经理Kelsey

Berro表示:“市场是在概率加权的基础上定价的。美联储明年全年按兵不动的可能性可能在50%到60%之间。也有可能出现经济衰退,而在经济衰退中,美联储会很快降息。”