本周五,国际评级机构穆迪将对意大利进行重新评级,有市场人士预计,该国评级可能被下调至“垃圾级”,如果这种预期成真,这将具有巨大的象征意义,并有可能产生重大影响——而且也将极具争议。

如果意大利被下调评级,这将标志着穆迪史无前例地为这个七国集团(G7)中的其中一个经济体贴上“重大信用风险”的标签。目前,穆迪对该国的Baa3评级处于投资级的最低级别,展望为负面。

另外,周五的任何声明也将是穆迪对意大利总理梅洛尼领导的联合政府自9月采取更宽松财政立场以来的首次评估。在新财政政策的影响下,意大利与德国的债券收益率之差(衡量风险的关键指标)自今年1月以来首次扩大至210个基点。

不过,随着利差回落至190个基点以下,投资者普遍认为评级不会被下调,尤其是穆迪的竞争对手对该国的悲观程度较低。但这并没有减少即将到来的评级的不确定性。

巴克莱银行欧元利率策略主管Rohan Khanna表示,评级降至垃圾级将“对本已脆弱的市场造成冲击”。

他认为,评级下调可能将利差推高至250个基点——这是在2022年大选前后出现的水平,当时梅洛尼上台执政。任何收益率飙升都可能加大欧洲央行官员遏制市场动荡的压力。

虽然一些基金可能不持有垃圾债券,一次评估就可以限制损失,并且投资者有时间做好准备。但也不能排除地震级的反应:穆迪的分析师知道,2010年希腊首次被标普全球评级降级为垃圾级,加剧了欧洲的主权债务危机。

“他们没有进一步降级的动机,”奥尔巴尼大学副教授Zsofia

Barta表示,“评级机构最不希望看到的就是出现一种螺旋式的情况,让市场感到恐慌。他们不想成为问题的根源。”

穆迪也有可能不会更新任何信息,但有一种情况需要密切关注。对意大利的负面展望是在2022年8月公布的,从历史上看,借款人状态变化的平均时间约为一年。虽然被降至垃圾级是一种可能的结果,但将评级展望转为“稳定”也是有可能发生的。

公共财政

穆迪在过去曾强调了意大利的三个问题领域。前两项是结构性改革和能源供应方面的挑战,梅洛尼政府可能会在这两方面取得一些进展。

但更大的担忧是公共财政:尤其是穆迪所说的“意大利的财政实力有可能因经济增长乏力、融资成本上升和财政纪律减弱而进一步削弱的风险”。

在每一个问题上,情况似乎也并不太乐观。意大利刚刚摆脱了经济衰退,欧洲央行加息推高了借贷成本,穆迪的竞争对手惠誉评级将梅洛尼的2024年预算描述为“重大宽松”。

官员们不再认为明年会出现基本盈余,即扣除利息成本前的收入超过支出,而且赤字要到2026年才会回到欧盟3%的上限。

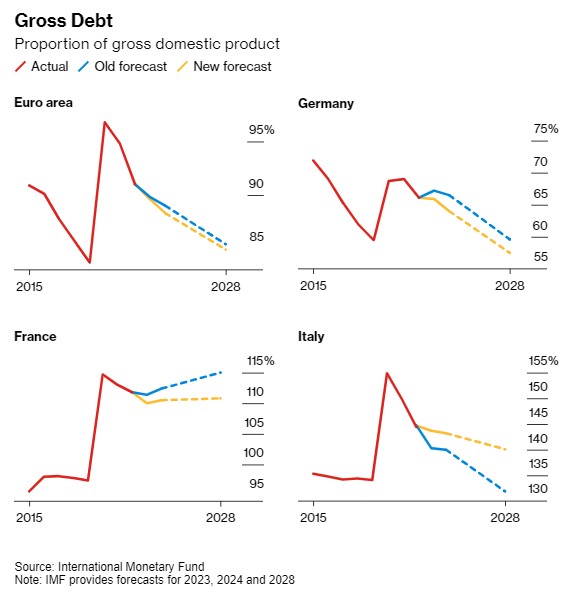

对穆迪而言,该机构倾向于关注债务占国内生产总值(GDP)的比例。根据国际货币基金组织(IMF)上个月的预测,意大利债务占国内生产总值的比例在五年内仍将超过140%,比4月份的预测高出逾8个百分点。

Julius Baer固定收益策略师Dario Messi表示:“意大利降低债务与GDP比例的轻松阶段已经过去。未来仍有重大挑战。”

但重要的是,穆迪的观点明显比其他评级机构更悲观。惠誉和标普均将意大利评级上调一级,展望稳定。如果降至垃圾级,这些机构之间的分歧将显得极其异常。

Barta表示:“我认为穆迪不太可能这样做,尤其是只有它这么做。该机构现在就像个异类。”

除此之外,与其他七国集团经济体相比,将意大利削减为垃圾级也显得有些奇怪。该国的债务率远低于日本的255%,但穆迪对日本评级却要高出几个等级。英国和法国的评级甚至更高,但这两个国家的债务比率明显高于100%,而且这两个国家也有财政缺陷。

不过,与意大利不同的是,英国和日本都拥有本国货币的灵活性。这就是欧洲央行的作用所在——该央行官员已经准备好一种危机工具来遏制动荡,但这个工具将要求意大利政府服从外部政策要求。如果穆迪真的下调评级,那么意大利就需要这样的帮助。

但就目前而言,似乎很少有投资者预计降级会加剧随后的波动。

富兰克林邓普顿欧洲固定收益主管David

Zahn表示:“我不认为有人希望它们会变成垃圾级。意大利不会违约,也不会退出欧元区。更重要的是:200个基点的定价正确吗?我会说不。”

由于意大利的借贷成本处于十多年来的最高水平,评级下调将不可避免地引发人们对其偿债能力的新一轮讨论。

“市场不会想看到这种情况发生,”Julius Baer的Messi表示,“这再次引发了债务可持续性的问题——甚至比现在更加突出。”