高盛集团的策略师们近日发布报告称,美股市场的投资者以及华尔街策略师们过于担心美国企业盈利前景趋于疲软,到目前为止,策略师们对于美国企业的2024年盈利前景似乎正在追踪历史模式。高盛策略师科斯汀(David

Kostin)及其同事写道,自10月初以来,华尔街股票策略师们对于第四季度标普500指数成分公司整体利润预期下降了4%,为标普500指数成份公司整体每股收益(EPS)设定了较低的标准。

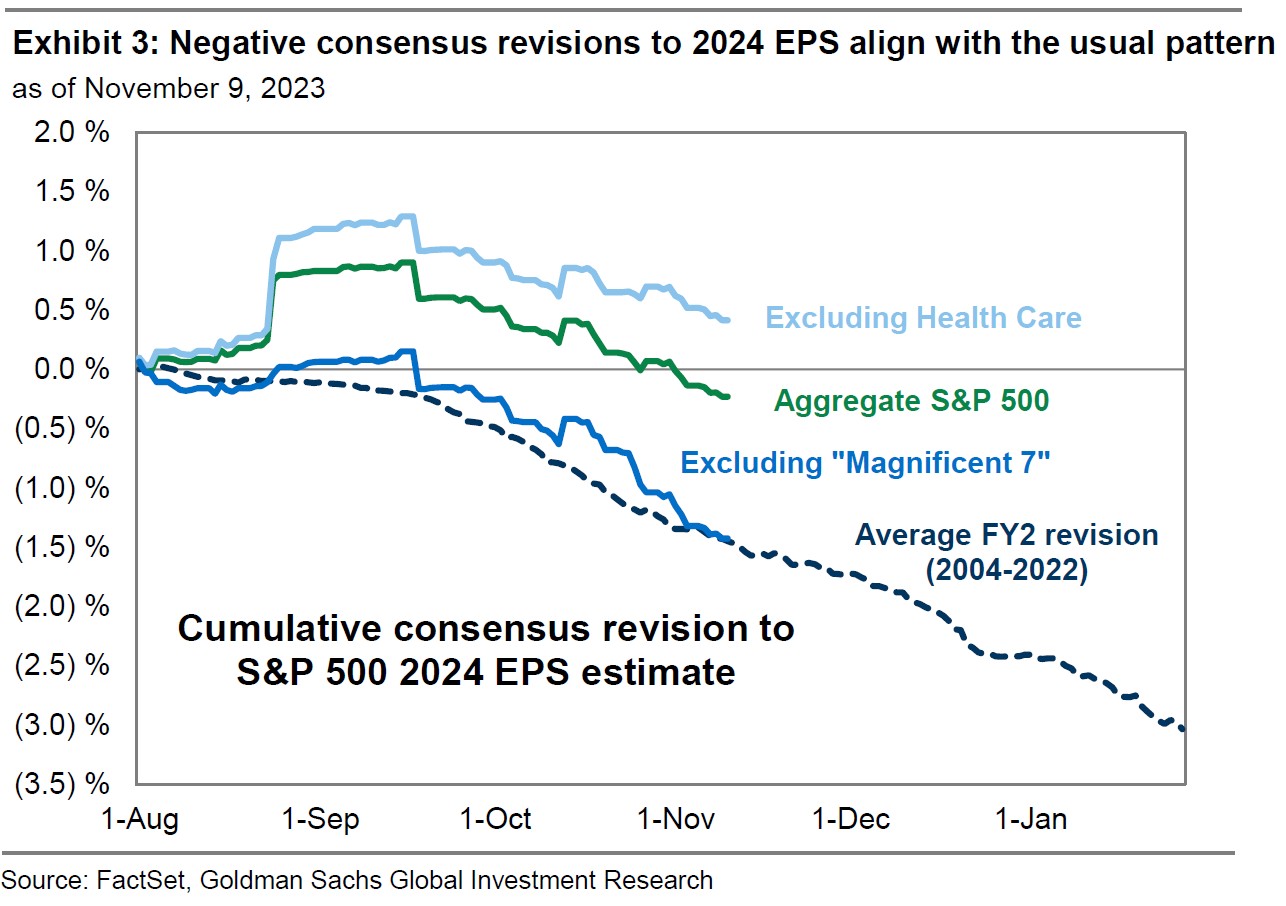

高盛的策略师们表示,华尔街策略师们对2024年的预期也遵循了典型的模式,一旦排除医疗保健这一重大拖累因素,EPS预期较季度初期的预期初值则仅下降0.4%。策略师们写道,自2004年以来,在美股财报季开始前的几个月里,季度每股收益预期通常会较初值预期下降6%。他们还表示,投资者如今已经表达了对负面预期的担忧。

高盛的策略师们在11月10日发布的报告中写道:“许多投资者担心盈利预期被下调,然而,他们正在跟随这一典型模式,并且医疗保健板块的疲软EPS同比预期进一步拖累标普500指数成分公司整体EPS。”

华尔街策略师们的最新预期出炉之际,正逢美股第三季度财报季即将结束,乐观的一面在于,数据显示超过80%的标普500指数成份公司的实际EPS好于普遍预期。高盛的策略师们在报告中表示,标普500指数成份公司第三季度的整体EPS较上年同期增幅高达4%,此前高盛预计在报告期内的增长幅度为0%。

高盛的策略师们预计,2024年标普500指数成分公司的整体每股收益将实现至少增长5%,至每股237美元,高于自上而下的华尔街宏观策略师普遍预测的230美元中值。摩根士丹利(Morgan

Stanley)的股票策略师也预测,明年标普500成分公司整体利润水平将出现大反弹,每股收益将增长至229美元。

从均值角度来看,华尔街策略师们普遍预计,2024年日历年的每股收益增长率平均预期为11.6%,预期水平较财报季时期的预期初值有所下滑,2023年每股收益增速平均预期则为1%。

调整期过后,美股圣诞行情已悄然开启?

在11月反弹前不久,美股可谓经历了惨淡的9月,而9月历来是一年中美股表现最差的月份。今年到目前为止,这些季节性规律完美地发挥了作用,标普500指数在9月份下跌近5%,在10月下跌超2%,然而在11月份迄今上涨超5%。

LPL

Financial统计数据显示,自1950年以来,11月是一年中美股平均回报率最高的月份,而11月至12月则是平均回报率最高的两个月,这一趋势被投资者们称作“圣诞老人行情”。

管理着2.3万亿美元资产的资管巨头Capital

Group认为,美联储维持利率不变、暗示其激进的紧缩周期结束,这为投资者创造了买入全球股票的机会。该公司投资组合经理Winnie

Kwan表示,利率见顶之后,“资产类别之间,现金、固收和股票之间的分化将最为显著”。根据Capital

Group对过去四轮紧缩周期的分析,在美联储最后一次加息后的12个月,全球股市按美元计算的平均回报率超过12%。相比之下,全球债券回报率约为6%,现金回报率约为4%。

从对美股走势至关重要的“盈利预期角度”来看,随着美股财报季接近尾声,寄望于美股年前反弹的多头势力有着保持乐观的理由:标普500指数成分公司的整体利润同比有望在第三季度正式由降转升,从第四季度开启大反弹浪潮,并且历史数据显示实际业绩超预期的可能性往往非常大。

统计数据显示,在过去的30年里,历史数据显示大约60%的标普500指数成分公司在某个季度的每股收益将超过分析师普遍预期。近几年的统计数据显示,自2021年初以来,这一比例一直维持在80%左右。高盛则表示,从过去的情况来看,财报季大概率是美股丰收期,尤其是对科技巨头而言。高盛援引历史数据称,即将到来的第三季度业绩可能会催化大型科技股的势头逆转,自2016年第四季度以来,大型科技公司业绩在81%时间里超过分析师普遍预期。

Bloomberg

Intelligence汇编的预期数据显示,华尔街分析师们普遍预期标普500指数的整体每股收益(EPS)即将步入上升通道,从明年开始可能将恢复高增速路径。对于一个坚持不懈地展望未来的股票市场来说,看涨的重点理由之一就是企业整体利润水平将在今年Q3起恢复增长趋势——这也是支撑英伟达、特斯拉和Meta等大型科技股高估值的重要逻辑。