经历漫长的亏损后,燃石医学(BNR.US)于2023年第二季度终实现单季扭亏,且调整后毛利转正。对于如今在二级市场上显得十分冷清的癌症早筛板块,这无疑为行业前景带来了一丝曙光。

公开信息显示,燃石医学成立于2014年,主要为肿瘤精准医疗提供具有临床价值的二代基因测序服务,专注于开发创新可靠、具有临床价值的癌症伴随诊断与早检产品。

2020年6月,燃石医学正式在纳斯达克挂牌上市,股票代码为“BNR”,发行价为每股16.5美元。上市首日公司股价大涨近50%,反映投资者对肿瘤赛道相当看好。然而,自2021年5月以来,公司股价一路断崖式下滑,近一年半以来股价大部分时候都在4美元下方徘徊。

近年来公司研发及商业化进展缓慢,或许是投资者失去信心的重要原因。但随着Q2财报发布,此前公司管理层给出的2023年营收同比增长约20%的业绩指引似乎也不是那么遥不可及。

亏损缩窄源自裁员降本?

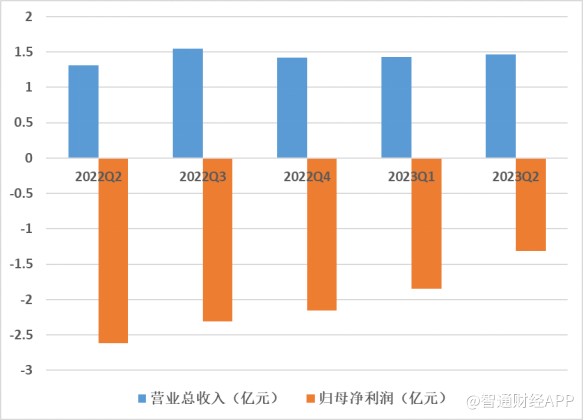

据智通财经APP了解,从近期业绩来看,公司最近5个季度营收都在1-1.5亿元区间,而截至2023年第二季度仍然深陷亏损之中。

最新财报显示,2023年第二季度,燃石医学实现营收1.463亿元(人民币,下同),同比增长11.8%;净亏损为1.312亿元,摊薄后每股亏损为1.28元。相比2022年同期的净亏损2.621亿元,亏损幅度明显收窄。值得一提的是,Q2公司实现经调整毛利转正,达到760万元。

成本费用方面,Q2公司经营费用为2.361亿元,同比下降32.2%。销售和市场费用为7084万元,同比下降32.9%;一般和行政管理费用为6953万元,同比下降53.7%。研发费用则有小幅增长,较2022年同期的9211万元增长4.0%至9578万元。

成本显著下降,主要由于销售费用率较高的中心实验室业务规模有所下降,而院内检测收入上升;自2022年Q2起公司人员结构做出调整,使得行政管理费用缩减,2021-2022年员工总数从1394人下降至1138人,裁员约18%达到256人。

截至2023年6月30日,公司现金、现金等价物、限制性现金及短期投资为7.333亿元。

业绩改善背后,既有着业务结构优化的原因,而费用控制的作用也不可小觑。但裁员带来的成本削减是一次性的,公司后续业绩增长还是要依赖业务层面的进展。此外,随着未来业务扩张,公司成本费用也可能再一次上升。

癌症早筛的PCR与NGS路线之争

2020年被称为“肿瘤早筛元年”,不仅产业融资热度持续攀升,行业的广阔前景似乎也预示着高额回报。三年后,尽管肿瘤早筛行业已正式步入商业化阶段,但落地难、进展慢等问题也愈发凸显。2023年9月,有市场传闻称某头部肿瘤诊断公司裁撤了多个城市的LDT直销部,折射出了肿瘤早筛行业正面临的困境。

据智通财经APP了解,从技术路线上来看,目前技术成熟、应用广泛的PCR(聚合酶链式反应)技术属于市场主流,超过90%的国内获批分子诊断产品是基于PCR技术平台。而燃石医学所采用的NGS(高通量基因测序技术)则在泛癌种早筛中表现出更大的相对优势,能对未知序列和突变进行测序。

但不可忽视的是,NGS仍存在诸多技术瓶颈尚未攻克,如读长普遍较低、序列拼接过程中错误率在0.1-15%范围内等;在相关政府层面上,对NGS产品定义和监管上的缺失也导致NGS产品获取合规性较为困难。

公开资料显示,燃石医学业务及研发方向主要覆盖癌症患病人群精准医学检测、全球抗肿瘤药企的生物标志物和伴随诊断合作,与基于液体活检的多癌种早检。其中,癌症早筛的研发难度更大,所需资金投入也更多,因此与许多肿瘤NGS公司一样,燃石医学采用了以相对较成熟的基因检测和伴随诊断等业务“输血”肿瘤早筛业务的策略。

具体而言,比起深耕单癌种、采取逐个击破战略的竞争对手,燃石医学更侧重于布局多癌种早检,后者的研发更耗费时间与成本,这也就导致在同业竞对已有两款肠癌筛查产品上市的情况下,燃石仍处于临床验证阶段。

消息面上,今年2月发表的一项研究显示,燃石医学开发的技术平台在中国6大高致死性癌症──即肺癌、肝癌、结直肠癌、卵巢癌、食管癌和胰腺癌的早检中,表现出98.9%的特异性和69.1%的敏感性。

10月,燃石医学宣布,自主研发的多癌种早检产品“人DNA甲基化检测试剂盒(“燃小安”)获国家药品监督管理局(NMPA)批准,正式进入“创新医疗器械特别审查程序”(“NMPA创新通道”),将按创新医疗器械特别审查程序进行审查。值得一提的是,“燃小安”是中国目前唯一进入NMPA创新审评通道的多癌种早期检测产品。

产品管线方面,公司于2022年3月上市了实体肿瘤个性化定制MRD检测产品朗微®,已成为公司的主力产品之一;“人类9基因突变联合检测试剂盒燃石朗克®CDx(可逆末端终止测序法)”正式获批;公司“全自动基因测序文库制备仪”(产品型号:Magnis

BR)正式获得广东省药品监督管理局的批准;公司自主研发的三款肿瘤NGS检测试剂盒均已获得欧盟CE资质。

院内业务高增,合规性迎来利好

在衡量一家生物医疗企业的估值时,无论前景有多好,终究都难以逃脱商业化落地方面的“试炼”。

而据智通财经APP了解,在商业化方面,目前肿瘤早筛产品的商业化落地主要有IVD(体外诊断产品)与LDT(实验室测试)两种形式。

IVD指试剂产品,需要通过NMPA、FDA等监管部门审批之后才能销售,主要应用于医院及其他医疗机构;但LVD产品获批周期往往很长,为了满足临床需求,目前大多肿瘤早筛产品都以LDT形式率先落地以获得收入。

LDT是实验室自行研发、验证、使用的检测方法,不需要国家药监局批准,也不需要注册试验,其产品研发成本低,且迭代更加灵活。LDT通过医院、体检中心、保险公司、药房及互联网渠道等渠道向特定人群提供测试,主要用于体检中心及直接面向消费者的渠道进行推广。

2023年第二季度,燃石医学肿瘤患病人群检测业务总营收为1.2亿元,同比增长6.5%。按业务划分,中心实验室收入为6624万元,较2022年同期7860万元下降15.7%;院内检测收入为5384万元,较2022年同期3418万元增长57.5%。

公司中心实验室业务指的是通过与医院、医生合作,将患者的液体活检或组织样本运送到公司的实验室进行测试,也即LDT业务;院内检测则是燃石医学与医院合作建立院内实验室,以便合作医院可以使用公司试剂盒,自行进行肿瘤相关的基因检测,即IVD产品。

比较而言,院外检测市场准入门槛相对较低,市场竞争激烈,且渠道费用比例通常较高,从而滋生了利益输送、强推检测服务等种种乱象;院内模式的合规性更强,因此从院外转向院内将成为肿瘤早筛行业的长期趋势。

药企合作业务则是燃石医学财报中的另一个亮点,2023年Q2公司药企合作业务收入为2619万元,较2022年同期的1807万元增长了44.9%;报告期内签订的新合同总价值达8800万元,同比增长60%。

药企服务主要是为药企提供“伴随诊断+MRD检测”产品的研发服务,协助药企更好地筛选靶点、研发新药。目前燃石医学为药企提供“伴随诊断和微小残留病灶(MRD)检测”产品的研发服务,能够监测术后肿瘤复发风险,此前公司肺癌MRD产品已经以“外送”模式上市,并计划扩展到结直肠癌等其它肿瘤。不过从收入规模来看,燃石医学的药企合作业务还只能算是一个“添头”,后续成长潜力仍需时间检验。

小结

癌症筛查是早期发现癌症和癌前病变的重要途径,预计未来随着健康意识的提升,癌症筛查的渗透率将逐渐增加。然而,癌症早筛产品准确率不高、价格较医院检查偏高、难以纳入医保等因素将成为行业规模发展的阻碍。

横向对比其他同类公司,相关癌症早筛概念股在二级市场估值普遍不高,主要原因在于诊断市场竞争愈发内卷,而癌症早筛业务商业化前景尚不明朗。对于燃石医学来说,若欲重振市场信心,摆脱亏损困局已是当务之急。