智通财经获悉,周二公布的CPI数据显示,美国上月通胀增速放缓,利率衍生品交易员因此大举押注美联储将在3月前降息50个基点的期权。在CPI数据发出美联储结束加息的强烈信号之际,市场上出现了对担保隔夜融资利率(Secured

Overnight Financing Rate)相关期权的押注,这让交易员预计美联储官员将转向降息。另一方面,交易员也减少了鹰派押注。

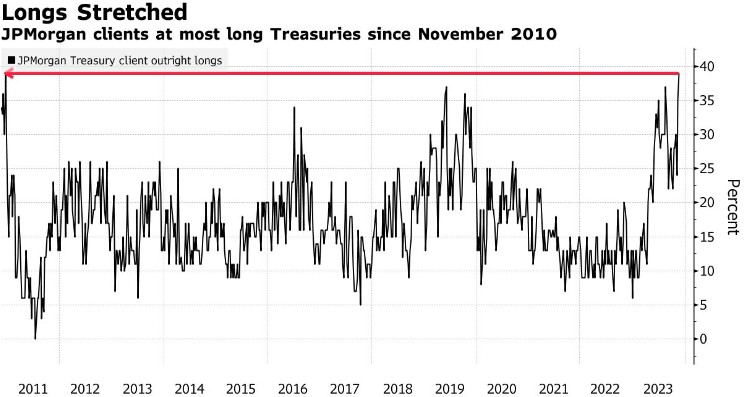

与此同时,摩根大通的客户在过去一周正好增加了美国国债多头头寸。通胀数据刺激美债大幅上涨,短期至中期收益率下跌逾20个基点。在期货方面,对冲基金在截至11月7日当周将2年期和5年期美债合约的净空头仓位提升至纪录高位,表明空头回补推动了周二的涨势。包括Meghan

Swiber和Anna (Caiyi)

Zhang在内的美国银行策略师在11月13日的一份报告中写道,美银的模型显示,大宗商品交易顾问“继续在曲线的远端回补空头,我们的模型显示,如果势头持续更长,可能会有更多的回补”。

债券基金增加多头仓位

截至周一的数据显示,摩根大通对美国国债客户的最新调查显示,多头仓位跃升至2010年11月以来的最高水平,脱离中性仓位。周二,在10月份的通胀报告公布后,债券市场出现了大幅上涨。调查显示,净多头仓位为6月以来最高。

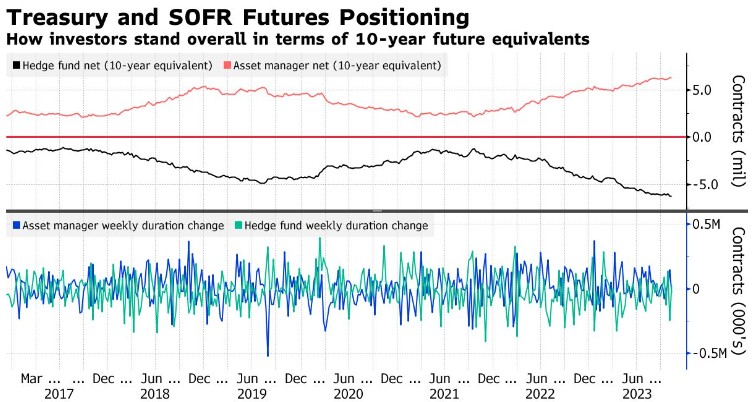

对冲基金延扩大2年期与5年期对冲仓位

在截至11月7日的一周内,对冲基金在2年期和5年期美债期货的净空头头寸每增加一个基点的风险总计增加1030万美元,使该水平达到创纪录水平。资产管理公司尤其看空10年期美债期货,每基点净多头风险平仓约840万美元。整体而言,本周资产管理公司减少约2.9万份10年期美债净多头期货,而对冲基金净空头的仓位也大致相同。

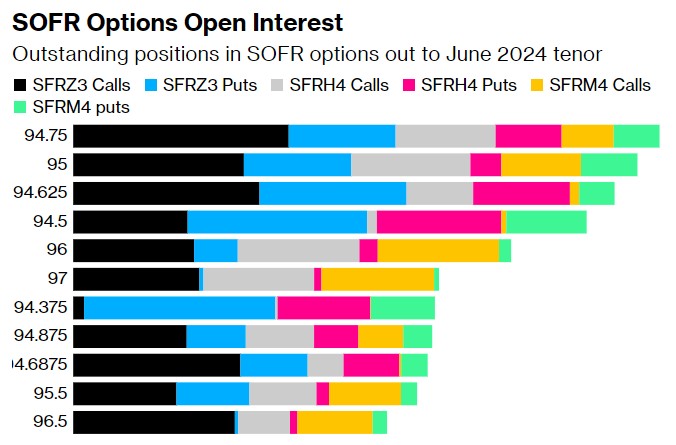

SOFR期权激进押注降息

周二的通胀数据公布后,市场出现了鸽派保护的需求,目标是在2024年3月的SOFR期货中定价最多降息50个基点。与此同时,现有的鹰派结构似乎已被清算,交易员预计美联储加息周期将结束。在2024年6月到期的期权中,就未偿未平仓合约而言,执行价94.75和95.00的合约仍然是最活跃的。

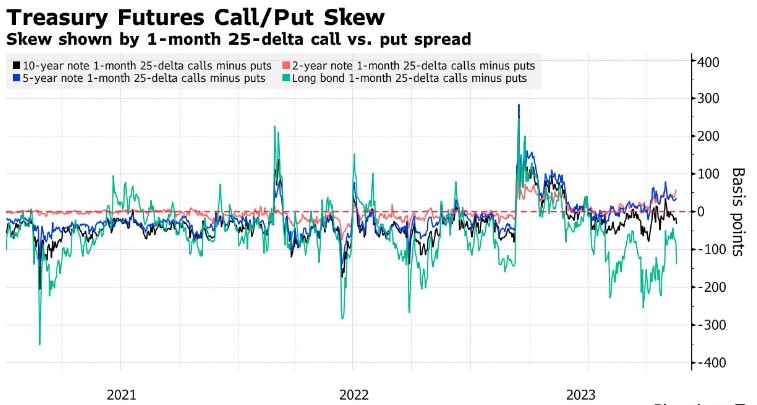

长期对冲成本分化

相较于对冲收益率曲线前端和后端利率上升的风险,为对冲长期美债抛盘而支付的溢价偏差变得更为昂贵,长期美债期货相对于2年期和5年期合约的期权偏差就体现了这一点。自上周初以来,30年期美债收益率一直在4.59%至4.835%之间波动。