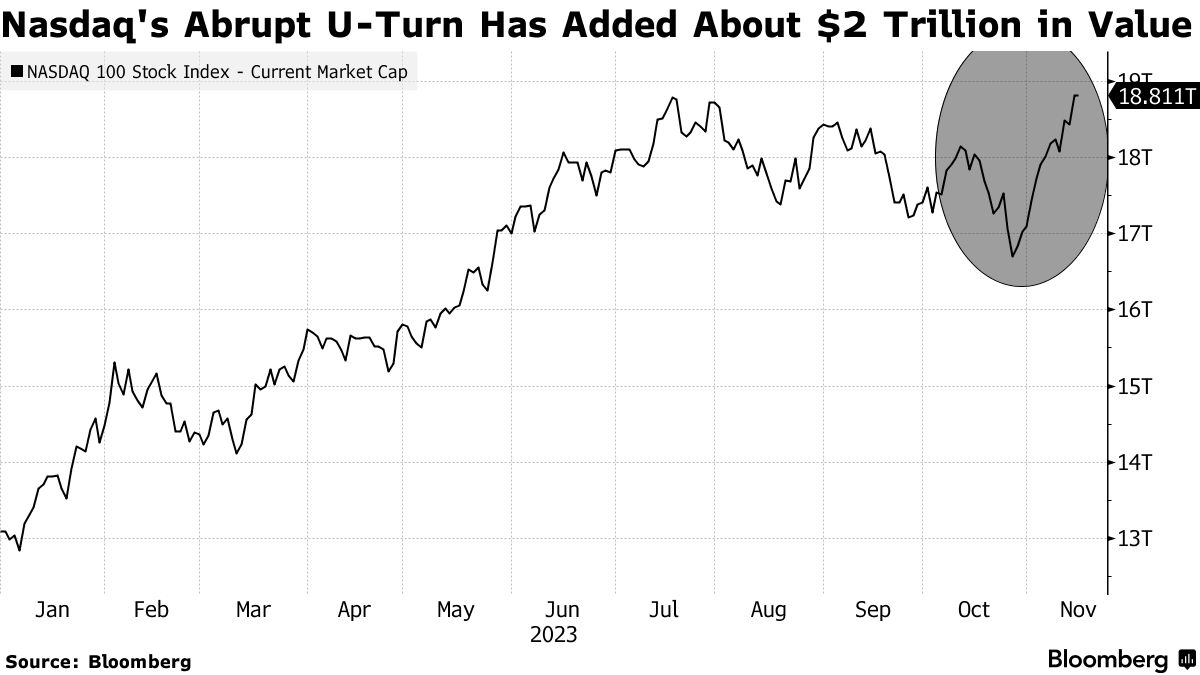

在美联储长时间维持高利率的背景之下,美股市场的投资者们有足够的理由担忧科技巨头们在财报季的业绩前景,相反,他们采取了一种全年都行之有效的策略:大举买入大型科技公司股票。这股无比强大的买盘力量推动纳斯达克100指数突然掉头,在三周内从调整区间升至15个月来的最高位,推动纳斯达克100指数的市值增加规模则高达2万亿美元,其增加规模甚至接近谷歌的总市值。

今年11月迄今,“七大科技巨头”占多数权重的纳斯达克100指数涨幅高达10%,一举收复8月以来的全部跌幅,并且该指数离2021年创下的历史最高点越来越近。华尔街大行高盛的最新美股展望报告显示,“七大科技巨头”未来股票价格有望继续走高,推动2024年美股基准指数——标普500指数,以及纳斯达克100指数进一步上涨。

随着人们对经济衰退将得以避免的乐观情绪高涨,散户以及机构投资者们仍然在期望英伟达(NVDA.US)、微软(MSFT.US)和苹果(AAPL.US)等七大科技巨头在今年最后六周,以及2024年引领美股市场继续走高,尽管这些科技巨头们估值普遍过高。美股市场的七大科技巨头(Magnificent

Seven)包括:苹果、微软、谷歌、特斯拉、英伟达、亚马逊以及Meta Platforms。

来自CI Roosevelt高级投资组合经理杰森•贝诺维茨(Jason

Benowitz)表示:“在最优秀的7大科技巨头和市场其他公司之间,仍然存在分歧。”“其他公司是否会有迎头赶上的趋势,以及如何迎头赶上,这绝对是个问题。至于触发因素可能是什么,我不担心短期内会发生这种情况。”

尽管苹果(Apple),以及Facebook和Instagram母公司Meta

Platforms等科技巨头公布了令人失望的业绩前景,影响了投资者们对于一些大型科技公司的未来EPS(每股收益)预期,但投资者仍纷纷涌入,这引发了人们对七大科技巨头股价涨势能否维系,以及这种资金涌入规模能否继续上演的担忧情绪。

像贝诺维茨这样的投资者受到了一些鼓舞情绪助推,因为有迹象表明,美联储可能已经结束了加息周期,而且有证据表明,全球各大企业对人工智能服务的需求开始提振英伟达以外的科技公司,比如微软与Meta等专注于应用端的科技公司的财务业绩。

例如,微软的云计算业务在本季度的营收继续提升,主要因大量微软客户使用了基于ChatGPT所有者OpenAI技术的收费型应用产品。这使得云服务巨头微软的股价创下历史新高,离3万亿美元的市值近在咫尺。

从PE(市盈率)计算公式来看,对大型科技公司的利润预期不断上升,帮助缓和了股票估值上行趋势,但它们的估值仍然处于历史高位附近。机构汇编的最新数据显示,纳斯达克100指数(Nasdaq

100)的预期市盈率高达24x,但是低于7月份创下的2023年高点27x。微软和亚马逊的市盈率均超过30x,苹果的市盈率约为28x,皆较历史最高估值有所回落。

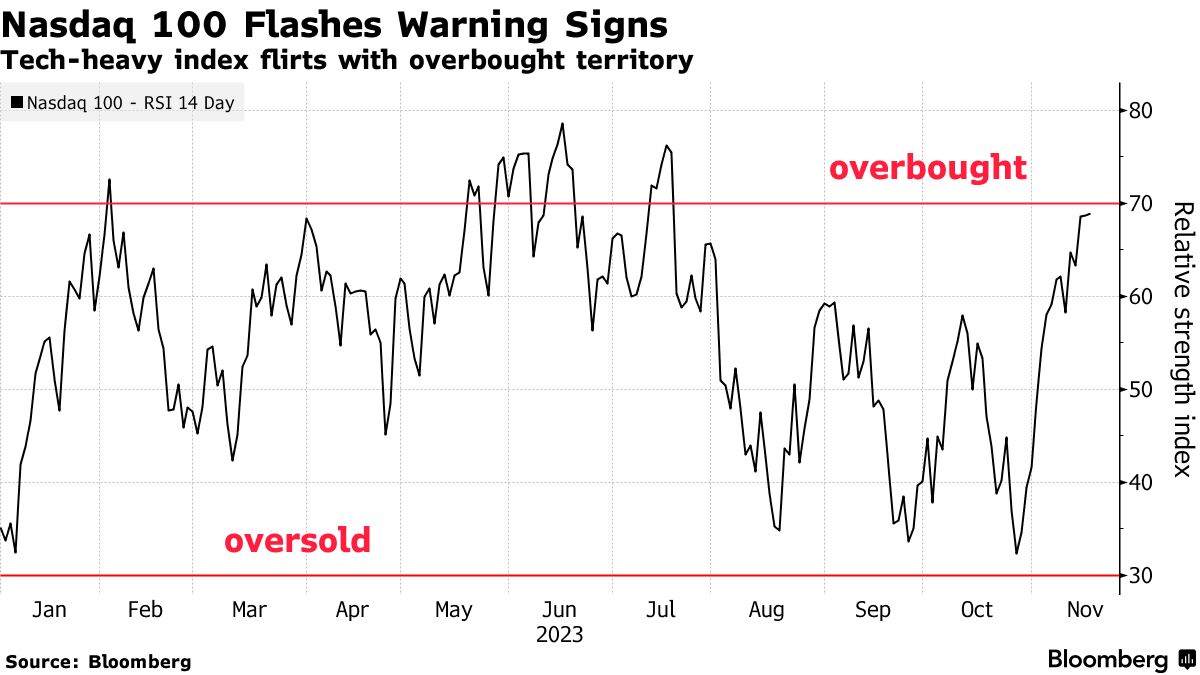

不过,最近一轮涨势的可持续性仍存在疑问。纳斯达克100指数正闪现技术性的预警信号,其相对强弱指数(RSI)接近“超买”这一预警水平,表明近期有大幅回调的风险。但华尔街大行高盛的最新美股展望报告显示,“七大科技巨头”明年有望继续领涨美股。

科技股信仰者的关注点集体转向AI芯片领域最强王者——英伟达

现在全球市场的焦点转向了英伟达业绩,毕竟今年以来的全球AI投资狂潮正是由AI芯片强需求驱动下英伟达无比强劲的业绩所引发,在2023年,英伟达堪称是全球股票市场最火热的投资标的。

堪称AI芯片领域最强王者的英伟达季度业绩将于美东时间周二美股收盘后公布。由于市场对其用于AI训练与推理用途的芯片需求强劲,华尔街预计该公司将连续三次取得井喷式季度业绩增速。但考虑到华尔街分析师们给予的极高预期,也存在业绩令人失望的风险,周二该股收于创纪录的水平。

机构汇编的预期数据显示,华尔街分析师们预计英伟达2024财年Q3总营收达161亿美元,每股收益达3.39美元,相比之下上季度分别为135亿美元与2.70美元。

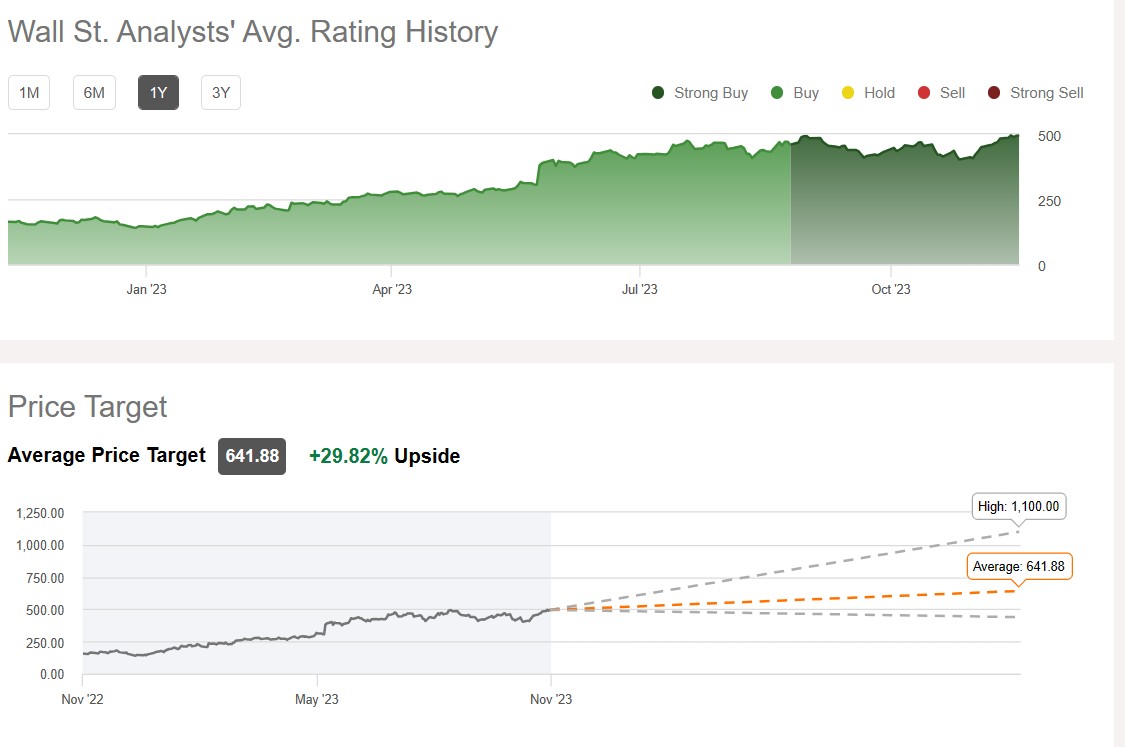

股价方面,华尔街分析师们极度看好英伟达股价走势,意味着他们看好市场对英伟达AI芯片强劲预期。总体而言,Seeking

Alpha汇编的华尔街分析师共识评级以及目标价显示,华尔街分析师们对英伟达的共识评级为“买入”,平均目标价预期则高达642美元这一历史新高,意味着未来12个月潜在上行空间接近30%。

此外,投资者将关注美国对芯片出口的限制将如何影响英伟达的业绩前景。“业绩预期门槛非常高,”来自 Susquehanna分析师罗兰(Christopher

Rolland)周四在一份研究报告中写道。“我们预计英伟达将迎来又一个强劲的季度,但我们认为投资者已经预料到了这一点。”

iCapital首席投资策略师阿莫罗索(Anastasia

Amoroso)表示,尽管如此,大型科技巨头们的EPS增长情景仍非常乐观,足以平息投资者对估值的疑虑。她特别提到了英伟达,该科技巨头今年的涨幅超过200%,成为纳斯达克100指数(Nasdaq

100)中的领头羊。“英伟达的预期市盈率可能将达到40倍——也许这看起来有点贵。”“但当你展开技术和基本面图表时,可以这么说,它实际上并没有脱离图表。一切都是相对的。”该策略师表示。

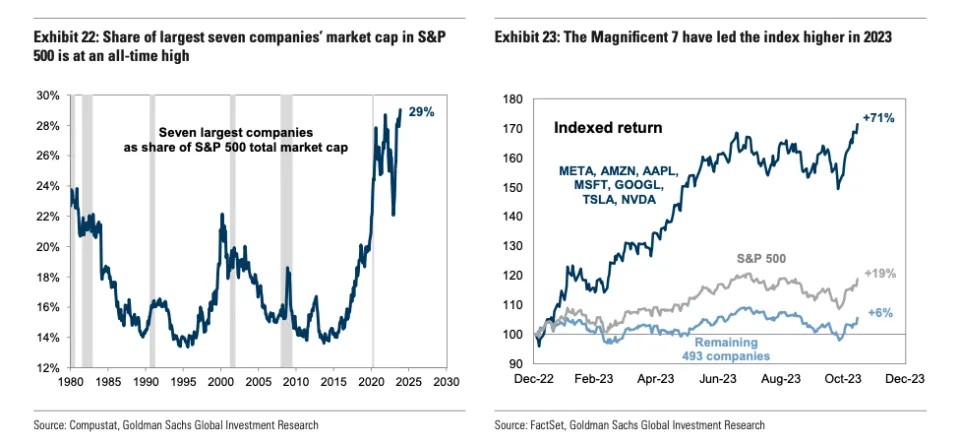

高盛:美股从未如此“头重脚轻”!“七大科技巨头”明年仍可能美股最闪亮的星

由美国首席股票策略师科斯汀(David

Kostin)领导的高盛股票研究团队将“七大科技巨头”的出色表现描述为“2023年美国股市的决定性特征”。高盛近日发布的《2024年美国股市展望》显示,这是标普500指数市值首次被七只股票占据如此幅度的比例。

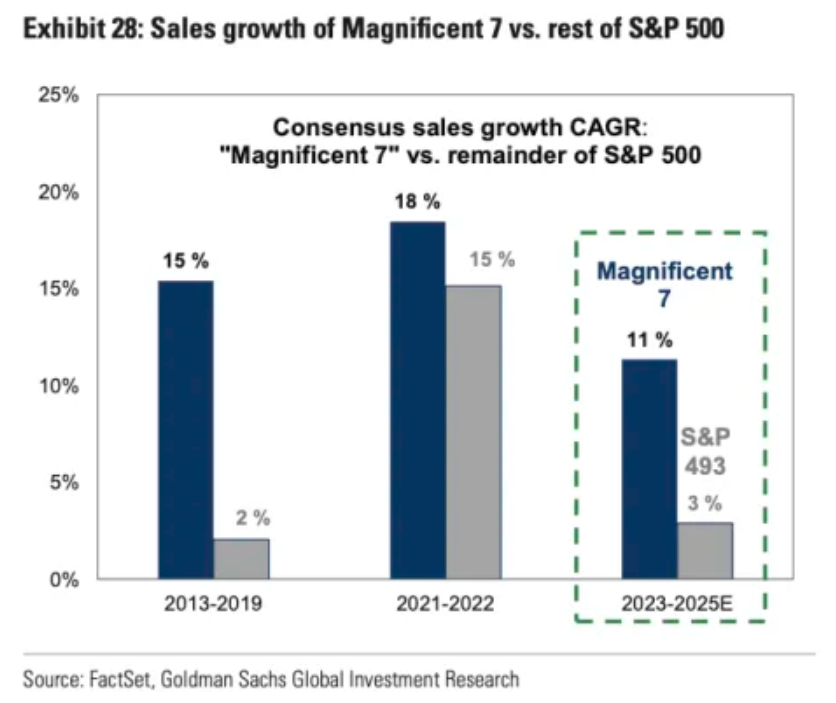

从年复合增速(CAGR)来看,从2013年到2019年“七大科技巨头”整体销售额CAGR高达15%,而其他股票的年复合增长率为2%。这一差距在2021到2022年一度收窄。但是高盛的策略师们预计,从2023年到2025年,“七大科技巨头”整体销售额的复合年增长率将达到11%,而标普500指数其他成份股的复合年增长率为3%。

“七巨头”的净利润率也表现出色,其19%的利润率高于标普500指数其他成分公司9.8%的利润率。每股收益方面,这七大巨头的长期每股收益增长预期为17%,而该指数中其他公司的这一数字仅仅为9%。高盛策略师门写道:“从基本面角度来看,近年来的盈利轨迹解释了七大科技巨头们相对于市场其他公司的股价表现。他们今年股价表现优异的同时,利润率和EPS的反弹幅度超过了标普500其他成分股。市场普遍预期,七巨头将继续实现比该指数其他成份股更快的业绩增速以及更强劲的股价表现。”

高盛的策略师们发布报告称,“七大科技巨头”未来股票价格有望继续走高,2024年美股基准指数——标普500指数(S&P 500

Index)也有望进一步实现上涨,美股市场的投资者们应该保留好股票资产配置敞口,即使在市场波动期间也应如此。高盛在最新报告中强调美股明年的回报率将非常集中地体现在2024年下半年。

科斯汀领导的高盛策略师给出的预期数据仍然显得较为温和:预计明年美国基准指数——标普500指数将收于4700点,比目前水平高出约5%,但涨幅预期低于今年迄今为止17%的涨幅。