礼来(LLY.US)、诺和诺德(NVO.US)的减肥药争斗,像极了可口可乐和百事可乐的“可乐之争”。

追溯历史,可口可乐和百事可乐这两大饮料巨头已经斗了 120 多年。这场没有明确赢家的百年恩怨情仇,可谓令人尊敬。

在医药界,礼来、诺和诺德也是百年难得一遇的对手。2023 年,恰好是诺和诺德成立 100 周年,而“老大哥”礼来已有 147 年的历史。

礼来曾是 20 世纪的胰岛素霸主,但在进入 21 世纪后,在胰岛素市场只能与诺和诺德、赛诺菲形成“三国鼎立”的格局。

为了报回一箭之仇,礼来、诺和诺德的 GLP-1 争斗从糖尿病战场转移到了减肥药赛道,未来还可能转向更多的战场。

那么,在礼来、诺和诺德“鹬蚌相争”之际,国内药企这个“渔翁”又能否得利呢?

从糖尿病到减肥药的宿命对决

尽管胰岛素市场已进入存量竞争市场,但为了拿回被诺和诺德、赛诺菲抢占的市场份额,礼来采取了低成本战略。

例如,礼来在这几年实施了一系列产品策略,于 2019

年推出长效胰岛素的仿制药版本,价格也是一降再降,之后又扩大其胰岛素价值计划,将患者的自付费用限制在每月 35 美元或更低,甚至计划在 2023 年第 4

季度将其最畅销的胰岛素产品 Humalog 和 Humulin 价格大幅下降 70%。

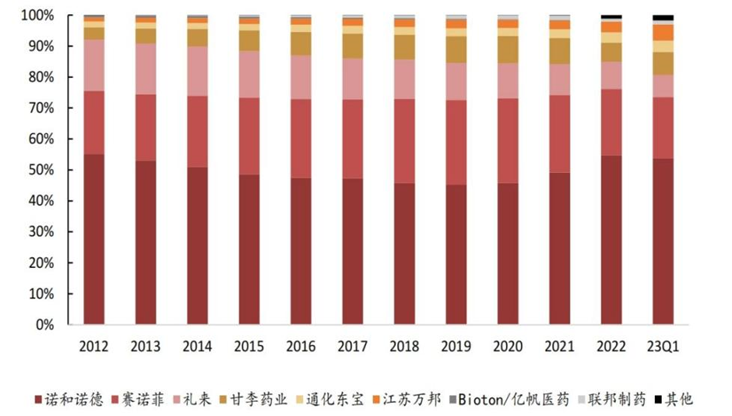

仅就中国市场而言,诺和诺德、赛诺菲和礼来这三家巨头在样本医院胰岛素销售额的市场占比合计高达 85%,其中礼来始终屈居第三。

样本医院胰岛素销售额企业结构

数据来源:PDB,西南证券整理

正因如此,GLP-1 赛道成为了礼来的“荣誉之战”。糖尿病适应症,就是双方在 GLP-1 领域的第一次交锋。

全球首个 GLP-1 受体激动剂艾塞那肽,便是由礼来和 Amylin 联合开发,于 2005 年获 FDA

批准上市。刚开始的几年,由于独占市场、销售可观,但之后因为副作用的问题被 FDA 屡次警告,导致艾塞那肽的销售大受影响,最终跟随 Amylin

易主到阿斯利康手里。

五年后(2010 年),诺和诺德的利拉鲁肽获批上市,并很快成为了 GLP 药物销冠,从此开启了与礼来的宿命对决。

2014 年,利拉鲁肽用于肥胖适应症获 FDA 批准上市,诺和诺德率先开启了 GLP-1

类减肥药的历史大幕。同一年,礼来也推出了长效(每周一次)的度拉糖肽,并于2018 年以 32 亿美元的营收超越利拉鲁肽,扳回一城。

但就在 2017 年,诺和诺德在利拉鲁肽的基础上改进研制出的索马鲁肽(司美格鲁肽)获批上市,并在降糖和减重效果的头对头试验中打败了度拉糖肽,还于 2019

年获批了口服司美格鲁肽、2021 年获批肥胖适应症,至此开启了销售开挂模式。

2022 年,司美格鲁肽实现销售额高达 109 亿美元,不仅大幅超越度拉糖肽(74.4 亿美元),还成为了首个年销售额破百亿的 GLP-1

类药物,2023 年前三季度更是达到 145.5 亿美元,超越去年全年,预计全年销售额可能超过 200 亿美元。

FDA 已获批 GLP-1R 药物概览

来源:浙商证券研究所

礼来自然也不甘示弱,于 2022 年获批了 GLP-1R/GIPR 双靶点激动剂

Tirzepatide(替尔泊肽),上市后放量速度远超之前的度拉糖肽和司美格鲁肽,2022 年上市不到 9 个月即实现 4.83 亿美元的销售额,2023

年前三季度更是大卖 29.6 亿美元,同比大幅暴增 1354%。

不仅如此,在诺和诺德的利拉鲁肽、司美格鲁肽均获批肥胖适应症后,礼来最强减肥药替尔泊肽也于 2023 年 11 月获 FDA

批准用于减肥,又一场大战一触即发。

减重适应症,便是双方在 GLP-1 领域的第二次交锋。

决战“减肥药”之巅:来啊,谁怕谁?

如今,礼来、诺和诺德的减肥药王者对决愈演愈烈。

2023 年 4 月,礼来启动了 Tirzepatide 对比司美格鲁肽用于减重适应症的 III 期临床试验,之后又在 9 月启动了

Orforglipron 与口服司美格鲁肽头对头的 III 期研究,从拼疗效到拼用药成本,势要将司美格鲁肽“按在地上摩擦”。

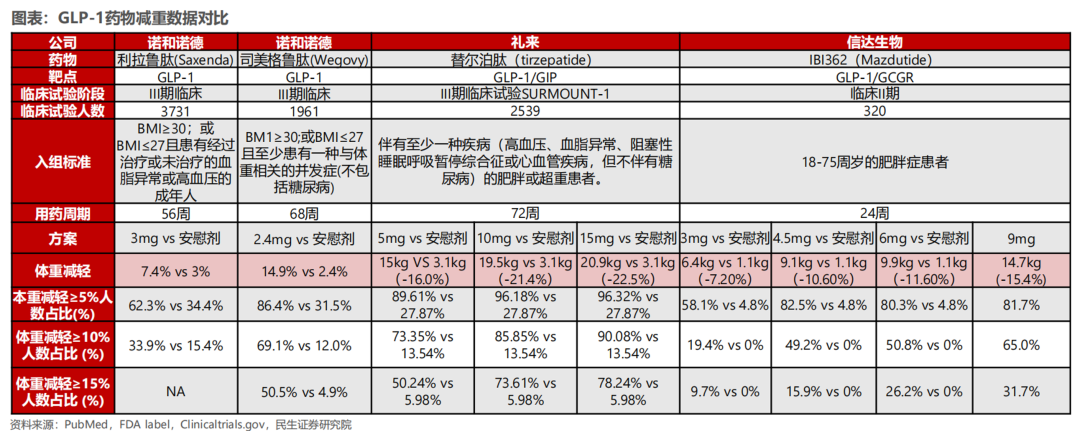

正如拥有两个靶点的双抗效果优于单抗,礼来 Tirzepatide 是全球首个获批的 GLP-1R/GIPR

双靶点激动剂,在减肥效果上优于司美格鲁肽,而且是每周一次给药。

10 月 15 日,礼来公布了一项 SURMOUNT-3 的 III 期临床试验结果:在为期 12

周的强化生活方式干预(包括低热量饮食、运动和医学咨询)后接受 Tizepatide 治疗 72 周,总计 84

周时间里,肥胖/超重的非糖尿病受试者体重平均减轻了 26.6%(29.2 公斤),刷新了药物减重纪录,而安慰剂组仅为 3.8%(4.1 公斤)。

相较之下,根据一项全球性、随机双盲的 III 期试验(OASIS 1 试验)结果显示,与基线相较,在 68 周时,司美格鲁肽组患者的平均体重下降

15.1%,安慰剂组仅为 2.4%。

另外,Orforglipron 是礼来从中外制药引进的一款小分子 GLP-1RA 候选药物,根据临床 II 期研究结果显示:经过 36 周

Orforglipron 治疗,45 mg 剂量组减重可达 14.7%(基线为 109 kg)且尚未出现平台期,安慰剂组为 2.3%。

基于优异的 II 期结果,礼来在 2023Q2 先后启动了 Orforglipron 在糖尿病和肥胖症中的 2 项 III 期临床试验。

面对礼来“史上最强减肥药”和口服小分子 GLP-1RA 药物的夹击,诺和诺德也不甘后人,于 11 月 14 日启动了 CagriSema 与

Tirzepatide 头对头对照用于减肥的 III 期试验。

作为一种组合疗法,CagriSema 是司美格鲁肽和卡格列肽(Cagrilintide)的复方制剂,有着比司美格鲁肽单药更有效的减重降糖效果。

从临床 I 期数据来看,CagriSema 是目前减重效果最快的品种,4.8 mg 组 20 周减重 17.1%。而根据一项 II

期临床试验结果显示,CagriSema 降糖和减重效果优于司美格鲁肽。治疗 32 周时,在降糖方面,CagriSema 组受试者平均 HbA1c 较基线降低

2.18%,而司美格鲁肽单药则为 1.79%,且 89% 受试者 HbA1c<;;7.0%;在减重方面,患者平均体重减轻了

15.6%,显著优于司美格鲁肽(5.1%)。

从现状看,目前诺和诺德 GLP-1 药物的销售体量远远高于礼来,但是替尔泊肽已获批两项适应症且疗效更优,加上销售放量迅猛,或许有望实现后来居上。

结果如何尚待时间验证,但可以预见的是,礼来、诺和诺德的斗争并会不止步于此。

鹬蚌相争,“渔翁”能否得利?

商战不可怕,怕的是缺乏“伟大的对手”。

如今,诺和诺德正在积极开启 GLP-1 用于更多适应症的历史大幕,司美格鲁肽在慢性肾病、心衰、阿尔茨海默病、心血管疾病、NASH

等多项适应症中都展现出了不错的疗效。

为了打破市场天花板,礼来势必也会在这些疾病领域与诺和诺德展开更激烈的角逐。

那么,在礼来、诺和诺德“鹬蚌相争”之际,国内药企这个“渔翁”能否得利呢?

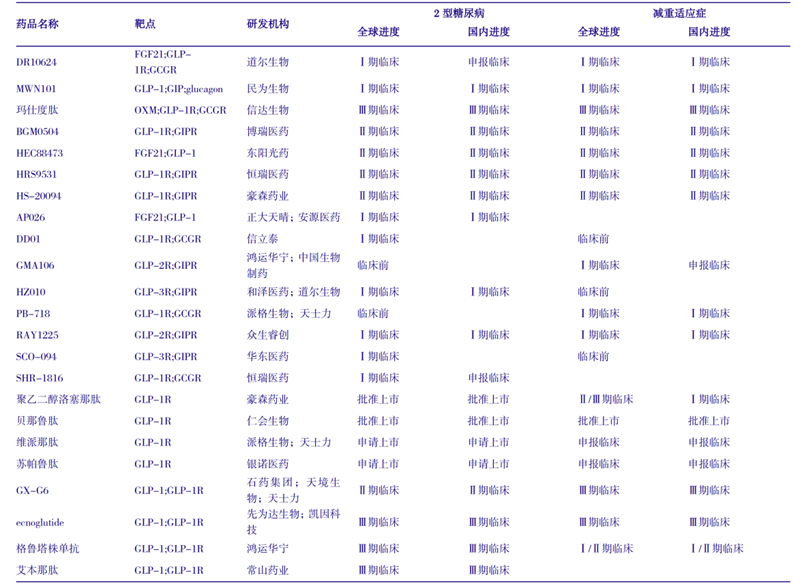

在 GLP-1 糖尿病领域,国内药企主要以研发生物类似药为主,包括利拉鲁肽、司美格鲁肽和度拉糖肽。其中,利拉鲁肽生物类似药竞争相当激烈,华东医药已率先于

2023 年 3 月获批上市,通化东宝、翰宇药业、联邦制药和圣诺生物均已提交上市申请,还有不少后来者。

司美格鲁肽生物类似药的竞争也较为激烈,已有包括华东医药、四环医药、丽珠医药和石药集团等近 10 家药企在开展 Ⅲ

期临床研究;度拉糖肽生物类似药方面,博安生物、双鹭药业、乐普医疗均在进行 Ⅲ 期临床。

GLP-1 减肥药方面,目前国内已有华东医药的利拉鲁肽生物类似药和仁会生物的贝那鲁肽获批上市。

尽管国产药物获批较少,但研发程度极为火热。根据天风国际相关研报中显示,截至 2023 年 8 月份,共有 106 个 GLP-1

类减肥新药的临床试验项目,其中中国企业占比约 40%,而且多以双靶点为主。

国内 GLP-1 降糖减重药物研发管线

来源:银河证券

从研发进度看,信达生物从礼来引进的 GLP-1R/GCGR 双靶点激动剂玛仕度肽(IBI362)的 2 型糖尿病和肥胖适应症均已处于 Ⅲ 期临床,并计划于

2023 年底至 2024 年初提交治疗肥胖的首个 NDA。

根据 II 期临床显示,玛仕度肽 9 mg 用药 24 周后,体重降幅可达 15.4%,成为全球首个在 24 周内,体重较安慰剂降幅突破 15% 的

GLP-1RA 双靶点注射剂。

另外,石药集团/天境生物/天士力的 GX-G6、先为达生物/凯因科技的 ecnoglutide 均已处于Ⅲ期临床,博瑞医药的 BGM0504、东阳光药的

HEC88473、恒瑞医药的 HRS9531 和豪森药业(翰森制药)的 HS-20094 也紧随其后。

结语

尽管目前获批的国产 GLP-1 减肥药不多,但国内药企也在积极布局 GLP-1 药物。可以预见,在不久的将来,GLP-1

减肥药领域势必也有“渔翁”的一席之地。

本文转载自“Insight数据库”,作者:粽哥2025 ;智通财经编辑:徐文强。