澳洲联储行长表示,控制消费者价格仍是政策制定者面临的"关键挑战"。据了解,两周前,该央行恢复加息,以确保通胀预期得到控制。

澳洲联储行长米歇尔·布洛克在墨尔本的一次讨论会上指出:“目前,通胀主要是由供应因素驱动,如汽油价格、租金和能源等,但也存在需求方面的因素。该央行正试图控制这些因素。”

此外,在布洛克发表讲话之际,澳洲联储公布了11月会议纪要。该纪要显示,澳洲联储政策制定者结束了四次会议的暂停,以确保在经济增长加快和劳动力市场走强的情况下,通胀仍有望回到2%

-3%的目标水平。

该纪要进一步指出:“委员们认为,在这次会议上收紧货币政策有助于减轻通胀预期上升的风险。”该决策考虑到了一个可能的情景,即即使是通胀预期的轻微上升也会使通胀回归目标变得更加困难和成本更高。

在当前情况下,由于通货膨胀显示出粘性迹象,并且经济对更紧缩的货币政策反应较为韧性,澳洲联储将借贷成本提高至12年来的最高水平4.35%。该央行表示,未来的利率上调将取决于通胀和就业数据以及全球经济形势的演变。

随着越来越多的人找工作,澳大利亚10月失业率升至3.7%,同时该经济体继续增加就业岗位。失业率自去年六月以来一直保持在3.4%-3.7%的区间内。

澳洲联储预计通胀将在2025年底回归目标上限。官员们表示,降低消费者价格的下一阶段可能会更加漫长。对此,该央行在周二重申了这一观点:“通胀回归目标所需的时间将比从高峰期降低通胀所需的时间更长。”澳洲联储表示,其通胀预测是基于利率再上调一到两次的假设。

虽然包括澳大利亚联邦银行在内的许多经济学家预测澳洲联储可能已经完成加息,但澳大利亚国民银行和加拿大皇家银行等少数机构预计至少还会有一次加息,达到4.6%。

进一步收紧货币政策

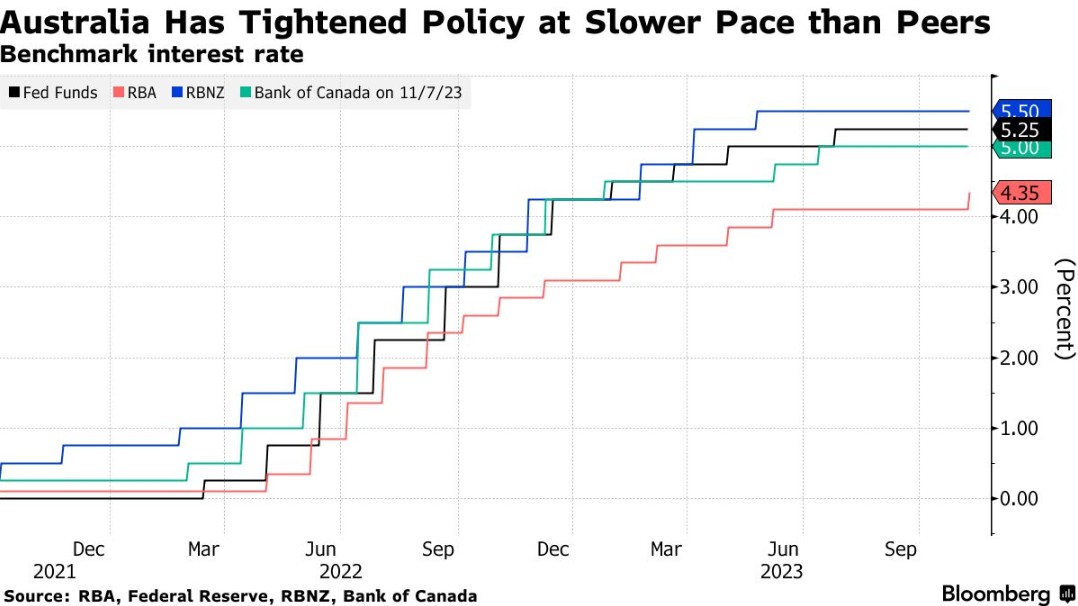

纪要显示,是否需要进一步收紧货币政策将取决于新数据如何改变经济展望和风险评估。对此,澳洲联储委员会曾考虑在两周前暂停加息,但最终认为加息的理由更为充分。该委员会指出,尽管澳大利亚的现金利率低于许多其他国家,但经济条件却相似。

目前,澳洲联储在此次运动中已将借贷成本提高了4.25个百分点,相比之下,美国和新西兰则为5.25个百分点。

家庭债务方面,会议纪要显示,据工作人员估计,家庭债务偿还占可支配收入的比例并不像15年前那么高。该委员会还指出,拥有固定利率贷款的借款人转到更高的市场利率,“对其偿还贷款的能力没有明显的不利影响”。

最后,澳大利亚房地产市场近期出现了意外的反弹,自2月以来连续数月上涨,这部分得益于强劲的人口增长和供应有限推动了高需求。此外,由于劳动力短缺和财政状况收紧,建筑活动仍受限制。该央行表示,房地产市场的反弹和贷款批准的增加“可能表明金融条件并不特别严格。”