11月22日,机科股份(835579.BJ)开启申购,发行价格为8元/股,申购上限为148.2万股,市盈率19.54倍,属于北交所,中银国际证券为其独家保荐人。

据招股书,机科股份是以智能输送技术及其高端配套装备为核心的整体解决方案供应商,主要面向智能制造、智能环保和智慧医疗领域,为客户提供以移动机器人和气力输送装备为核心的智能输送系统以及配套的智能装备和服务。

面向智能制造领域的业务是指公司基于自引导移动机器人(AGV)、自主移动机器人(AMR)、有轨制导车辆(RGV)、电动车辆系统(EVS)和智能装备云管理平台等核心装备,面向制造行业中的输送、加工与装配、检测、包装、工业软件和集成等全流程,提供智能制造装备、集成和工程一体化服务等相关解决方案。

面向智能环保领域的业务是指公司基于气力垃圾收运系统和智能垃圾分类投放系统等核心装备,面向环保行业中垃圾分类和一级收运、污水污泥处理和水环境治理提供相关解决方案。

面向智慧医疗领域的业务是指公司基于智能气动传输系统、智能箱式传输系统、垃圾被服收运系统和餐厨垃圾收运系统等核心装备,面向医疗行业中医院的洁物(药品、输液与文件等)和污物(餐厨垃圾与医疗废弃物等)的输送和存储等需求,提供医院供应链和后勤一体化的自动化和智能化相关整体规划及实施的解决方案。

机科股份以行业需求为牵引,进行产品的设计、研发、生产和销售;同时,根据客户的个性化需求,提供定制化的装备和整体解决方案,服务于国民经济的核心领域,在国家级的技术创新工作中扮演着重要的角色,累计承担及参与数十项国家级、省部级科技攻关项目。

公司的主要客户覆盖了汽车制造、金属冶炼、轨道交通、工程机械、生物医药、石油化工、印钞造币、轻工食品、环境保护及医疗卫生等行业,在国内细分行业中享有较高的知名度和影响力。

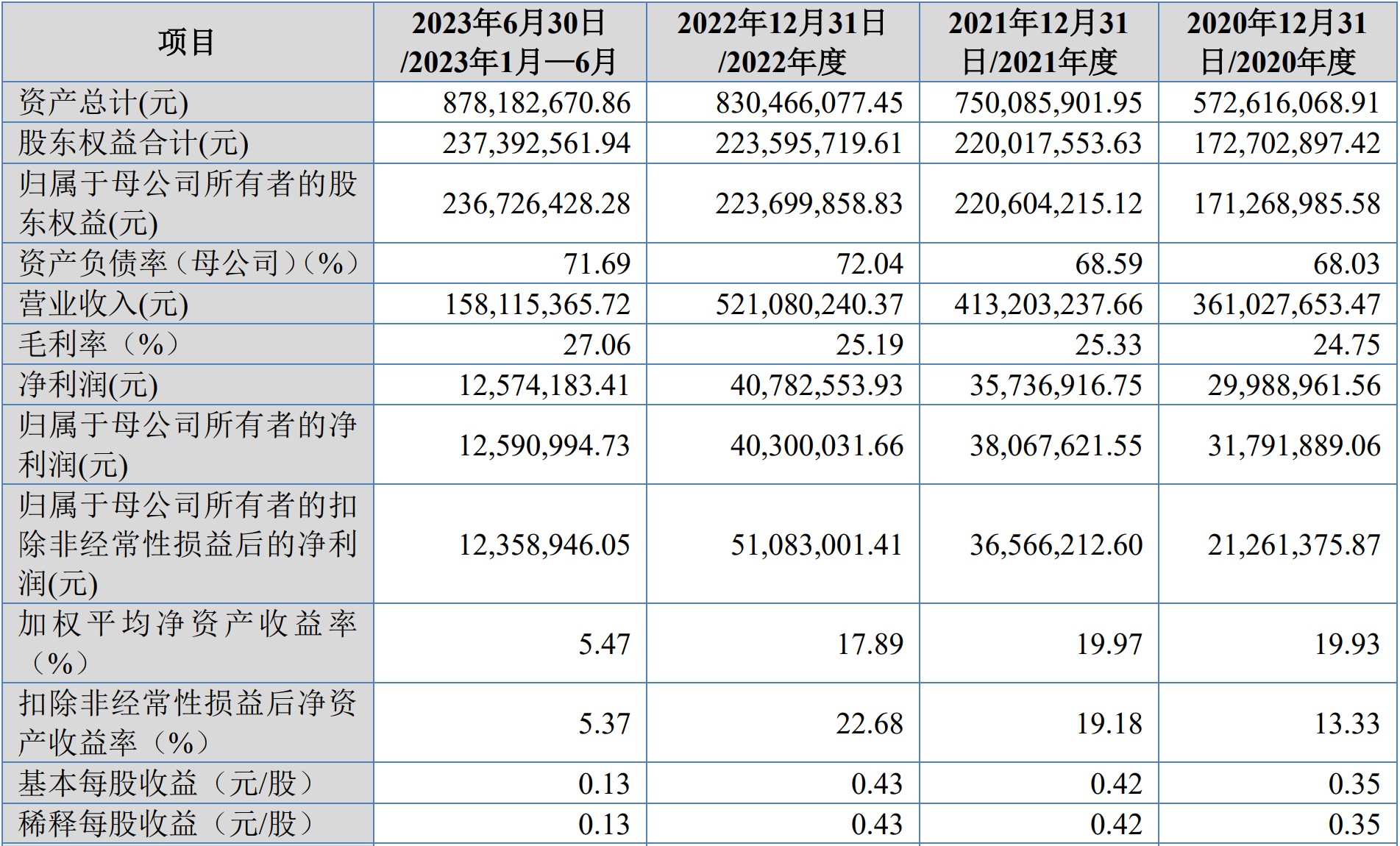

财务方面,于2020年度、2021年度、2022年度及2023年上半年,公司实现营业收入分别约为3.61亿元、4.13亿元、5.21亿元及1.58亿元人民币。公司净利润分别约为2998.9万元、3573.69万元、4078.26万元及1257.42万元人民币。

据机科股份在招股书中所述,公司存在市场竞争加剧的风险。公司是以智能输送技术及其高端配套装备为核心的整体解决方案供应商,主要面向智能制造、智能环保和智慧医疗领域,为客户提供以移动机器人和气力输送装备为核心的智能输送系统以及配套的智能装备和服务,在行业内拥有一定的市场地位和竞争优势。随着行业的不断成熟,依靠技术进步和品牌优势经营的规模企业越来越多,市场竞争日趋激烈。另外国外竞争者进入国内市场,在推动行业发展的同时,也加剧了行业竞争。公司面临市场竞争加剧的风险。