智通财经获悉,美国银行策略师Michael Hartnett表示,随着对利率见顶的押注升温,投资者以近两年来最快的速度涌入股市。Hartnett在一份报告中援引EPFR

Global的数据称,截至11月21日的两周内,全球股票基金的资金流入约为400亿美元,为2022年2月以来最多。尽管如此,现金基金仍然是赢家,2023年迄今为止,现金基金的资金流入达近1.2万亿美元,而股票基金则增加了1430亿美元,而债券基金则普遍出现资金外流。

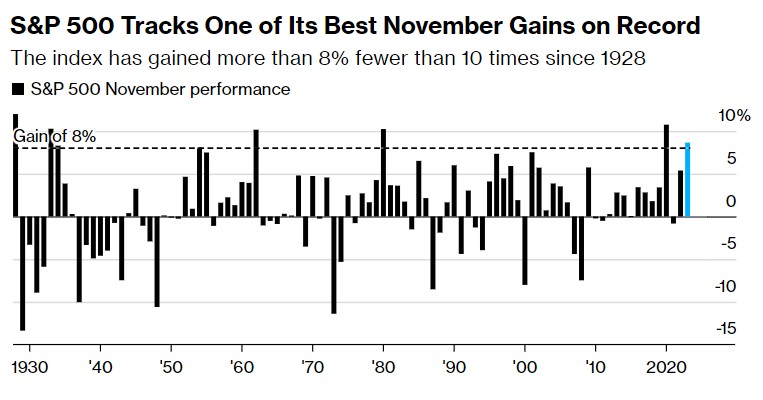

尽管标普500指数在2023年上涨了近19%,但Hartnett仍然看空股市。该指数11月份累计上涨近8.7%,是过去一个世纪的最佳表现之一,因为投资者押注美联储最终可能不再加息。美股似乎进入了“融涨”期(Melt-up),即投资者在不想错过股市上涨机会的羊群效应下蜂拥买入,导致资产价格突然持续上涨,而非基本面有所改善。

Hartnett表示,美股涨势的广度有所扩大,再加上流入股市、高收益债券和新兴市场债券的资金增加,意味着美国银行定制的牛熊市指标不再发出反向买入信号。尽管如此,其他市场策略师对美国股市的前景越来越乐观,包括加拿大皇家银行资本市场在内的团队预测,标普500指数将在2024年创下历史新高。

以Savita

Subramanian为首的美国银行量化策略师也站在看涨阵营,他们预计美国企业已经适应了更高的利率,并经受住了宏观经济的冲击。另一方面,Hartnett此前曾表示,他预计明年债市将跑赢大盘。