热点思考:谁是“变局者”:高利率状态下的资产负债表风险

美国商业银行信用风险边际上有所抬升,但整体可控,脆弱环节主要集中在中型银行的商业抵押贷款和小银行的信用卡贷款。截止到2023年底,商业银行拖欠贷款总规模、拖欠率和坏账率都处于历史性低位,仅消费贷款拖欠规模上行至疫情前水平。具体而言,需关注Top

100商业地产贷款风险和小银行的信用卡贷款风险。

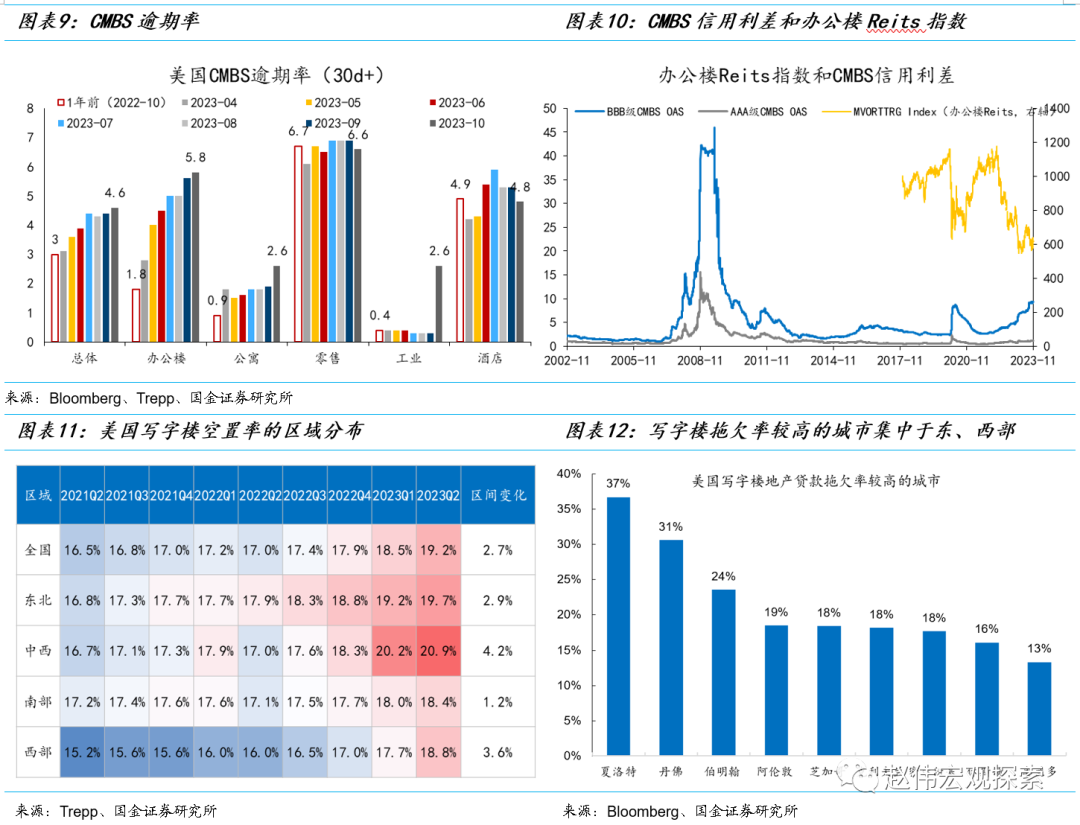

商业地产的基本面、估值和再融资等维度均面临压力测试,违约风险主要集中在零售、办公楼和酒店。美国CMBS总体违约率升至4.6%,相比1年前提升了160bp,为2021年以来的新高。趋势上看,违约压力加速上行的主要是办公楼。截至2023年10月,全美写字楼空置率达到17.8%,近12个月上升150个基点。

边际上看,美国CRE价格有企稳迹象,银行信贷标准环比收紧程度也在放缓,但最终能否摆脱困境,关键还是银行信贷标准能否实质性转松和空置率能否下行。2021年底开始,CRE价格增速触顶下行,2022年9月进入负增长区间,2023年4月(-15.3%)触底回升,至10月已经反弹了8个百分点(-7.2%)。

美国非金融企业杠杆率整体平稳,偿债率处于较低位置,利息覆盖倍数较高,信用风险较为可控。后危机时代,美国非金融企业实质上在持续去杠杆,目前偿债率处于较低位置。高利率状态不变的条件下,2024-2026年企业债再融资压力偏高,但由于信用评级较高(主要为投资级),违约风险依然偏低,垃圾债到期峰值出现在2025年以后。

大危机以来,美国家庭部门整体处于持续去杠杆状态,偿债率处于低位,风险主要集中在低收入群体的信用卡贷款。美国居民杠杆率74%,处于2008年以来的低位,较2008年高点下降了25个百分点。利息支出占可支配收入的比重为7.7%,处于近二十年来的低点,主要因为美国居民部门债务中7成为住宅抵押贷款,其中又有90%以上为固定利率。

总体而言,相比历史上的加息周期,美国私人实体部门和金融体系更加稳健,短期出现系统性风险的概率偏低。这主要是因为金融机构的资产对应着实体部门的负债,而私人部门的资产负债表和现金流状态依然较好。但在高利率、“债务墙”和流动性趋紧状态下,2024年金融压力难言减弱,需重点关注CRE债务和信用卡的违约风险。

风险提示:地缘政治冲突升级;美联储再次转“鹰”;金融条件加速收缩

正文

一、热点思考: 谁是“变局者”:高利率状态下的资产负债表风险

(一)金融部门:银行危机暂非基准假设,关注CMBS、信用卡违约风险

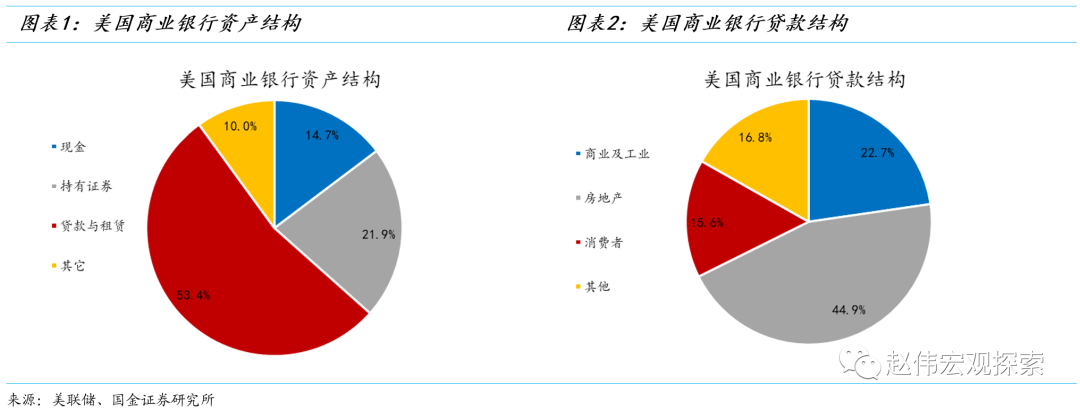

美国商业银行信用风险边际上有所抬升,但整体可控,脆弱环节主要集中在中型银行的商业抵押贷款和小银行的信用卡贷款。信用风险主要源于资产质量问题。美国商业银行资产包括:现金(14.7%)、证券(21.9%)、贷款与租赁(53.4%)与其他(10%)。其中,贷款包括房地产(44.9%)、商业和工业(22.7%)、消费贷款(15.6%)和其它(16.8%);房地产包括住宅(3.5万亿,46.5%)和商业地产(约3万亿,占比53.5%);消费贷款包:信用卡(1万亿,占比53.5%)和其他(8,900亿,占比46.5%,如汽车等)。商业地产占商业银行总资产的比重为12.8%,信用卡贷款占比4.4%,合计占比17.2%,贡献了总体坏账率(0.46%)中的0.14%(0.16%*12.8%+3.2%*4.4%),贡献率30%。

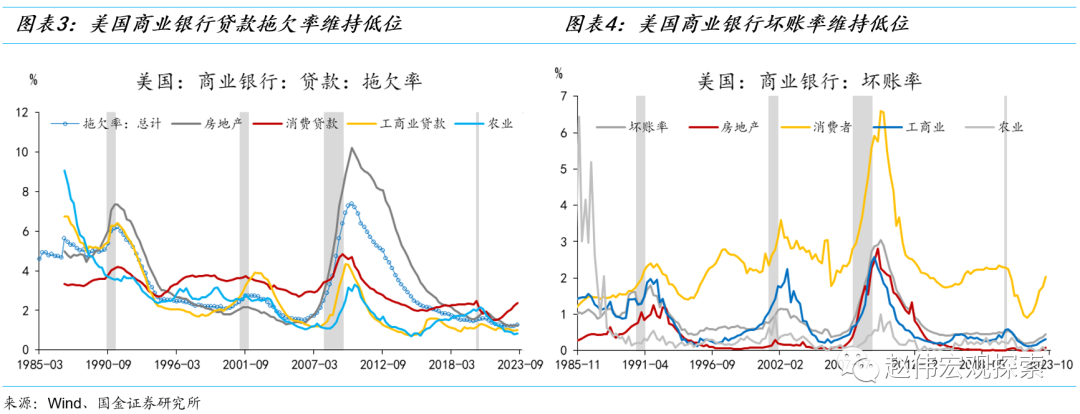

商业地产和信用卡风险尚不足以触发系统性的银行危机。截止到2023年底,商业银行拖欠贷款总规模、拖欠率和坏账率都处于历史性低位,仅消费贷款拖欠规模上行至疫情前水平,坏账率持续回升至2.0%(总体坏账率0.46%),但仍比疫情前低26bp。需关注的是Top

100商业地产贷款风险和小银行(ex-Top

100)的信用卡贷款风险,两者的坏账率均已经升至疫情前水平,前者为0.26%(疫情前0.01%)——商业地产拖欠率0.16%,小银行拖欠率0.03%,后者为8.5%——超过了2008年大危机时期的峰值(8.1%)。

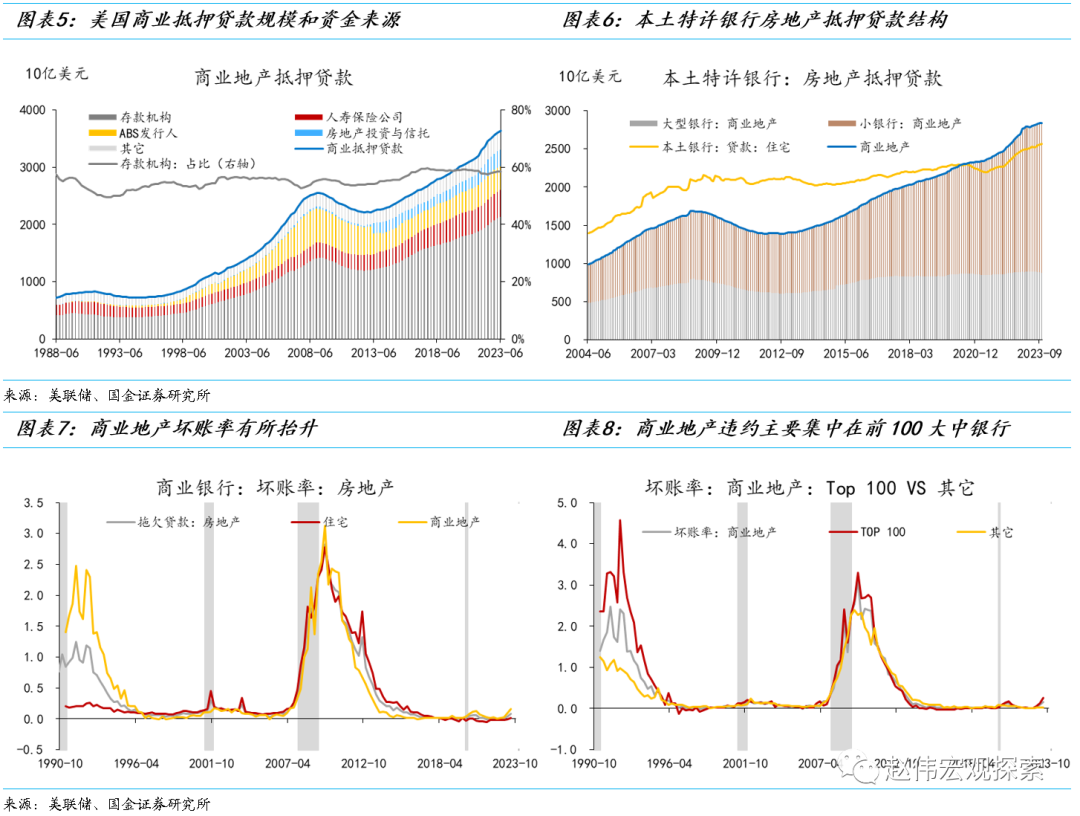

房地产贷款拖欠率与坏账率均较低,但商业地产(CRE)的信用风险备受关注。截止到2023年6月底,美国商CRE抵押贷款规模为3.6万亿,存款机构2.1万亿,占比近60%。美国本土特许银行的房地产贷款为5.4万亿,占总资产的比重27%,其中,住宅贷款2.6万亿,CRE贷款2.8万亿。值得关注的是,2008年大危机之后,大型银行的CRE贷款规模保持平稳,小银行CRE贷款规模已经增加到1.9万亿,占比从54%提到了70%。第一共和银行的破产暴露了CRE的风险——CRE贷款是第一共和银行浮亏的主体。CRE贷款违约率趋于上行,压力渐增,且主要集中在规模前100的大中型银行(主要是中型银行)。

商业地产的基本面、市场估值(LTV)和债务再融资等维度均面临压力测试,违约风险主要集中在零售、办公楼和酒店。2023年10月,美国CMBS总体违约率升至4.6%,相比1年前提升了160bp,为2021年以来的新高。分类别看,零售的违约率最高,但趋势较为平稳。办公楼违约率上行幅度最快,从1年前的1.8%上升到了5.8%。趋势上看,违约压力加速上行的主要是办公楼。截至2023年10月,全美写字楼空置率达到17.8%,近12个月上升150个基点。区域上,铁锈带、南部、西海岸等地区空置率较高。底特律、休斯顿和旧金山的空置率分别高达28%、25%和23%。

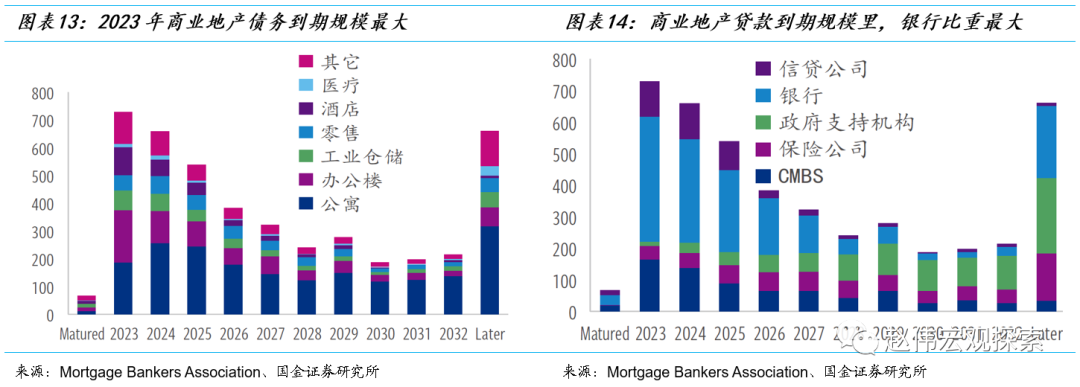

2024-2025年,商业地产债务到期压力相对较高。美国MBA协会的数据显示,约7280亿美元的商业地产贷款将于2023年到期,另有6590亿美元将于2024年到期。酒店贷款在2023年到期的贷款中份额最大(34%),其次是写字楼贷款(25%)。从贷款方看,银行业敞口最大,银行贷款占商业地产债务比重达52%。

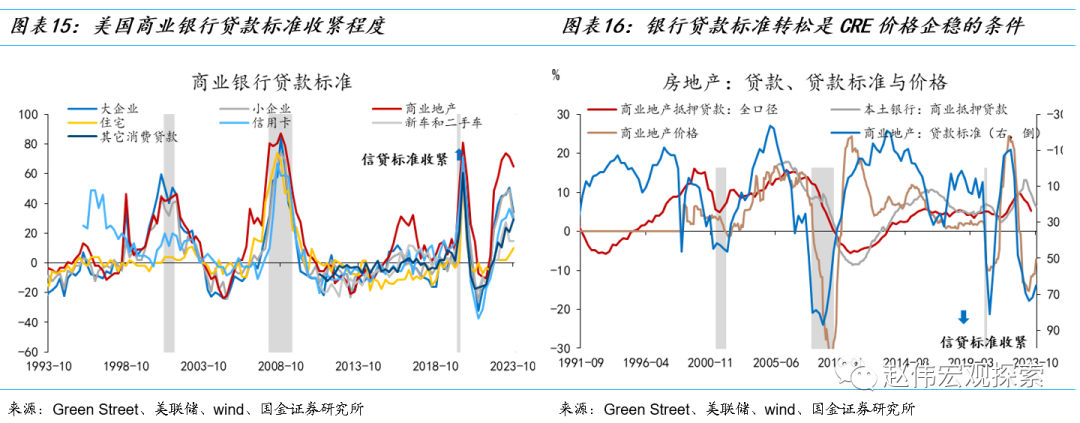

边际上看,CRE价格有企稳迹象,银行信贷标准环比收紧程度也在放缓,但最终能否摆脱困境,关键还是银行信贷标准能否实质性转松和空置率能否下行。2021年底开始,CRE价格增速触顶下行,2022年9月进入负增长区间,2023年4月(-15.3%)触底回升,至10月已经反弹了8个百分点(-7.2%)。从商业地产抵押贷款(全口径)或商业银行CRE贷款同比增速或新增规模看,CRE的企稳的前景仍有待观察。

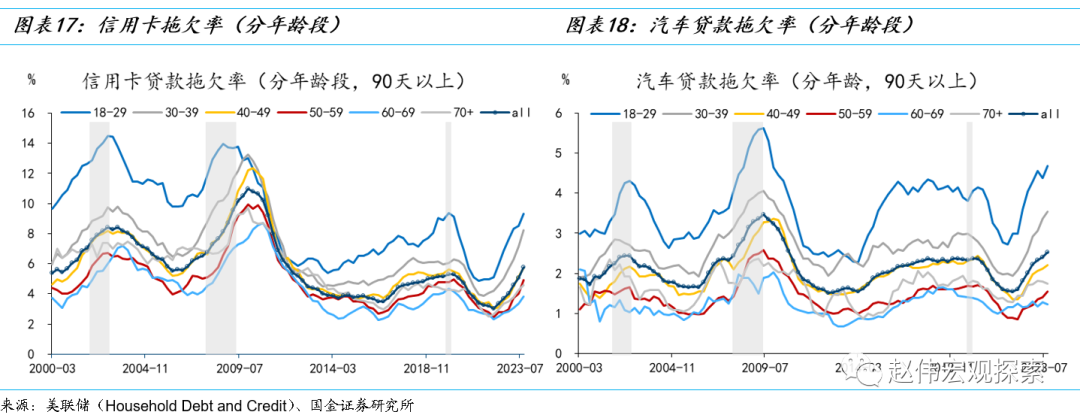

消费贷款拖欠率和违约率的上行与利率上行和劳动力市场边际转弱有直接关系。截止到9月,新车贷款利率(48个月)和信用卡贷款利率分别升至8.3%和21.2%,较加息前夕分别上行了3.4和6.6个百分点,前者回到了2001年9月的水平,后者为二战结束以来的峰值(1985年的前高约19%)。分年龄段看,拖欠率相对偏高的主要集中在18-29岁和30-39岁人群。考虑到青年失业率的快速上行,消费贷款(尤其是汽车贷款)的违约风险短期内或难有改善。

(二)企业部门:杠杆率整体平稳,违约率处于低位,部分国家还本付息压力有所上行

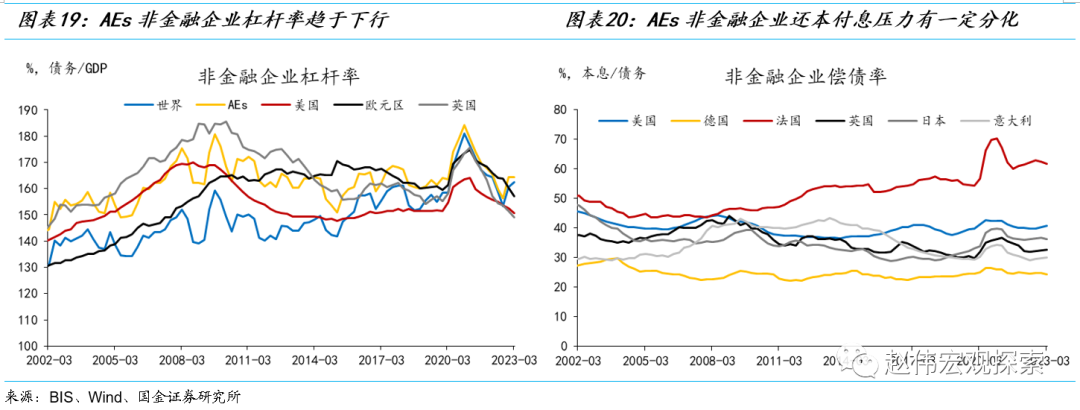

美、欧非金融企业杠杆率整体保持稳定,疫情期间冲高回落(源于GDP的变化),个别国家支付本息的压力趋于上行(主要是还本)。美国及欧元区的非金融企业杠杆率分别从2021年一季度的峰值84.8%、112.5%逐渐下降至77.2%、100.6%。从欧洲主要国家来看,各个国家的杠杆率也均从2021年一季度的峰值逐渐下降至今,其中法国杠杆率较高,且高于欧元区杠杆率水平,达到了160.5%,西班牙处于中等水平89.8%,而德国、英国以及意大利则较低,分别为72.1%、66.8%以及67%。

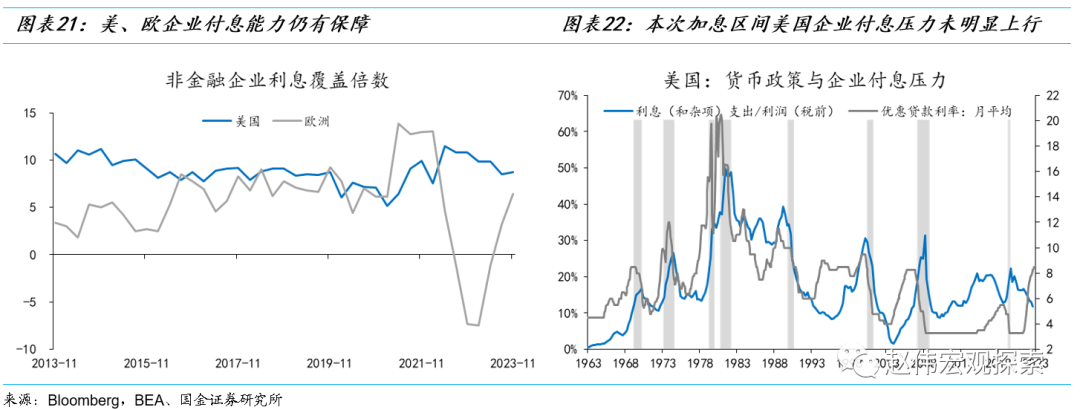

企业付息压力整体偏低,付息能力尚有保障。由于融资成本的提升,美国企业利息支出规模不断走高(3725亿美元),占资产比也出现上涨,表明美国企业付息压力增加,但目前利息覆盖倍数还处于较高位置,利息/利润比例趋于下行,企业付息能力有保障。

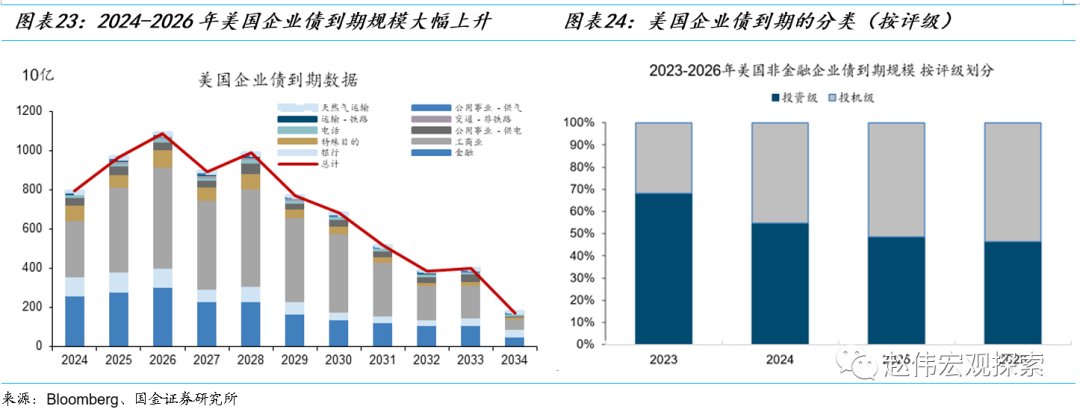

高利率状态不变的条件下,2024-2026年企业债再融资压力偏高,但由于利息覆盖倍数和信用评级较高(主要为投资级),违约风险依然偏低,而垃圾债到期峰值出现在2025年以后。疫情期间,美国企业债发行规模显著攀升,垃圾债占比上行至25%高位。从到期的时间分布看,2024年以后企业债到期压力趋于上行,2024-2026年分别为7950、9670和10907亿,均明显高于2023年。与此同时,美国企业部门利润增速已回落,今年2季度,美国非金融企业利润增速降至-4.5%,利润增速放缓可能削弱未来债务偿还能力。但从评级看,2024年前,美国企业债到期金额中,仍将以评级较高的投资级为主,2023年投资级企业债到期规模占比约为73%,2024年占比约68%,2025年后投机级到期规模上升,违约风险或将进一步提升。

(三)家庭部门:杠杆率和付息压力处于低位,关注浮动抵押贷款占比较高国家的脆弱性

美、欧家庭部门宏观杠杆率稳中有降,欧元区抵押贷款付息压力快速上行,反超美国,但内部还本付息压力明显分化。大危机与欧债危机以来,美、欧家庭部门整体处于持续去杠杆状态。截至2023年1季度,美国居民杠杆率74%,处于2008年以来的低位,较2008年高点下降25个百分点。欧元区家庭杠杆率降至57%,较前高下降7个百分点。值得关注的是欧元区住宅抵押贷款有效利率的上升。这是因为,相比美国,欧洲浮动抵押贷款利率占比明显偏高。以2023年初为例,美国固定利率贷款份额达94%,欧元区整体71%,德国86%,意大利、希腊等国占比更低。

家庭付息压力依然可控,家庭违约风险较低,一是因为利息支出占可支配收入的比重较低,二是因为家庭现金及储蓄占比较高。截至2023年一季度,美国居民利息支出占可支配收入的比重为7.7%,德国为5.9%,法国6.4%,荷兰13%,均处于近二十年来的低点。从资产储备上看,截至2023年6月,欧元区现金及存款占比为35%,美国为15%。但与疫情前相比,美国居民付息压力仍然较低,且美国居民工资和实际可支配收入增速均高于欧洲。短期而言,付息压力主要体现在对消费的压制上。

总而言之,我们的基准假设是:相比历史上的加息周期,美、欧私人实体部门和金融体系更加稳健,短期出现系统性风险的概率偏低。这主要是因为金融机构的资产对应着实体部门的负债,而私人部门的资产负债表和现金流状态依然较好。并且,大危机后,央行“最后贷款人”和“最后交易商”职能和宏观审慎监管框架日臻完善,资产负债表作为一套工具可有针对性的缓冲流动性风险的传染。但是,这只能起到延迟与缓冲作用,有充足的数据表明,在高利率、“债务墙”和流动性趋紧状态下,2024年金融压力难言减弱,需重点关注CRE债务和信用卡的违约风险。

风险提示

1、俄乌战争持续时长超预期。俄乌双方陷入持久战,美欧对俄制裁力度只增不减,滞胀压力加速累积下,货币政策抉择陷入两难境地。

2、稳增长效果不及预期。债务压制、项目质量等拖累稳增长需求释放,资金滞留在金融体系;疫情反复超预期,进一步抑制项目开工、生产活动等。

3、疫情反复。国内疫情反复,对项目开工、线下消费等抑制加强;海外疫情反复,导致全球经济活动、尤其是新兴经济体压制延续,出口替代衰减慢。

本文转载自“Global Macro Strategy”微信公众号,作者:赵伟团队;智通财经编辑:严文才。