在期权市场上,至少有一名交易员正在为美联储明年至多降息250个基点做准备。如果美联储在明年9月前将联邦基金利率降至3%左右,交易员利用所谓的SOFR期权进行的押注将获得回报。据悉,这笔交易的溢价约为1300万美元。分析显示,如果联邦基金利率届时跌至2%,这笔交易可能会产生2亿美元的收益。

虽然这是一个很少有人认为会发生的异常押注,但这一交易证明了SOFR衍生品活动的增加,这与对未来央行政策的预期密切相关。尽管此前的一些交易已被平仓,但交易员们现在正在将这些鸽派转向的押注推向明年更深的阶段。

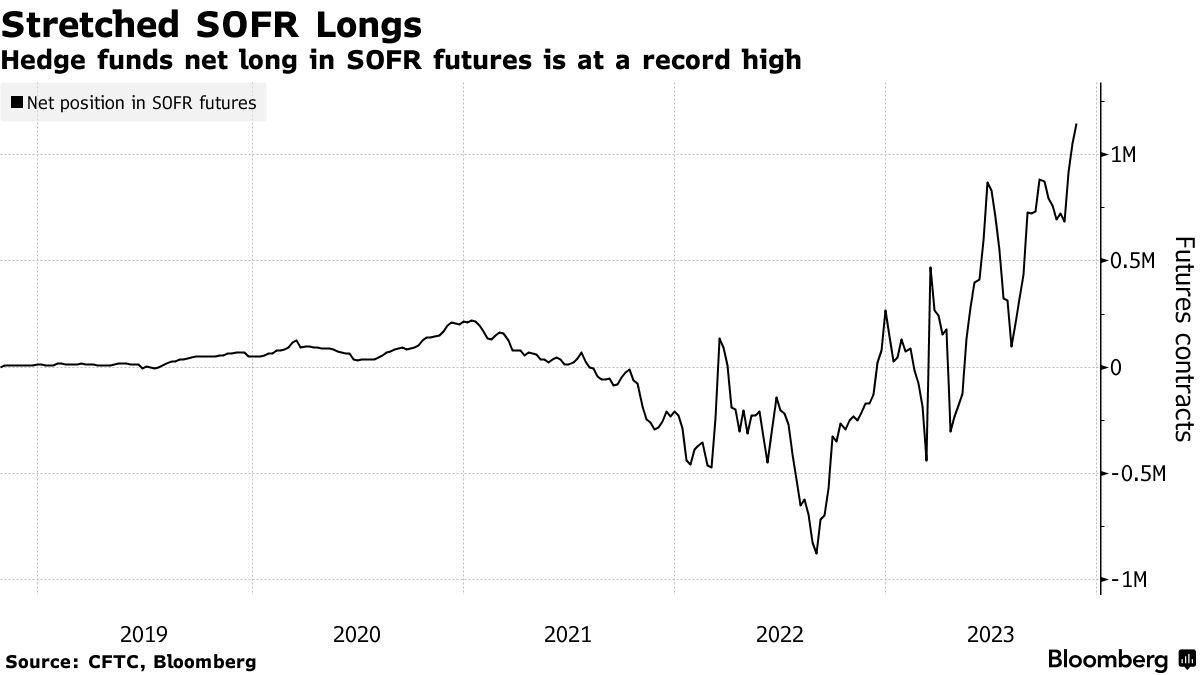

美国商品期货交易委员会(CFTC)周一公布的最新期货仓位数据显示,对冲基金上周将SOFR期货的净多头推高至纪录新高。

对冲基金的基差交易(买入或卖出期货与现金工具)可能至少部分反映了部分仓位,但周一SOFR期货的流动包括2023年12月合约的40,000个巨额买家,由于交易者几乎将12月加息的所有可能性都排除在外,该头寸将从中受益。

交易员目前肯定不会考虑进一步加息,他们的共识是美联储将降息,只是降息幅度不会达到250个基点。掉期数据显示,从1月会议到明年年底,投资者对降息的定价约为95个基点。