“有钱就买理财产品”,账上资金近乎100%利用,超高的资产利用率,有点“不务正业”的郑煤机(00564)这回真要栽跟头了吗?

智通财经APP了解到,郑煤机买的理财产品出现了“爆雷”,近期公告购买理财产品的提示产品,所认购的三只信托理财产品“外贸信托-华软新动力精选单一资金信托”1至3号存在无法按期兑付、无法全额兑付的风险,合计3亿元。该公司账上有钱绝不闲着,库存现金长期维持在几十万元,而买短长期理财及资产管理产品等金融资产合共超过百亿元,占比权益资产高达80%。

该公司金融资产数额较大,其中委托证券公司管理资产(风险资产)就有超过40亿元,若有较大的资产减值,对业绩将产生显著影响。不过,此次“爆雷”,市场反映迟钝,风险提示未造成该公司市值大跌。那么,该公司金融资产是否存在更多的“雷点”,及是否导致业绩存在重大不确定性呢?

资产利用率高,配置偏谨慎收益较低

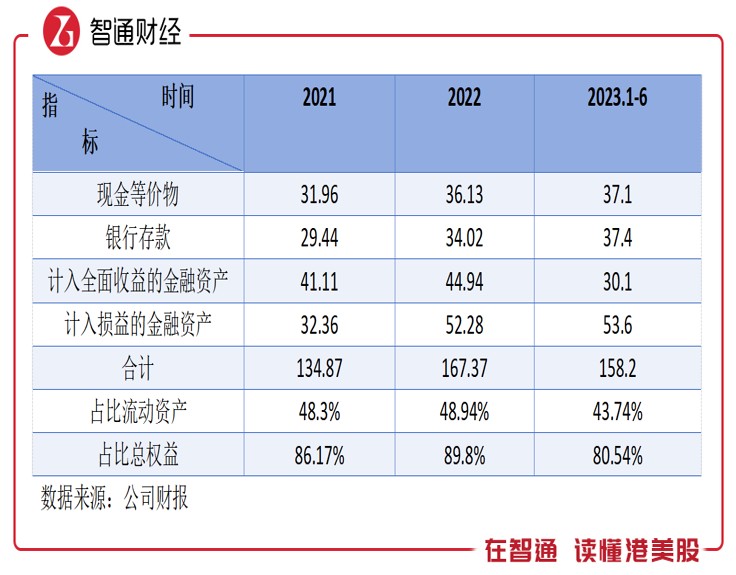

智通财经APP了解到,截至2023年9月,郑煤机总资产合计为484.86亿元,但有75.24%的资产是流动资产,其中经营性的应收及存货合计占比仅为47.57%。由于港股未要求公布三季报,但以上半年报告看,金融性资产(包括现金、存款及计入收益/损益的金融资产)达158.2亿元,占比流动资产43.74%,占比总权益达80.54%。

该公司37.1亿元的现金等价物中,仅有17万元的库存现金,其他均购买了三个月期限内的银行存款,而其披露的银行存款则是期限3个月以上的。在计入全面收益的金融资产中,有30.1亿元为应收票据,这是该公司持有应收票据至到期或背书或贴现的投资,而在计入损益的金融资产有,有47.6亿元用于委托证券公司资产管理。

在A股的三季度报中,该公司货币现金(39亿元)、交易性金融资产(78.16亿元)、应收票据(14.15亿元),应收款融资(24.94亿元)、股权投资及其他权益工具投资(11.7亿元)以及其他非流动金融资产10.3亿元,上述项目合计为178.24亿元。Q3期间其是有增加理财投资的,因此跟上半年港股披露金融性项目有所增加。

郑煤机的资产管理收益波动较大,2023年前三季,利息收入为0.91亿元,按理财金额(现金及存款)算收益率为1.22%,比较符合当下低利率下政策。而投资收益为公允价值变动收益波动巨大,前者为1.11亿元,同比下滑53.4%,后者为0.81亿元,去年同期则为亏损,两项合计收益1.92亿元,占比计入损益及收益金融资产2.29%。

该公司金融资产投资利润占比投资额不足2%,但占比整股东净利润为11.47%,对盈利构成一定的影响。金融资产收益率较低,主要为该公司大部分资产都用于稳健类型的投资,不过委托券商管理的属于风险资产,“爆雷”事件大概率牵涉到资产管理部分,而超过47亿元并不是小数目,可能存在减值风险。

煤机业务为主心骨,风险资产具不确定性

郑煤机的经营性业务能否对冲投资业务可能带来的冲击呢?截止2023年9月,其固定资产、在建工程、使用权资产及无形资产合计有79.62亿元,而应收账款和存货合计为173.53亿元,经营性资产合计约为253.15亿元,占比总资产52.2%。而前三季两大业务收入272.6亿元,是经营性资产的1.08倍。

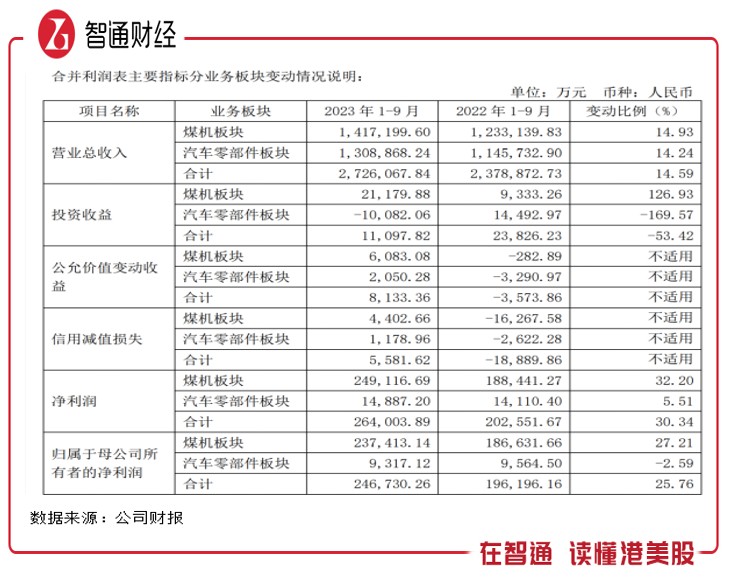

该公司的经营性业务收入主要来源于煤机及汽车零部件两大业务,煤机业务提供包括智慧矿山业务、高端智能泵站、巷道修复机器人等产品及服务,而汽车零部件则为亚新科新产能项目,生产能源减震降噪、空气悬架、高压电驱系统╱电控╱电机╱高压继电器等新能源零部件产品。从历史业绩表现看,该公司能打的也就煤机业务。

2018-2022年煤机业务收入复合增速19.3%,汽车零部件波动较大,期间业务收入趋势性下滑,不过2023年两大业务均实现了双位数增长。

今年郑煤机的汽车零部件收入有所回升,主要是新能源业务的拓展、海外业务的增加及国内商用车市场需求回暖,但新能源领域竞争激烈,盈利表现并不是很乐观,前三季度业务利润率不足1%,后期可能受到压缩,且业绩持续性仍需时间验证。因此撑起业绩重担仍落在煤机业务上。

煤机业务往年表现都很强势,主要为煤炭仍然是我国的主要能源,而保供依然会是未来煤炭的政策主线,下游对设备的采购需求具有持续性,此外业务盈利能力强劲。前三季度,煤机业务利润(扣除投资收益及价值变动)为22.18亿元,利润率15.65%,贡献业务利润及整体利润均超过90%。在煤机业务驱动下,两大业务合计经营性利润占比经营性资产9.7%,占比整体净资产11.66%。

郑煤机经营性两大业务表现分化,但对业绩影响均正面,表现较差的汽车零部件过去三年仍保持盈利,不过利润率较低,基于行业竞争环境,预计在中短期内提升空间大,煤机业务作为主心骨,业绩延续强势,可有效降低风险资产对业绩的影响。该公司财报中未披露委托券商管理的资产投向,风险资产存在不确定性。

综合看来,郑煤机拥有浓厚的资产管理观念,账上就不能躺着钱,就相当于投资者不想空仓一样, 总是要让资金生钱,不过该公司投资偏谨慎,大部分钱用于购买低风险的银行理财产品,整体收益率并不是很高。该公司业务整体尚可,煤机业务保持增长趋势,经营性资产回报率相对可观。

需要注意的是,该公司的风险资产仍是隐形“雷”点,此次爆雷的理财产品涉及资金3亿元,对利润影响预计约10%,然而占比风险资产低,这就存在了很大的减值损失空间。目前大部分投资者有观望情绪,但应谨慎看待此标的,避免踩雷。