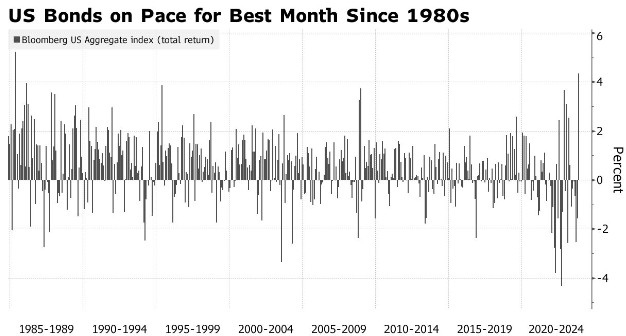

2023年是美国债券市场疲软的一年,到了年末才稍有起色,11月料成为创纪录的一个月。投资者疯狂推高美国国债、机构债和抵押贷款债券的价格,创下1980年代以来表现最好的一个月,并引发了从股市、信贷到新兴市场等所有领域的强劲泛市场反弹。即使是鲜为人知的加密货币,这种在收益率飙升时陷入困境的投机性、超高风险资产,也出现了大幅上涨。

近期美国疲软的宏观经济数据带来了希望——即将推动所谓的美国和全球经济软着陆的迹象,以及借贷成本的大幅下降。随着投资者预计美联储即将降息,而且在“FOMO(害怕错过)”情绪在市场中弥漫,投资者继续押注市场还有进一步上涨的空间。

跨资产“普涨”得益于美国国债收益率下跌

近期美国疲软的宏观经济数据带来了希望——即将推动所谓的美国和全球经济软着陆的迹象,以及借贷成本的大幅下降,这使MSCI世界指数本月飙升8.9%,而新兴市场股票上涨了7.4%。衡量最大数字货币表现的彭博银河加密指数上涨了18%。在信贷方面,美国垃圾债券上涨了4%以上,这是自2022年7月以来的最大涨幅,数据显示,投资者向跟踪这一资产类别的交易所交易基金(ETF)投入了创纪录的119亿美元,创历史新高。

这主要得益于作为“全球资产定价之锚”的美债收益率的下降。与今年早些时候的鹰派加息言论施压的情况形成对比,在美联储官员周二发表一些令人鼓舞的鸽派言论下,10年期美国国债有望迎来自2008年全球金融危机以来表现最好的一个月,11月迄今该收益率已下跌61个基点。

2年期美国国债收益率本周下跌31个基点,为3月美国小型银行业危机以来最大跌幅。几乎所有这一切都是得益于美联储理事沃勒表示,如果未来三到五个月的通胀数据表现良好,他可能会考虑放松政策。沃勒在货币政策方面一直是较为强硬的美联储官员之一但现在却“改口”。市场还认为,如果没有美联储主席鲍威尔的首肯,他不会提出这种可能性,给市场带来了鸽派信号。

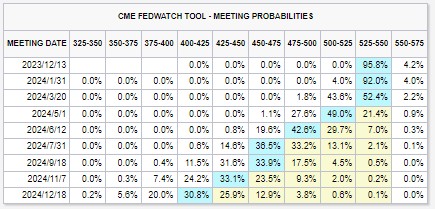

在一系列疲软数据和美联储鸽派讲话的背景下,对美国降息的预期继续被提上议程。数据显示。目前期货价格已经普遍消化了明年5月降息25个基点的预期,3月降息的可能性甚至达到50%。本周到目前为止,市场预计到2024年底利率下降至4%-4.25%的概率达到30.8%,即普遍预计2024年的总降息幅度将达到115个基点——接近降息5次、每次25个基点。

此前,潘兴广场资本管理公司创始人、亿万富翁投资者比尔·阿克曼(Bill Ackman)也押注美联储开始降息的时间将早于市场预期。这位对冲基金大佬表示,此举最早可能在明年第一季度实现。阿克曼称:“实际利率是影响经济的因素,随着通货膨胀率的下降,实际利率一直在上升。”

美联储从2022年3月开始大举加息,创下了40年来最快的加息速度。尽管今年美国通胀普遍放缓,但美联储仍未降息。阿克曼表示,如果美联储在通胀趋势低于3%的情况下将利率维持在5.5%左右,“这是一个非常高的实际利率”。

对于那些准备迎接可能连续第三年亏损的债券投资者来说,这种反弹(即美债收益率下降)是迫切需要的。本月截至周三,彭博美国综合指数的回报率为4.9%,而10年期美国国债收益率下跌逾0.65个百分点,至4.26%。

降息预期升温,市场期望市场反弹仍有空间

反弹是否会延续到12月,然后到2024年,取决于其背后的主要力量——经济和通货膨胀正在放缓的迹象,以及美联储结束加息的迹象——是否继续增强。

值得注意的是,颇具影响力的纽约联储主席威廉姆斯将于周四晚些时候发表讲话,他对投资者的影响很大。市场也将容易受到美国个人消费支出(PCE)报告的任何意外上行的影响,市场预计该报告将与温和的CPI数据相呼应,显示10月份核心通胀放缓至3.5%。

就业数据降温和CPI数据疲软对11月美债有利,而沃勒的鸽派言论也推动了涨势。Bridgewater Associates前首席投资策略师Rebecca Patterson表示:"我们最近得到的经济数据,强化了金发姑娘式放缓的观点。通胀正在下降,与此同时,它还没有过度影响经济增长。”

“FOMO”情绪浓烈,市场做多美债、押注利率下降

Columbia Threadneedle Investment利率策略师Ed Al-Hussainy表示:“人们有点担心错过机会。突然间,10年期美国国债5%的收益率成了遥远的记忆。”

市场观察人士说,如此快速的转向可能会引发大量空头回补。加州纽波特比奇资产管理公司LongTail Alpha的创始人Vineer Bhansali指出,事实上,考虑到本月的跌势,大宗商品交易顾问等长期看跌者很可能已经开始撤离。

Bhansali预计收益率曲线将趋陡,他称:"这类大幅波动实际上只能归因于仓位变化。我预计,如果美联储的政策转向真的发生,2年期美国国债价格将上涨50-100个基点。如果美联储的政策转向不尽快发生,那么10年期国债收益率将回到4.5%至5%的区间。”

上个月超过5%的10年期美债收益率促使太平洋投资管理公司(PIMCO)、双线资本、Capital Group和Columbia Threadneedle等公司的主动投资债券经理增持较长期债券。摩根大通本周的客户调查显示,主动投资者只是在继续增加这类押注,所谓的净多头在受访者中所占比例跃升至创纪录的78%。在更大的赢家中,资管公司Western Asset Management的核心债券基金在过去一个月上涨了6%,超过98%的同行,使这只220亿美元的基金今年以来重新回到了盈利区间。

Western Asset Management投资组合经理Mark Lindbloom承认,他们对美联储结束紧缩政策和降低通胀的预期为时过早,他指出,"过去一年半的调整过程非常痛苦"。他表示,Western Asset已将更多利率敞口从长期债转向2年期和5年期债券,同时仍增持机构抵押贷款。Lindbloom称:"在过去25年里,美联储已经经历了五个紧缩周期,当他们进入最后一个紧缩措施时,你会看到2年或5年期债券的大幅上涨,可以说我们已经看到了该情况将在未来六个月实现。"

美股看涨信号闪烁:企业与内部人士开始阔手回购股票

与此同时,从散户投资者到大型基金经理,美股看空押注正在平仓,对错失机会的担忧情绪也正推动标普500指数迎来历史上表现最好的11月之一。巴克莱策略师Venu Krishna等刚刚将该指数2024年的目标价上调了300点,至4800点。

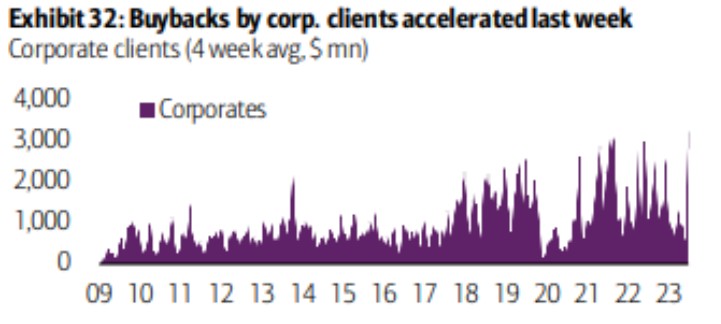

而且一个在预测市场时机方面有着良好记录的指标也显示美股仍有上涨趋势——美股企业与公司内部人士正在回购股票。在一个月股票价值增加了5万亿美元的情况下,高盛集团的企业客户的回购活动出现了“大幅上升”。美国银行的回购平台也是如此,该公司刚刚迎来了该公司数据历史上执行订单最繁忙的一周。负责自己公司业务的人也处于购买模式。根据华盛顿服务汇编的数据,公司高管和管理人员在11月份抢购了自己公司的股票,买家与卖家的比例将触及六个月高位。

FBB Capital Partners研究主管Mike Bailey表示:“我们可能会看到内部人士对通胀下降、加息结束、任务完成的牛市看涨。内部人士希望更多地掌握这一信息,他们愿意为此付出真金白银。这是一个双重的乐观迹象,公司和个人高管都在回购股票。”

截止到周一,在11月份购买股票的企业内部人士达到了近900人,是前一个月的两倍多。虽然卖家数量也有所增加,但增幅较小。因此,买卖比率跃升至0.54,为5月份以来的最高水平。

上次出现如此强劲的购买势头出现在2020年3月,当时股市在疫情崩溃的确切底部,内部买家与卖家的比例是2:1。当前看涨的立场与7月份有所不同,当时股市攀升,内部人士纷纷抛售股票。事实证明,这种退出是有先见之明的,标普500指数在接下来的三个月里下跌了10%。

在今年早些时候克制了股票回购之后,美国公司现在开始接受股票回购。根据美国银行策略师Jill Carey Hall和Savita Subramanian编制的数据,美国银行客户的回购规模已连续三周高于季节性水平,其中一次回购规模达到创纪录的48亿美元。