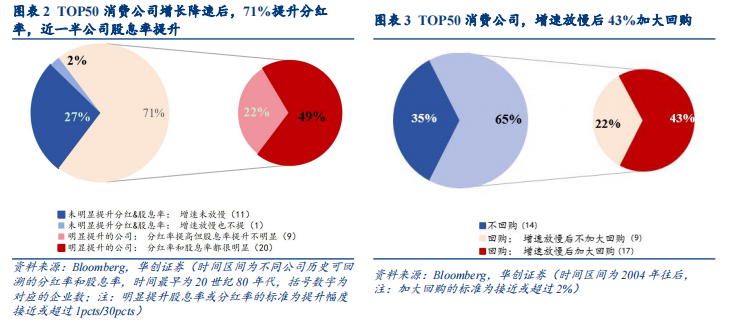

海外经验:降速之后,从增长率到股息率&回购。从海外各国成熟资本市场经验看,提升股息率和回购率是低增长时代重要的资本策略。我们统计的全球top50消费品公司中,增长降速后71%公司提升分红率,近一半公司提升股息率;而在已有回购动作的公司里,65%的公司会加大回购。近九成公司要么提升分红率,要么加大回购。

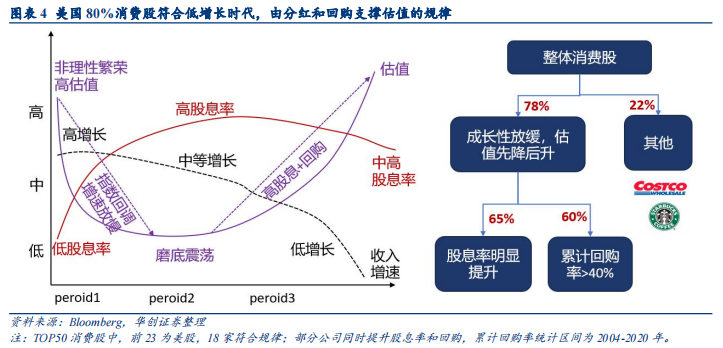

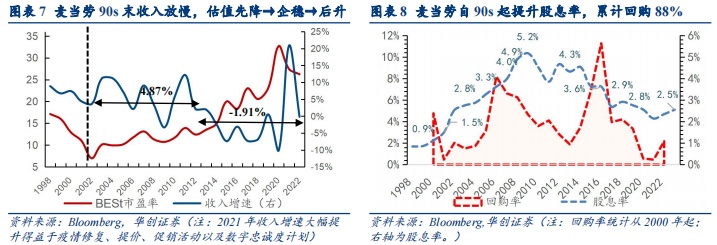

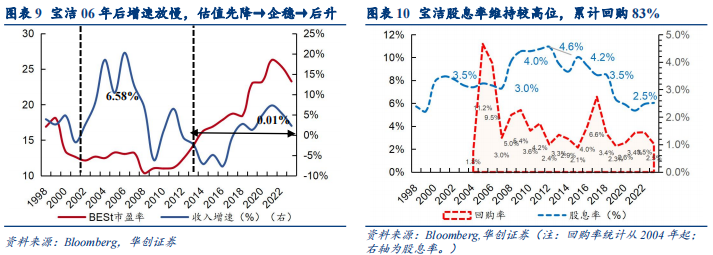

美国经验:估值先降后升,拐点前已调整,降速时已修复。上世纪八九十年代,高成长驱动美股消费龙头高估值,此后20年长牛主要由高分红和回购贡献。具体来看:1)阶段一:估值随指数回调。90s中后期美国经济内生动力放慢,互联网泡沫破灭,大量消费股估值降至20X以内。2)阶段二:预期增速下行,但估值已企稳。预期增速下行,股息率和回购大幅提升,估值相对企稳。3)阶段三:估值修复到降前水平。这一阶段消费龙头公司增长中枢降至个位数,但估值不降反升,重要原因是市场适应低增长环境后,企业靠大量回购和分红抬升估值,重新修复至20X,典型是麦当劳、宝洁、可口可乐等。

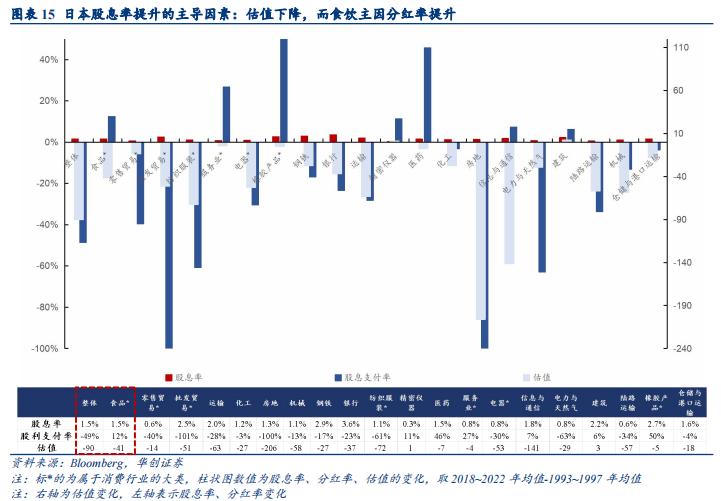

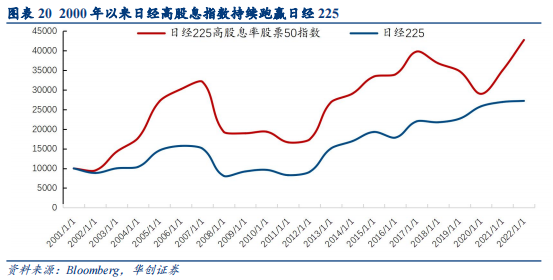

日本经验:股息率普遍提升,食品饮料分红率提升亮眼。90s泡沫破灭后,日本股市估值大幅回调,上市公司增速放缓,加上政策导向鼓励分红,股息率普遍提升。而对比其他行业,食品饮料分红率提升幅度较高,其中啤酒最明显,增速放慢后股息率提至3%往上,其次是乳制品、方便面和速冻。

全球经验总结:持续提升分红率,高股息&高回购超额收益明显。增速降档的低利率时代,全球大部分成熟市场股息率持续提升,高股息&高回购资产普遍获得超额收益。若从具体方式看,美国制度引导使得回购方式领先于分红;日本政策导向带来的各行业股息率普遍提升,低增长阶段高股息率跑赢市场;而中国香港高股息持续跑赢恒生指数。

借鉴和启示:分红提升&回购的条件是中低增速,估值20X以内。消费板块的股息率尽管在不同市场提升的幅度各异,但4%股息率在全球范围内普遍属于较高水平。而从全球消费品龙头看,加大分红或回购的环境与条件相似:

1)收入增速降至10%附近甚至个位数,估值20X以内。

2)大部分消费品龙头负债率先行下降,分红率随后提升。

3)触发因素主要系降速后企业主动求变,部分为政策和股东诉求。大多公司提升分红主要系降速后现金流充裕,预期盈利稳定性增强,且未来资本支出降低,同时估值低位,希望向市场传达稳健回报的预期。部分美股消费龙头甚至利用低利率借款分红回购(Costco/星巴克),日本的三菱则受到日本政府政策导向。

投资建议:推荐伊利和五粮液,关注双汇。稳定提升分红预期有利于维护估值体系,当前部分A股食品饮料高股息公司已具备配置价值,推荐1)伊利:经营实力毋庸置疑,近4%股息率已具吸引力。伊利收入中枢即便回落至5-10%,若未来三年净利率保持0.3-0.5%提升,利润增长中枢仍有望在两位数,加上通过提升分红率或回购注销进一步提升股东回报,依然具有确定的绝对收益。2)五粮液:稳中求进,股息率带来的性价比凸显。公司千元价格带统治力强大,驱动双位数增长中枢,当前公司股息率已达3%左右,若分红率从55%继续提升,股息率带来的性价比将进一步凸显。同时关注3)双汇:持续稳定现金流,高股息率更显扎实。自15年后PE回落,公司高股息率突出(当前6.75%),近年来整体经营亦更稳健,绝对收益视角持续推荐。此外,市场对茅台是否提高分红或加大回购讨论较广泛,但参考全球高档商品企业经验,我们认为茅台未来2-3年还未到通过常规性提升股息率或回购维护估值体系的阶段。

风险提示:海外经验参考偏差;中国市场估值体系不同;行业竞争加剧等。

正文部分

一、引言:中低增长时代如何定价?

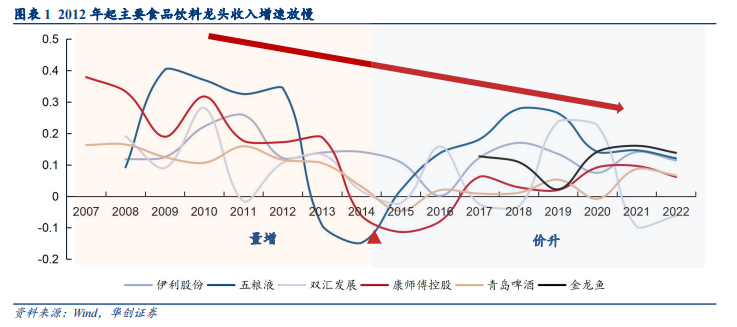

消费品龙头预期增速中枢放缓后如何定价?是当下投资中国消费品的重要议题。随着基础量价持续挖潜之后,越来越多消费品类步入成熟期,金龙鱼、茅台、伊利、五粮液、双汇、康师傅等体量超500亿甚至千亿,预期增速中枢放缓成必然。低增长时代如何定价?企业如何选择资本策略?既是投资界又是产业界当下重大的议题。

从全球经验看,分红和回购是低增长时代重要的资本策略。以市值统计的全球top50消费品企业,20世纪80年代以来,71%的公司在增速放慢以后会明显提升分红率,49%的公司股息率显著提升。而在已有回购动作的公司中,65%的公司在增速放慢后加大回购。整体看,成熟资本市场的股息率和回购率通常更高,投资者往往也开始适应稳健的回报。若取并集,增速放慢后,近九成的公司要么提升分红率,要么加大回购。

二、海外经验:降速之后,从增长率到股息率&回购

(一)美国经验:拐点前已调整,降速时已修复1、消费股龙头:增速降至个位,估值先降后升增速换挡前后,估值U形演绎,美股消费股估值驱动力从增长率到股息率&回购。全球TOP50消费品公司中23只为美股消费股,在2000年左右相继步入扩品类和全球化的后半程,近八成消费股(18/23)呈现增速降至个位数,估值先降后升的规律。而降速后估值的主要驱动力在于:①65%的公司股息率明显提升;②二十年间30%公司累计回购率超过60%,61%公司累计回购率接近或超过40%。具体来看:

阶段一:估值随指数回调(90s末-21世纪初)。90年代起美国经济内生动力放慢,特别是00年代前后非理性繁荣泡沫破灭,企业自然增速虽未放缓,但大量消费股估值随之降至20X以内,本阶段分红率尚未明显提升。

阶段二:预期增长放缓但股息率提升,估值相对企稳(2000-2010年左右)。消费股预期增速下行,但企业开始大幅提升分红率和回购率,在高股息和大力回购背景下,消费股估值相对企稳。

阶段三:估值恢复到降前水平(2010年后)。消费股收入放慢,但估值不降反升,回升至约20X。主要系市场适应低增长环境后,企业靠高回购和股息率抬升估值。

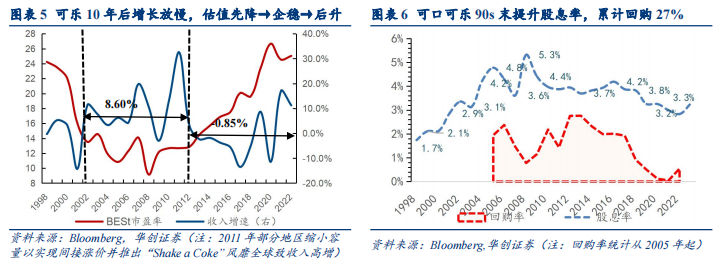

以市值靠前的食品饮料(雀巢、可口可乐)、快消(宝洁)、餐饮(麦当劳)龙头为例:①可乐&雀巢:股息率提升明显。可乐/雀巢分别为全球市值第一/第三的食品饮料企业,较早全球化,2000年后收入从中高个位数增长降至持平,股息率也从1%左右提升至3~4%,同时每2-3年实施占总股本低个位数的回购计划,2005年至今累计回购约27%/58%。②宝洁&麦当劳:低利率环境下回购额接近再造一个公司。宝洁/麦当劳分别为全球快消品市值第二/餐饮行业第一的公司,两者自2004年起至今累计回购当年总股数的83%/79%,股息率也从1%左右提升至3~4%区间,驱动估值重回20X。

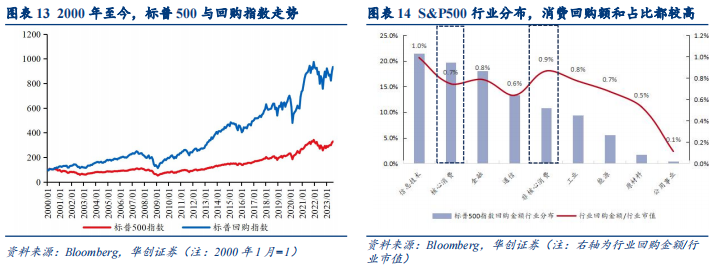

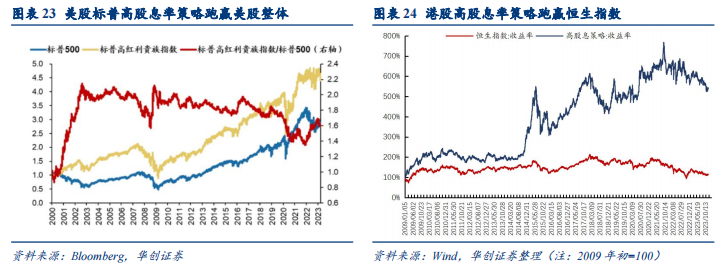

2、二十年维度看,美股回购指数超额收益明显

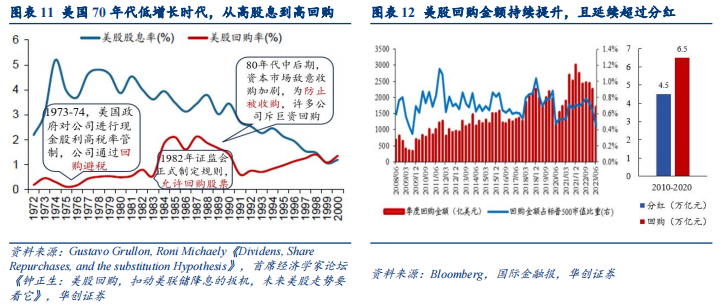

低增长时代,分红和回购是美股重要利润分配手段,且回购领先股息分配。早期大量美股通过回购避税,此后美国证监会明确允许回购股票,叠加回购适用的资本利得税率低于股息适用的普通收入税率,促使美国形成了独特的以回购为主的利润分配手段。美国公司回购率在1999

年首次超过股息率,此后持续领先,22年标普500股息率约为1.8%,回购率约为2.9%。

美股回购指数超额收益明显,其中必选消费表现更明显。2000年以来,标普回购指数年化涨幅10%,明显高于标普500指数的5.2%。其中,必选消费的回购金额仅次于信息技术行业,回购率也处在行业中高水平。

(二)日本经验:股息率大幅提升,食品饮料分红率明显提升

1、消费股龙头:分红率提升明显,估值体系稳健

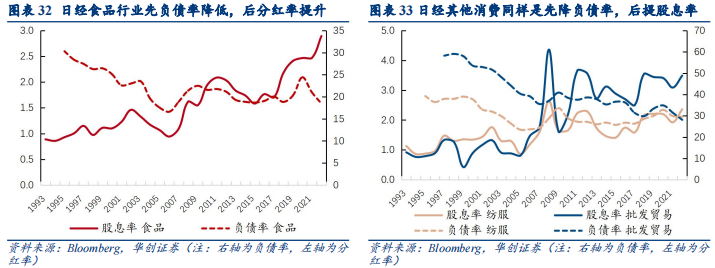

90年代起日本同样经历了从高增长到稳健回报阶段,主要资本策略以股息率为主。

日经股息率大幅提升,主因泡沫破灭后步入低增长阶段,估值普遍下行。90年代泡沫破灭、产业空心化、低欲望社会,日本步入长期萧条阶段,股市估值大幅回调;同时政策导向重视资本回报率,故日企股息率开始明显提升,直至2012年后安倍“三支箭”政策落地,带动日本经济开始缓慢修复,股市估值相对企稳,同时股息率普遍小幅提升。

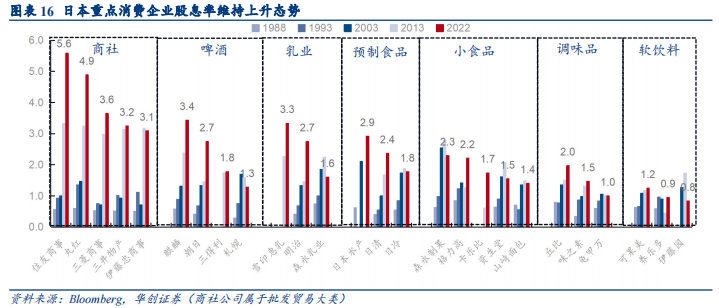

日本食品饮料的特殊之处:下行期估值相对有支撑,提高分红率是股息率提升的主因。从90s至今,日本消费企业股息率持续提升,其中五大商社股息率提升至3~6%,商社与其他大部分行业相似点在于,股息率提升的主因是估值大幅调整,分红率反而从90年代超100%降至约30%。而食品饮料相反,在估值相对具备支撑的背景下,分红率提升10pcts。其中啤酒股息率提升最明显,麒麟/朝日股息率从1983年0.5%左右提升至2022年3.4%/2.7%;其次为乳制品(雪印3.3%、明治2.7%)、方便食品(日清2.4%)。速冻、饮料、调味品成长性更优,股息率相对较低,大多在2%以下。代表性公司看:

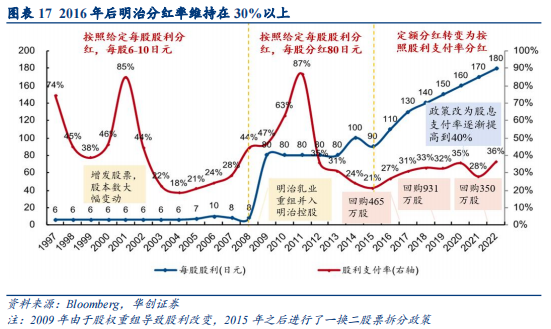

乳制品龙头明治:2016年盈利放缓为分界点,股利和回购力度明显加大。

1990-2008年收入缓慢提升阶段:明治乳业每股现金按6-10日元分红,股息率约1%。

2008-2015年效率优化业绩提升阶段:一方面,09年明治乳业(分红率20-30%)和明治制果(分红率100%)重组并入明治控股,合并后整体分红率阶段性的有所提升。另一方面,2009年后公司收入基本停滞,主要通过精简sku和聚焦高附加值业务来优化盈利,锚定每股分红80日元,带动此阶段股息率小幅提升。

2016年至今收入业绩都较平缓:加大回购,分红率稳步提升,2016年起分红率维持在30%,2020年政策锚定分红率提升至40%,股息率达3%(近两年估值12X)。

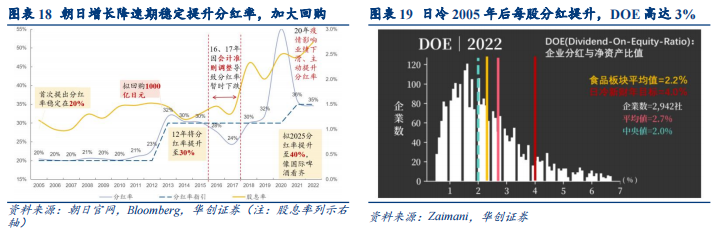

啤酒龙头朝日:增长降速阶段,持续提升分红率和股票回购。日本啤酒行至1994年步入存量时代,此后龙头分红和股息率稳步提升,行业股息率从90年代0.5%左右提升至2.5~3%。以朝日为例,2005年首次提出分红率稳定在20%,2012年分红率提升至30%,同时拟回购1000亿日元。经历了2003-2006年两个主要盈利提升阶段后,估值中枢从22X降至当前17X,2022年再次计划2025年将分红率提至40%与国际啤酒业看齐。

速冻龙头日冷:每股现金分红稳步提升,灵活回购维护估值体系。早期日冷DOE 基本维持在2.5%水平,2015

年起股息率及每股分红双双延续提升,2019年DOE提升至3%,近期计划进一步提升至4%,复盘来看分红政策保底对股价均形成小幅提振。再加上日冷采用灵活回购政策,尽管增速降低,维护企业估值依然在20X左右较高位置。

2、政策导向鼓励分红,高股息跑出超额收益

政策导向鼓励分红,弱增长阶段高股息率跑赢市场。从2000年至今,日经股息率指数的收益率显著跑赢日经225,东交所更是在

2023 年 3

月发布新规,督促破净公司股票回购、提升资本回报率等。其中食品饮料、医药等消费股股息率高于日经225整体,超额收益明显,2000年至2022年底日经225/食品/医药收益率分别为52%/133%/124%。

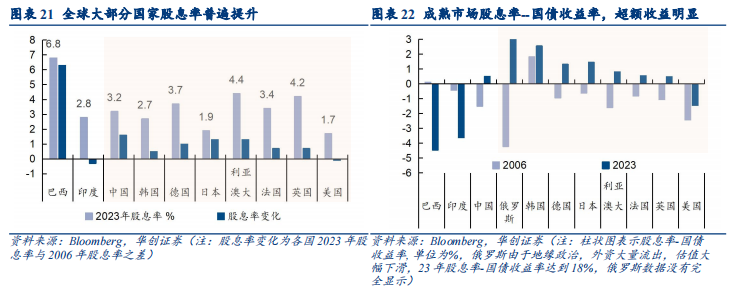

(三)全球经验:持续提升分红率,高股息跑出超额

全球经验看,股息率持续提升是共性,成熟市场高股息率资产普遍有超额收益。前文提到,美国税率优惠和制度改革促成回购为主,但大部分国家主要的利润分配方式还是分红。从全球市场看,随着经济增速中枢下移,带动名义利率下行,低回报时代往往高股息资产占优,美股、日股、欧洲股市、香港股市等成熟市场普遍如此。

三、全球消费品龙头的借鉴和启示

(一)4%属于高股息率,消费品提升幅度各异

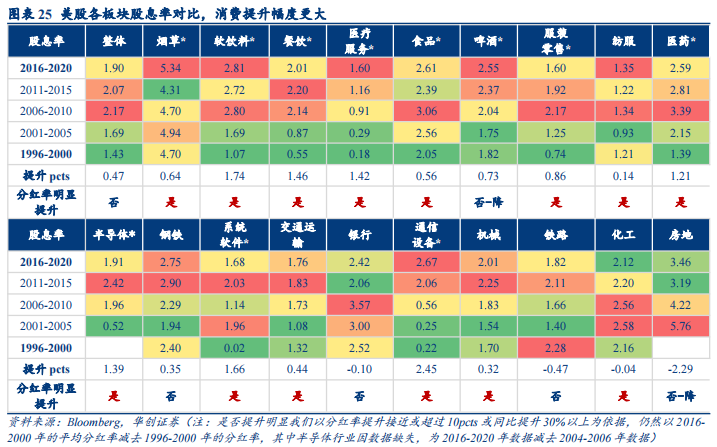

全球消费品龙头看,4%普遍属于高股息率。但不同市场消费股股息率提升幅度差异较大,主要影响因素是板块间横向的成长性和分红率对比。

美国:消费股股息率提升幅度明显更大,且分红率同样明显提升。

日本:消费股股息率提升幅度一般,但消费品公司分红率提升幅度更大。

我国香港:消费股股息率提升幅度较弱,推测主要系公用事业、金融(建行)、电讯(中国移动)、地产(新鸿基)等低估值行业占市值权重高,且股息率明显提升。

(二)提升回购&分红的规律:中低增速,低负债率1、条件:10%附近甚至个位数增速,估值20X以内历史规律看,提升回购或分红的条件一般发生在收入增速10%附近或个位数增速,估值20X以内。我们梳理的全球消费品龙头中,增长阶段性降速后,约65%(15/23)的企业加大分红,40%(10/23)的企业加大回购。

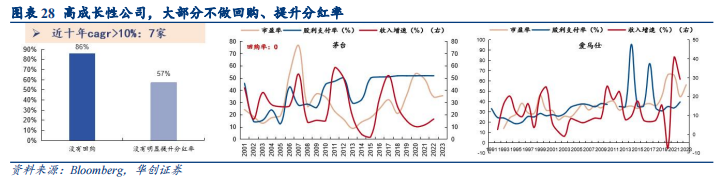

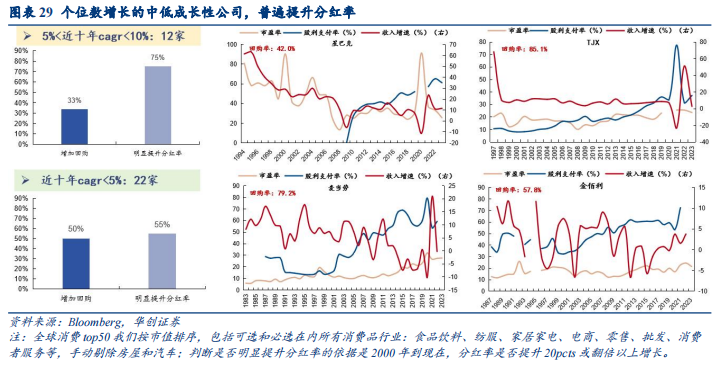

2、规律1:成熟快消品股息率普遍提升,奢侈品和超高端白酒成长性更好以成长性作为划分,我们对全球TOP50消费品公司进一步划分:

较高成长性(近十年收入CAGR>10%):主要为商业模式极佳的奢侈品和超高端白酒。典型是爱马仕/历峰/迪奥/茅台/LV,近年股价的演绎,关键驱动力是生意模式和地位溢价被市场充分认知,进而抬升估值至30X或更高。故这类公司加大分红和回购均不明显,整体股息率低。当前市场对茅台是否提高分红或加大回购讨论较广泛,但我们认为,不管是参考海外奢侈品公司,还是从公司经营底牌驱动15%增长,茅台未来2-3年还未到通过常规性提升股息率或回购维护估值体系的阶段。

中成长性:(近十年收入CAGR=5%~10%左右):全球化尚未走完的时尚快消品。如星巴克/耐克/欧莱雅/costco,过去十年也陆续开始提升分红率,同时加大回购。

低成长性(近十年收入CAGR<5%):大部分为品类发展成熟的公司。我们统计的22家低成长性公司里,近一半增加回购,更多的公司明显提升分红率。一类是烟草公司,无成长性,近年来股息率提升至7-8%;一类是雀巢、Sysco、麦当劳、三菱、宝洁、沃尔玛等基础快消公司,起步早,全球化也基本到头,近年来,这类低成长性公司股息和回购率阶段性相对稳定。

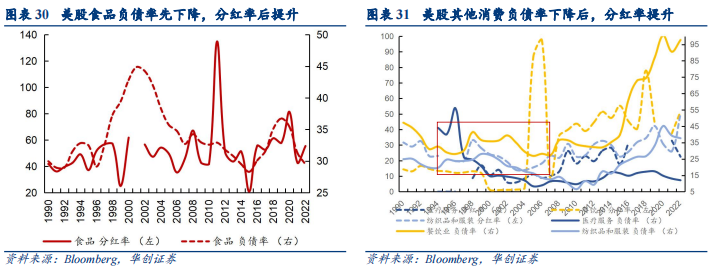

3、规律2:负债率先行下降,分红率随后提升

企业步入成熟期后资本开支减少,同步资产负债率优化,通常在3-5年后提升分红率。随着品类发展成熟,消费品龙头资本开支降低,债务和融资结构优化,在手现金流充裕,往往倾向于提升分红。美日主要消费子行业均体现这一规律,但美国2010年后负债率与股息率同步提升,主要系流动性宽松环境下,不少消费股利用极低利率贷款分红和回购(costco、星巴克)。

(三)触发因素:内因经营转型,外因政策和股东诉求

低增长时代内部经营转型是主因,政策导向和大股东诉求也是重要催化。大部分消费股增速放慢后,稳定现金流造就了强大的分红能力,公司在估值回落后出于市值管理需求,也希望向投资者传递稳健回报的预期,往往会有提升分红的动作,不少美股公司甚至利用低利率环境,以借贷融资的方式来分红和回购。而小部分公司受避税、大股东偿债诉求或政策刺激影响,会在特定年份加大分红,此后大概率延续下来。

此外,偶发性事件也会带来一次性提升分红率。如特定年份利润过低,但为了维持同样金额的每股分红,部分上市公司会在当年提升分红率,不过这种情况往往不可持续。

四、投资建议:推荐伊利和五粮液,关注双汇

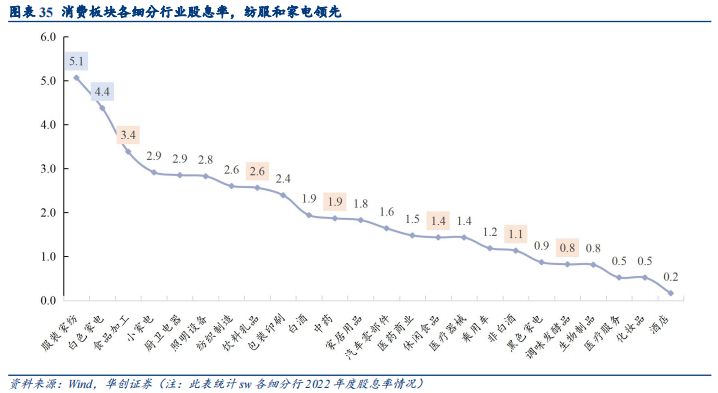

(一)国内成熟行业对比看,食饮高股息已具配置价值

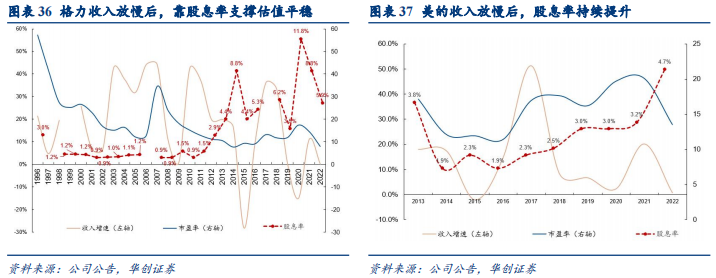

从其他成熟的消费行业龙头看,增速放慢后加大分红和回购也是普遍策略。家电板块股息率领先消费,其中白电22年股息率4.4%,且近十年已经形成相对稳定的分红回报预期。一方面,行业增速放缓后,家电板块市盈率长期在10X左右;另一方面,龙头公司分红率多维持50%以上。格力、美的在增长中枢下移的十年里,股息率均有明显提升。

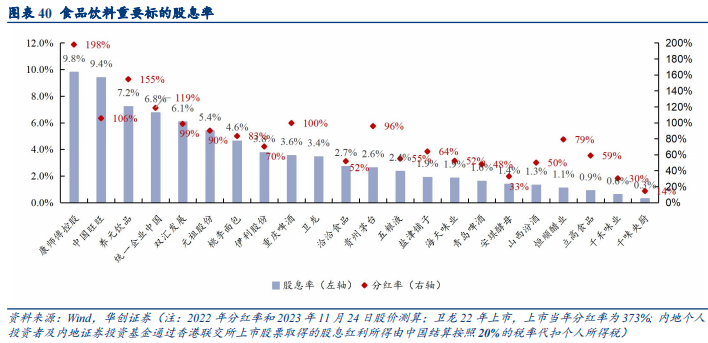

参考海外和国内成熟消费行业,食饮高股息公司成长性和安全性兼具,已具配置价值。前文提到,全球快消品龙头看,4%已属较高股息率。当前肉、奶等大众消费品龙头已达到这一水平,同时收入还有中高个位数增长,从投资安全垫角度考虑,配置价值凸显。

(二)低增长时代紧握高股息,推荐伊利和五粮液,关注双汇

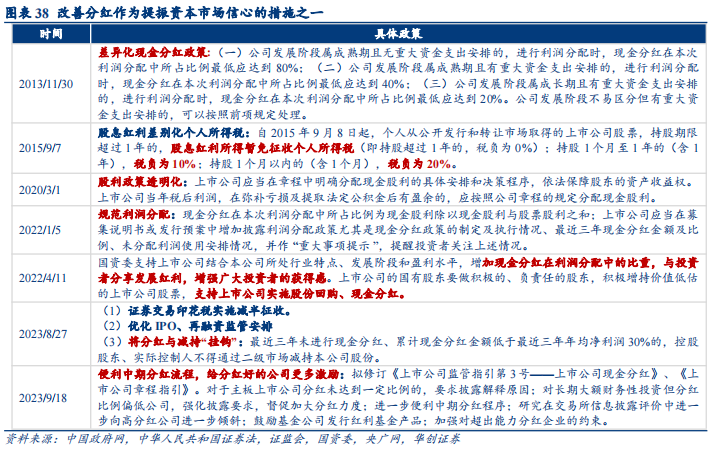

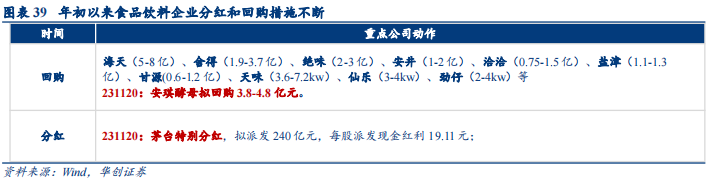

近年来政策导向重视分红,食品饮料公司亦积极响应。22年起密集出台改善分红政策,包括规范利润分配、便利分红流程、将分红与减持挂钩等。年初至今板块积极响应,近1/3食品饮料公司(42家)有回购动作,有助于提振资本市场信心。

当前我国部分食品饮料子行业龙头已步入中低增长,稳定提升分红的预期更有利于维护估值体系。部分食品饮料港股公司(康师傅、旺旺、统一)及A股企业(双汇)已经适用股息率投资体系。对大部分消费龙头而言,步入存量时代,资本开支减少,在手现金流充裕,回购和分红可以更好回报投资者,是企业增速下降后估值维护的有效策略。我们推荐伊利股份和五粮液,关注双汇发展。

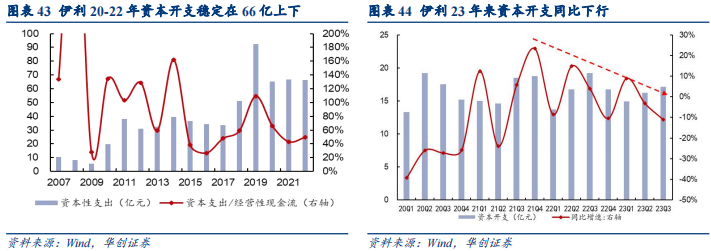

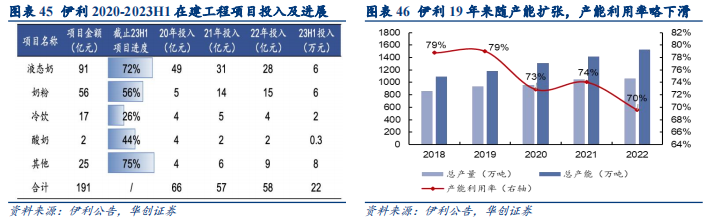

伊利:经营实力毋庸置疑,近4%股息率已具吸引力,维持“强推”评级。当前市场对投资伊利的争议,核心是对消费龙头增长中枢放缓后如何定价的问题。我们既不能轻易质疑中国乳业仍有挖潜空间(见8月4日深度报告《再看乳业:辨析争议,基业长青》),但也不能预期伊利在后千亿阶段还能维持收入10%以上的持续快速增长。考虑到公司过去几年已经完成产能扩张,资本开支大幅攀升阶段已过,预计未来几年资本开支将回落,现金流进一步好转,为资本策略提供基础。我们认为,即便伊利收入增长中枢回落至5-10%,若未来三年净利率依然保持0.3-0.5%提升,利润增长中枢仍有望在两位数,加上通过提升分红率或回购注销进一步提升股东回报,伊利依然具有确定的绝对收益投资价值。我们维持23-25年EPS预测为1.67/1.92/2.19元,对应PE为16/14/12倍,我们维持目标价40元,对应24年20倍PE,维持“强推”评级。

五粮液:千元价格带话语权驱动双位增长,分红率有望持续提升。中长期看普五千元价格带的话语权无法撼动,有望持续驱动双位收入增长。当下估值对应24年17倍PE,估值性价比凸显,当前55%的分红率对应3%左右股息率,若股息率持续提升,测算60%分红则对应3.5%股息率,70%分红对应4%股息率,股息率带来的估值性比价将进一步凸显。预计23-25年EPS为7.82/8.86/10.08元,维持目标价215元,维持“强推”评级。

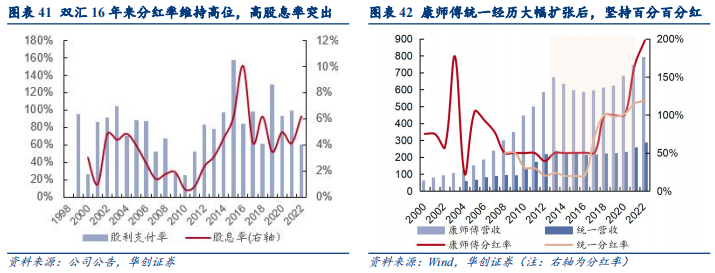

双汇:持续稳定现金流,高股息率更显扎实,维持“强推”评级。当前公司肉制品成长性较弱,且屠宰业务波动加大、周期性增强,但品类刚需叠加龙头地位,可产生稳定现金流。而自15年后估值回落,公司高股息率突出(股息率-ttm6.75%),近年来整体经营亦更稳健,基于绝对收益投资视角持续推荐。

六、风险提示

海外经验参考性偏差;

中国市场环境估值体系不同;

宏观经济降速;

行业竞争加剧。

本文转载自“华创食饮”微信公众号,作者:欧阳予、董广阳等;智通财经编辑:汪婕。