11月份美股飙升之下,隐藏着一种怪异的平静,这预示着至少在今年年底之前,股市投资者可能会获得更多收益。

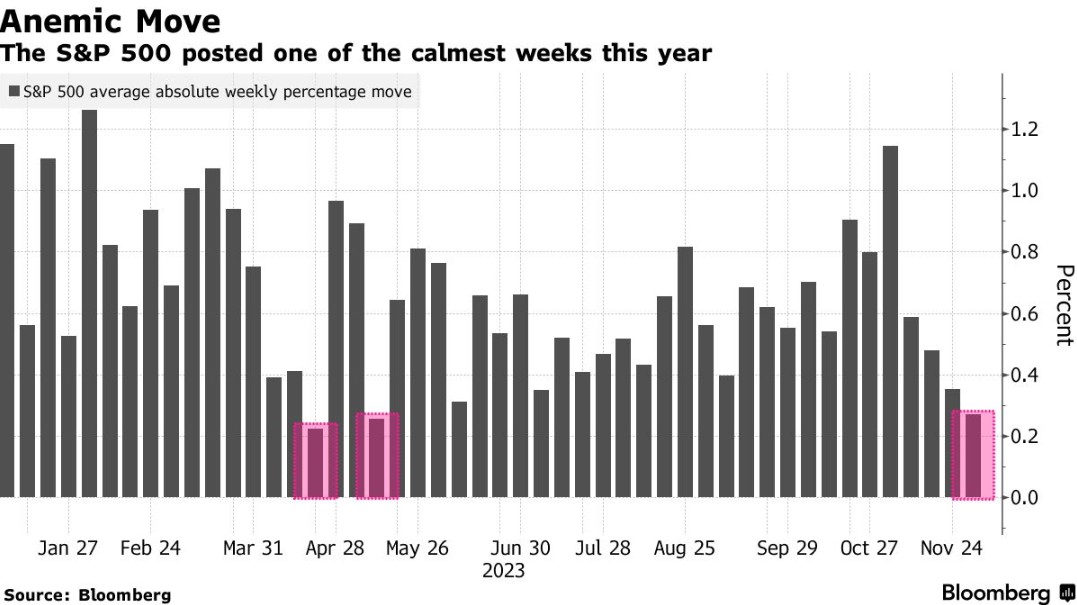

尽管市场在经历了自1980年以来第二好的11月之后动力有所减弱,但标普500指数上周的日均波动率仅为0.3%,为半年以来最平稳的一周。芝加哥期权交易所波动率指数(VIX)上周五下降至今年最低水平,而在美联储主席鲍威尔发出迄今最明确的信号表示官员们已完成加息后,股市出现上涨。

CappThesis

LLC创始人弗兰克·卡佩莱里表示:“市场可以通过下跌或随时间推移来消化超买状态,到目前为止,标普已经通过时间的推移缓慢消化了大幅上涨。11月上半月如此强劲之后的放缓应被视为建设性的。”

图1

对于看涨的投资者来说,这种价格行为表明,风险偏好并没有产生通常在暴跌前出现的那种狂热。同时,这还体现了投资者在股市总体基准指数距离创纪录高点约4%时,多么不愿意套现。

上周,标普500指数上涨了0.8%,是其连续五周上涨以来的最小涨幅。发生了什么呢?简而言之,11月上半月的一系列大幅交易日之后,市场进入了相对平静的时期,该指数连续11天未出现1%的波动,是自7月以来月底最平静的时期。

如果以史为鉴,12月不太可能带来大规模抛售。据the Stock Trader 's

Almanac编制的数据显示,9月是标普500指数自1950年以来表现第三佳的月份,平均上涨1.4%。

基金经理在年底之前购买表现出色的股票以提升基金业绩的倾向有助于推动这种季节性。通常来说,股市也在12月的最后五个交易日和新年初的这段时间内表现强劲。

图2

然而,当前市场上仍然存在许多风险。首先,市场预期经济将实现软着陆,但在美联储收紧政策全部生效后,增长能否保持韧性并无保障。其中一个不祥的迹象是,美国工厂活动指数在11月连续第13个月收缩。

此外,另一个担忧是,今年大部分收益是由市场的一小部分驱动的。据法国兴业银行所编数据显示,这是有史以来涨幅超过15%的行情中驱动力最窄的一次。一个受欢迎的动量指标也在发出警告信号:该基准的14日相对强弱指数在不到一个月内从低迷状态跳升至超买水平。

这部分是为什么Frank Value Fund的基金经理布莱恩·弗兰克对市场的上涨持谨慎态度。

他称:“美国股市在如此短的时间内从严重超卖变为严重超买。因此,11月的强劲走势可能会侵占12月历史上的部分强劲表现。”作为回应,弗兰克正在购买以股息而闻名的小型和中型公司的股票。

企业高管购买

然而,看涨投资者从企业高管那里得到了令人安心的迹象,据华盛顿服务汇编的数据显示,他们在11月购买了更多公司的股票,将买家与卖家的比例推高至六个月以来的最高水平。

同时,期权市场也在释放一种信心。VIX期货曲线(通常被用作未来几个月投机性头寸的指引)显示了市场缺乏防跌需求。在一系列到期日中,该曲线利率低于11月初。

图3

尽管围绕美联储12月13日的利率决议可能几乎没有悬念,市场普遍预计美联储将维持利率稳定,但从当天公布的经济预测和鲍威尔的新闻发布会中仍有潜在的动荡。上周五,虽然美联储主席对2024年中期降息的赌注不以为然,但债券交易员却加倍下注,认为美联储明年将放松政策。

22V

Research创始人兼首席市场策略师丹尼斯·德布施尔表示:“鸽派转变缓解了一些短期市场和长期衰退的尾部风险。更鸽派的美联储不太可能抵制最近金融环境的放松。这应该有利于市场中较为风险的部分。”