时近大雪节气,水电大省云南枯水期来临,或受电力短缺的困扰,近期该地区再次传出电解铝企业限电减产的消息。

根据公开消息,此次云南电解铝限产初步涉及年产能115万吨,占云南省运行产能的20.3%。据智通财经APP了解,目前相关企业均已经在执行减产。

考虑到我国电解铝产能本已接近供应天花板,此次云南电解铝的减产预计将影响今年四季度与明年上半年国内电解铝产量,而这或会进一步干扰本已脆弱的电解铝供需平衡。

在智通财经APP看来,电解铝是现阶段乃至未来较长时间维度里供给明确受到约束而中长期需求又有望扩张的品种,从投资视角来看相关企业的业绩增长确定性较高,板块具备较大的投资价值。

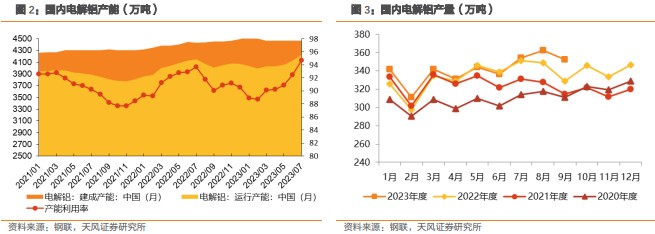

首先从供给侧来看,截至2023年9月底,国内电解铝建成产能及运行产能分别为4474、4291万吨,建成产能接近4500万吨天花板,同时产能利用率已达到96%,为历史高点。近年来随着建成产能以及运行产能的增加,国内电解铝产量持续提升,2023年1-9月国内电解铝产量3077万吨,同比增加了2.5%。

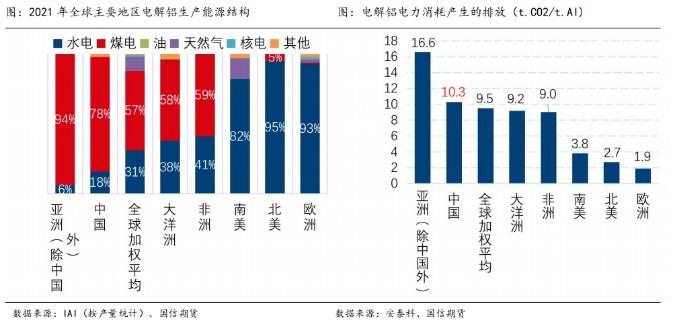

而若进一步拆解能源结构,我国“多煤少油缺气”的能源资源禀赋特点决定了我国电解铝的生产以燃煤火电为主。数据显示,中国电解铝用电结构中煤电占比约78%,而煤电生产最大的问题就是碳排放量过高,每吨电解铝生产的碳排放超过每吨钢铁的6倍,约为有色金属工业总排放量的3/4,约占全国碳排放总量的3.5%左右。

而从全球电解铝能源结构的加权平均值来看,煤电占60%,水电占24.8%,我国电解铝生产的煤电占比远高于全球平均水平,导致我国电解铝单位排放量高达10.3(t.CO2/t.Al),高于全球平均水平9.5(t.CO2/t.Al),具有更大的减排压力。

相比于火电,清洁能源水电的低碳优势十分显著。据安泰科数据,用火电生产1吨电解铝的碳排放总量约为13吨,其中发电环节碳排放11.2吨,电解环节碳排放1.8吨。作为对比,用水电生产电解铝时,单吨排放量仅为1.8吨,其中发电环节无碳排放,仅有电解环节产生1.8吨的二氧化碳。火电生产吨铝的碳排放量约是水电生产的6倍左右。

或正是出于环保的需要,今年4月欧盟理事会投票通过了碳边境调节机制(CBAM),至此,“碳关税”政策正式通过。据悉,碳关税政策涵盖包括铝在内的六类产品,将于2023-2025年试运行,2026年正式实行。

值得一提的是,中国作为欧盟进口铝的最大来源国,据欧盟统计局数据,2022年欧盟自中国进口“CBAM铝产品”达到了45亿欧元;另据海关总署数据,2022年我国铝及其制品出口至欧盟的比重约占总量的13%。

尽管就现阶段而言,我国碳排放交易市场暂未将铝纳入,但中长期而言欧盟“碳关税”的实施势必会对我国火电铝出口至欧洲产生影响。不过展望后续动向,我国似乎也已有将铝纳入碳排放交易市场的长期规划。譬如,今年3月由中国有色金属工业协会绿色产品评价中心牵头研制的中国有色金属工业协会团体标准T/CNIA0168-2022《绿电铝评价及交易导则》已正式实施。同时,我国绿电铝评价工作也已于今年早些时候启动。

闻弦歌而知雅意,在“碳关税”浪潮渐行渐近的大背景下,国内头部的电解铝企业也开始抢先布局水电铝。以中国宏桥(01378)为例,早在2019年公司就启动了云南绿色铝创新产业园暨200万吨绿色水电铝项目,依托云南丰富水电资源优势发展铝产业。

目前,中国宏桥云南文山电解铝项目一期已经建成投产,设计产能107.40万吨/年;云南文山电解铝项目二期95万吨/年产能已基本建成,若电力供应充足,具备全部投产条件。同时中国宏桥还有在建的云南红河项目,设计产能193万吨。

综合来看,中国宏桥同时布局了水电铝和火电铝,这既可以让其在供电不稳定而导致水电铝减产时能用更为稳定的火电铝来最大程度满足市场供应,又使其能在未来“碳关税”落地后继续留在场上,从而实现可持续的发展。

再来看电解铝的需求端,相比于受到各种约束的供给侧,电解铝需求具备较大弹性。就国内市场而论,目前中国经济驱动力正从房地产产业转向绿色产业和高科技产业,而随着“新经济”的发展,市场对电解铝的需求料将长周期上行。根据大宗商品交易集团托克集团的测算,到2030年,中国每年铝需求将达到5000万吨以上。

展开而言,以建筑地产为主的传统行业的需求已经基本完成筑底,未来相关领域铝的需求预计将维持平稳。同时,汽车轻量化、光伏板块以及特高压建设用铝高速增长,则会显著提振电解铝需求,进而提振电解铝整体的需求。

结合供需两端来看,可预期的是未来伴随新兴需求提升,铝的供需矛盾将再次显性。而这一背景下,类似中国宏桥这样能够兼顾水电铝和火电铝的生产企业有望在行业新一轮周期里获得更大的利润空间和发展机遇。

实际上,眼下中国宏桥或已处于新一轮业绩上升期。根据中国宏桥旗下子公司山东宏桥此前披露的三季报,山东宏桥23Q3的净利润同比劲增226.2%,环比大增167.9%。而山东宏桥作为中国宏桥的核心经营主体,其盈利飙升也意味着中国宏桥的业绩大概率将同向、同趋势变动。

业务层面充满想象力,更难得的是作为成长型周期股的中国宏桥还兼具突出的“红利资产”的属性。12月8日,中国宏桥将发放的中期股息和特别股息分别达到了每股12港仙、22港仙,再考虑到公司一直以来都有派发末期股息的传统,以市价计算,公司全年的股息率有望超过8%。而这一堪与以高股息率闻名的公用事业股媲美的分红力度,更凸显了中国宏桥的稀缺投资价值。

前有业绩端的成长弹性和业务想象空间,后有高股息率作为后盾,不论从何角度看中国宏桥都有潜力成为2024年资本市场上的一颗“明珠”。恰值年关,此时或许也正是聪明的投资者抢先布局的最佳时间窗口。