12月6日,第八届智通财经资本市场年会在深圳召开,汇聚多位投资界意见领袖及经济学家,共议资本市场投资热点话题。兴证国际副行政总裁、兴业证券全球首席策略分析师、经济与金融研究院联席院长张忆东出席并发表题为“全球‘慢速’时代:精选‘卷王’和科创”的演讲。张忆东展望24年认为,高利率压制下,美国经济将减速但仍有较强韧性,上半年美股上市公司盈利仍有望保持强势,美股大盘指数仍有望上涨,呈现震荡小涨的概率较大。国内方面,中国经济将温和修复,名义GDP增速较2023年温和回升,这有助于优秀上市公司盈利弹性的恢复,有利于中国股市信心修复。

主要内容摘要:

海外展望:美国经济将减速,美债利率及美元或将回落

高利率压制下,美国经济将减速但仍有较强韧性。2024年,高利率对美国居民和企业加杠杆的抑制将更加明显;财政刺激对美国经济的提振效果减弱。鉴于美国居民资产负债表健康及科技新浪潮,美国经济2024年大概率是“减速”而不是“失速”;通胀2024年大趋势是回落,经济及金融风险将是美联储的主要考虑因素,政策转松的拐点可能出现在2024年二季度后期到2024年四季度;2024年美债10年期收益率有望呈现震荡下行,美元走势弱于2023年

美股市场展望:平淡中寻找新奇,新奇在于科技2024年上半年美股上市公司盈利仍有望保持强势联储政策从紧至松的转向期,信息技术、金融、公用事业、通讯服务历史上表现相对较好行情展望:美股大盘指数仍有望上涨,呈现震荡小涨的概率较大;行情机会聚焦在基本面改善的领域,信息技术、医药行业有望表现出色

中国资本市场展望:“慢速”时代赢家之道展望2024年中国经济将温和修复 ,名义GDP增速较2023年温和回升,这有助于优秀上市公司盈利弹性的恢复,有利于中国股市信心修复“慢速”时代的高盈利弹性机会:中国优势制造业将涌现出一批走向全球,具有全球竞争力的“卷王”顺应“慢速”时代消费新需求,消费领域兴起满足高性价比消费的“卷王”破局慢速时代,科技成长将是核心抓手,努力实现高水平科技自立自强以下为本次分享的全部内容:感谢智通财经的邀请。

我们一直在努力开拓海外市场,从国际化的眼光来帮中国的企业、中国的财富做最好的海外配置。作为开场白,特别感谢智通财经提供这样的机会。今天跟大家汇报的主题,是“全球‘慢速’时代:精选‘卷王’和科创”。我主要讲外部环境,从美国经济和美国资本市场跟大家做一个汇报。首先我们来讲讲美国经济。我们认为美国经济2024年会面临减速,但并不是失速。在这个状态下,美债长端利率将会回落,也就是说美债将有望迎来一段的小牛市。而美股我们认为也是有机会的,并不太差。美元,至少在2024年的上半年有希望震荡温和回落。下面具体分享一下。

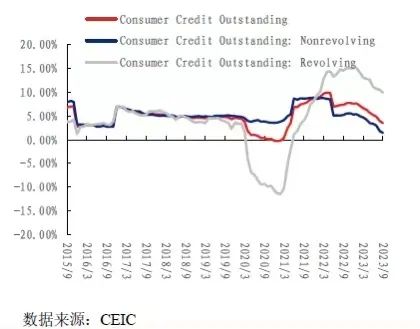

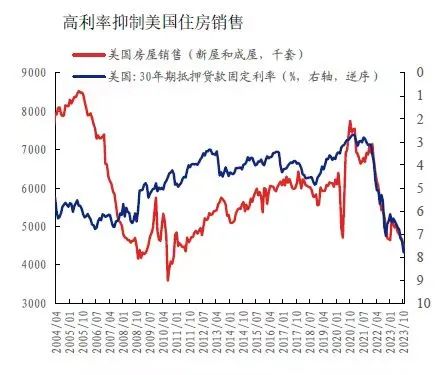

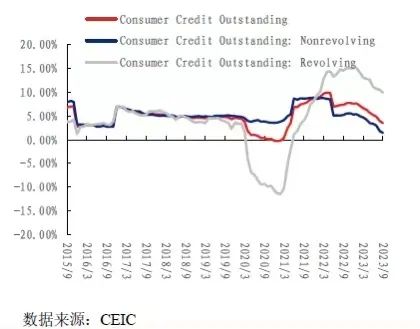

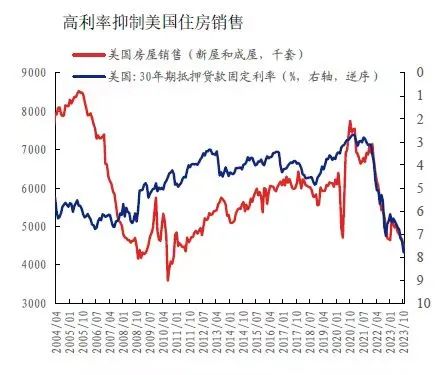

在高利率的压制下,美国的消费动能将面临着一些麻烦。反映消费信贷的这张图表,整个居民消费信贷的增速在23年二季度之后不断的下移,也就是说居民加杠杆的动能在减弱,包括高利率已经压制了美国房屋的新屋销售。

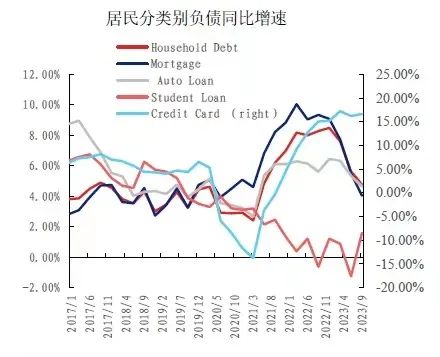

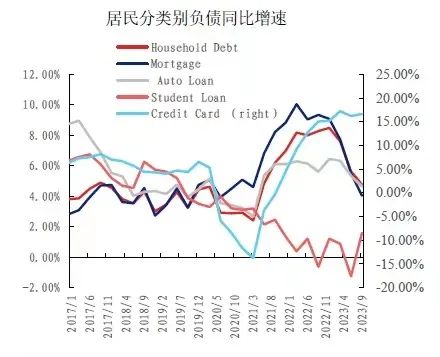

数据来源:兴业证券经济与金融研究院还有居民分类别负债同比增速图,可以看到像汽车贷款、抵押贷款的增速都在快速的回落,被较高的利率压制住了。

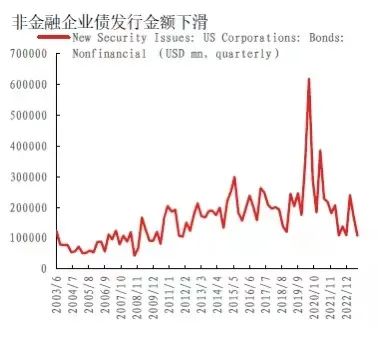

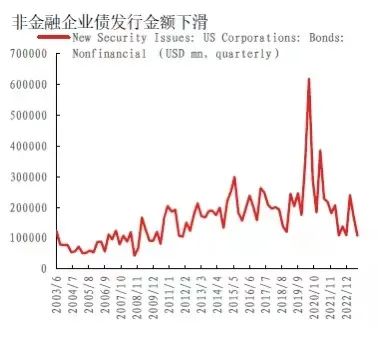

数据来源:兴业证券经济与金融研究院从企业的资本开支来看,2023年企业债的发行金额也在快速的下降,所以从周期性的角度来说,美国明年面临着比较正常的一个短周期回落。

除了居民消费和企业部门的资本开支,我们来看政府的力量。在2023年全年,特别是今年三季度,美国实际GDP的增速超预期,其中有几个贡献度比较大。一个是消费,刚才讲到可能今年四季度开始到明年,消费动能将会回落。从政府财政支出的支持角度来看,明年的力度也会减弱。

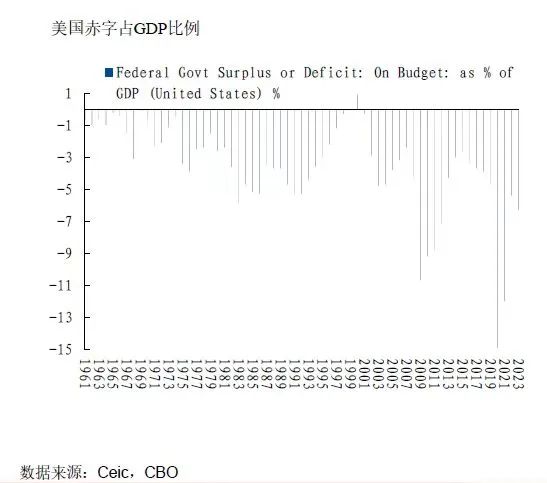

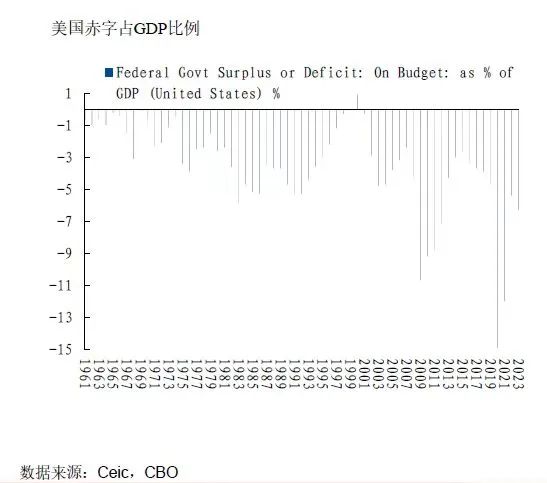

但是仔细研究美国赤字占GDP比例这张图,师夷长技以制夷,对我们也是一个重新思考的角度。中国赤字率较长时间有一个3%的紧箍咒,基本上不会轻易地、有效地突破3%。所以最近大家开始担心,如果明年(赤字率)还是3%,会不会对经济的增长有压制?我们来看看美国。美国的赤字率在2021年的时候差不多15%左右,2022年稍稍的回缩一点,到了2023年赤字率又高达6.3%。我国就算是今年四季度新增了1万亿的国债,赤字率也只在3.8%左右。根据CBO测算,明年美国的赤字率会下降到5.5%左右,跟今年的6.3%相比,对于美国经济的支撑作用也会减弱。所以美国明年降速是很正常的,但是“降速”并不是“失速”,在战术上我们还是要重视竞争对手。2024年美国经济只是降速,但并不是失速,更不要特别悲观的觉得会是硬着陆。为什么?一方面,2020年-2021年美国“超级放水”所带来的余威还在,也就是超额储蓄可能要到明年上半年才能基本上花完。

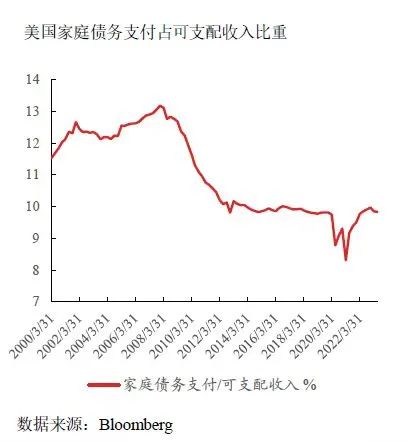

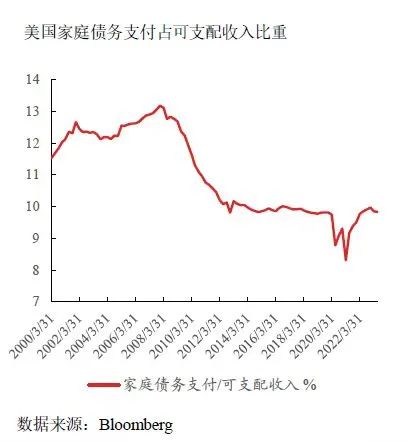

从居民杠杆率的角度看,基本上这几年一直在回落,现在的水平和2000年时差不多,杠杆率还是比较健康的。

美国家庭债务支出占可支配收入的比例也一直在低位。所以美国经济的韧性是非常强的,居民资产外表比较健康,有利于美国经济软着陆,甚至只是减速,不一定是着陆,乐观一点可能是不着陆,只是增速比今年回落一些。再从中长期的角度看,由于新的法案——《通常削减方案》等,很多积极政策、优惠政策吸引新型制造业回流到美国,特别是AI科技浪潮,很有可能驱动美国乃至全球出现一轮朱格拉周期。现在只是猜想,并不确定一定会出现朱格拉周期。

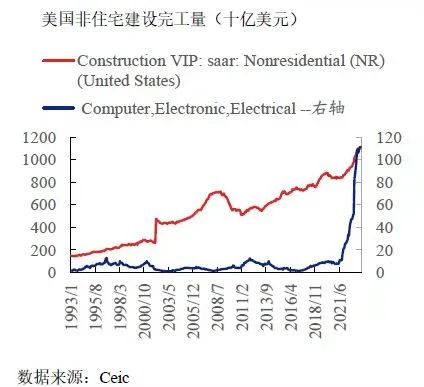

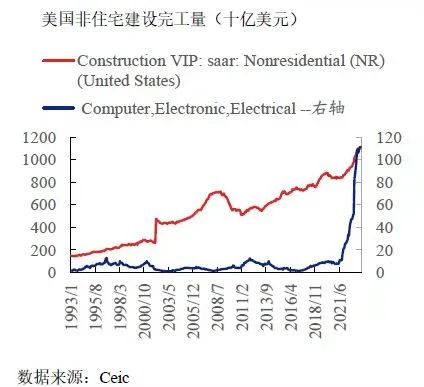

这张图反映美国除了住宅之外的建设完工量,主要是绿地投资,项目投资也很明显,蓝色的是计算机、电子电力设备。这种厂房建设、绿地投资从2021年开始,增速非常快。

我们看右边这张图,设备更新投资还在低位。通常来说,一轮投资周期,先是做厂房,然后做设备更新投资,最终形成知识产权。所以,如果到了明年下半年,随着美国进入降息周期,蓝色的那条线就是设备投资增速如果开始见底回升了,那么,跟历史上90年代美国那一轮信息高速公路浪潮就比较像了。所以从中期的维度来说,可能全球的新科技浪潮才刚刚开始,方兴未艾。总结美国经济的增速,短期我们认为是回落,不宜对美国过度的乐观,但是中期不要对美国悲观,因为科技浪潮才是我们要关注的点。再聊一下通胀。对通胀而言,我们认为短期回落的趋势是确定的,甚至可能明年前面三个季度都是在回落的趋势下。从长期的维度来说,如果美国真的进入到新的设备更新周期,朱格拉周期,美国的长期的通胀降不下来的,不可能回到过去20年的那种低通胀,美债长端利率有可能也比过去20年要上个台阶。回到短期,从短期的角度来说,虽然通胀(回落)的趋势是确定的,但是我们要注意什么?美联储不会在上半年过快的放松,过快的放松可能会引发超级核心服务通胀的反弹。总体来说,美国明年上半年的经济没有那么强,但还是有一定的韧性,只是正常的降速,再加上超级核心的粘性,至少在一季度我们认为美国可能还是会保持偏紧的货币金融条件。

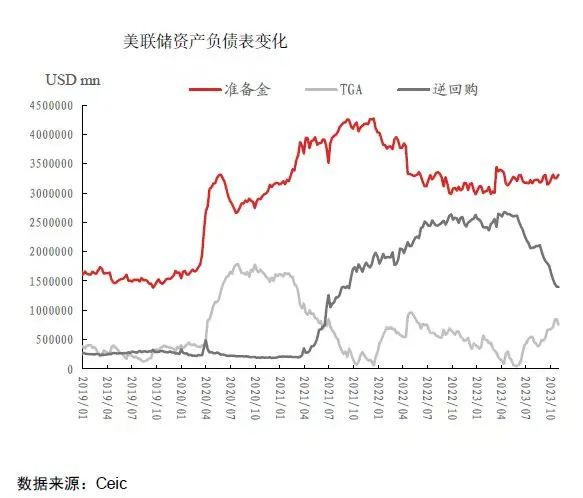

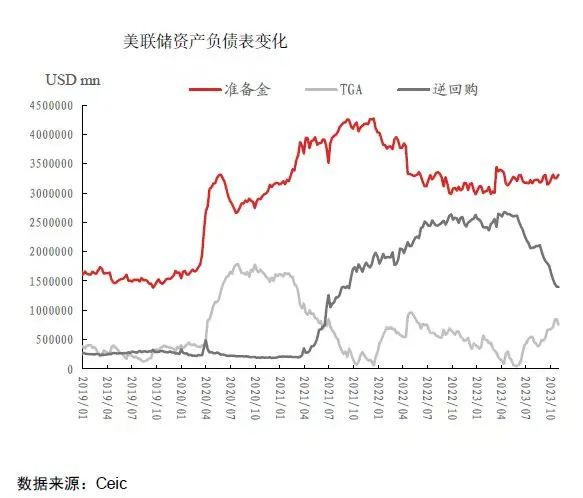

到了上半年,比如说二季度开始,当通胀确认回落之后,美联储核心考虑的变量就从通胀转向了经济动能以及金融风险。要考虑的几个变化因素,一个是REPO逆回购市场。疫情大放水带来逆回购的蓄水池作用,今年大量的承接了联储缩表效应。最快明年二季度后期,慢了下半年开始,随着逆回购的蓄水池开始降到疫情前的正常化水平,美联储的缩表对于流动性的影响,甚至对于美国银行的存款储备金的消耗,会形成显著的冲击。那个时候,我们认为会是美联储转向宽松(货币政策)的一个契机。另外一个契机,明年上半年潜在的美国商业地产爆雷,可能也会导致一些中小银行出现风险。结合这两个契机,我们认为美联储政策的放松应该是在二季度后期开始。在这个情况下,怎么看美债以及美元。我们看到一个很有意思的现象,在美联储暂停加息到第一次降息之间,其实美债是抢跑的,美债收益率会在第一次降息之前就会快速回落。反而到第一次降息之后,如果美国经济是软着陆,美债收益率就不会再进一步的向下走了;如果是硬着陆的话,美债的涨幅更大,收益率会进一步的下行。因为我们偏向于认为明年的美国经济没有那么差,会是软着陆,这种情况下美债收益率的下行,从节奏的角度来说,更快的应该是在明年上半年。我们认为,一季度美债十年期收益率可能会向4%左右冲击作为下限。而到了二季度后期,美债十年期会向3.5%左右回归。这种情况对于明年上半年中美的息差与人民币汇率,都是正面的。这种情况下,我们认为美元明年上半年可能相对的震荡偏弱,下半年不一定很弱。美元的情况,从短期的维度来说,比起2023年前10个月可能会要走弱一点。但是如果按照刚才讲的,从中期的角度来说,美国如果真的进入到新的一轮朱格拉周期,参考90年代,美元将是强美元。不要轻易认为美元真的见顶了、一路向下走了,强美元的概率不能完全规避。从把握性比较强的角度,只敢说明年上半年可能美元会震荡走弱,甚至美元指数会回到100以内,回到98左右。但是从长期的维度来说,有可能美元在98以上还是常态。对于美股市场的看法,在平淡中寻找新奇。所谓的平淡就是宏观经济比起今年相对平淡,开始降速。但新奇在哪儿?新奇在于科创,在于科技浪潮。要注意的几个因素。刚才讲,无风险收益率会比今年正面。从盈利的角度来说,我们做了一个仔细的测算,发现跟大家预期不一样。市场普遍认为美国经济明年会走弱,那么美国上市公司盈利是不是就不行了?但是我们实际的测算后,发现不是的。我们的看法是,由于今年上半年美国上市公司盈利基数比较低,再加上明年上半年美国经济还是有一定的韧性,不是失速,是温和降速,在这种情况下,明年上半年美国上市公司的盈利反而会保持强势。

数据来源:兴业证券经济与金融研究院按照标普500的盈利预测,今年四季度是3.02%,明年一季度反而上升到6.14%,二季度进一步上升到了10.79%。所以明年美国的一些优秀公司的盈利是走强的。

历史上来看,美国大型的科技股为什么能够一直走强,本质上还是盈利的能力非常强大。我们根据盈利预测来判断,明年美国的医药股、生物技术股,盈利预测增速回升幅度比较大,是增速排名靠前的行业。所以明年依然要关注美国的软硬件,特别是AI驱动,这种科技的软件、硬件的增长需求,包括AI应用、先进封装、算力芯片还有半导体等等,AI生态所带来的新的应用场景可能更加广阔。另外美国高端制造业回流可能还会向更全面的方向进行扩散,像设备制造和软件投资,特别是明年二季度开始会更加明显。再回溯一下历史。美联储最后一次加息到第一次降息之间,政策从紧转松的过渡期,历史上有哪些行业有超额收益?我们分析了从80年代至今,6次类似的阶段,得到的结论是,基本上像信息技术、金融、公共事业、通讯服务表现是相对较好的,可选消费表现相对较差。特别是信息技术,又和我们刚才盈利预测的分析有所叠加。但明年有可能会出现一个黑马,就是金融。如果有黑天鹅事件,比如商业地产的冲击,可能明年上半年金融还有不确定性。但是如果黑天鹅被压住了,明年美国的商业地产没有出大事,明年美股的金融股有可能是黑马,是超预期的东西。总结美股,我们认为明年震荡小涨的概率还是比较大的,趋势性不如美债那么清晰,美债很清晰的就是一个小牛,而美股行情的机会就聚焦在基本面改善的领域,特别是科技和医药这些东西。最后聊聊中国,只从宏观,自上而下的角度来跟大家分享。一方面我们认为明年中国名义GDP增速比今年好,实际GDP的增速不一定有今年好,但是名义GDP跟企业盈利,跟上市公司的毛利率,以及盈利增长的动能更相关一些。所以随着名义GDP的温和回升,整个企业盈利的弹性,特别是优秀的公司有可能会恢复,从而对中国股市的信心也会有所恢复。如果能够恢复,我们应该找哪些领域?我认为要淡化宏观,甚至淡化行业,来找“卷王”,来找阿尔法,来找那些某些领域里边,从中国卷到全世界的(优秀企业)。今年拼多多是一种现象,瑞幸咖啡是一种现象,举他们的例子不是推荐这两个股票,只是说在这个现象背后,其实本质上是中国一批最优秀的公司,开始从内卷走向外卷,凭借更强的竞争力走向全球,去攻城略地。在这个情况下,我们认为一方面制造业里边找“卷王”,找中国的优势制造业里面能够开拓第二市场的企业。另外一个在内需方面,消费领域,要追逐高性价比的消费,能够满足大家的情绪价值,满足大家对于高性价比的新需求的所谓的“卷王”。卷王不是贬义词,是大家不甘心平庸,不甘心躺平,而在不断的奋斗的一种精神。最后我们还是觉得除了“卷王”以外,中国的机会还是在于科创,科创能够破局。刚才讲的“卷王”只是顺应全球的慢速时代,破局这种时代还是需要全要素劳动生产率的提升。可以看到美国的破局点也是以科创、AI所引领的科技浪潮。对中国而言何尝不是呢?对中国而言,一方面要紧跟住潮流,另外一方面要打破现在这种卡脖子领域。就明年而言,全球领先的趋势潮流还是AI应用,还是数字经济的新的表现,是AI应用生态逐步在中国的体现。对于卡脖子领域而言,就是半导体以及一些新材料,包括华为在一些领域的突破带动了相关产业链效率的提升。总结下来,第一要做好在平淡中寻找新奇,明年宏观经济不会是一蹴而就,很快变得非常好,全球可能都是这个样子,这种时候我们需要做好熬,做好持久战的准备。而在这个准备里面,我们要去拥抱或者去鼓励不甘平庸的“卷王”,鼓励能够在科创领域为我们实现突破的,无论是美国的科学家、企业家还是中国的科学家、企业家,我们都应该给予他们掌声。感谢大家。