在2023年的尾声,市场上弥漫着一种乐观的氛围,这可能并不是美联储所预想的情形。

今年12月,股市再次敲响了创纪录水平的大门,这主要是由于对通胀放缓和明年美联储可能降息的乐观情绪所驱动。

然而,尽管今年股市可能出现两位数的增长,为投资者在艰难的2022年后带来了一丝喘息的机会,但最近的股市反弹也表明金融环境变得更加宽松。但宽松的金融环境所带来的风险是,它们可能适得其反,特别是如果这与美联储保持信贷紧缩直到通胀被彻底遏制的目标相冲突的话。

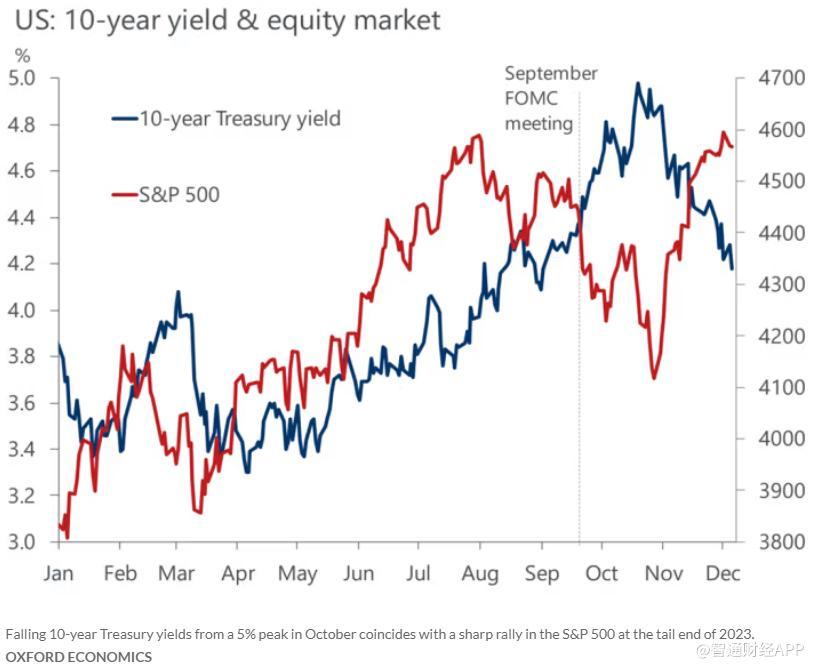

标普500指数在11月份的反弹可以追溯到10年期美债收益率在周四从10月份的16年峰值5%降至4.1%。

美联储只能直接控制短期利率,但10年期和30年期美债收益率非常重要 ,因为它们是汽车贷款、公司债务和抵押贷款定价的基准。

这使得长期利率对股票、债券和其他资产的投资者非常重要,因为较高的利率会导致违约率上升,同时也会抑制企业盈利、经济增长和美国经济。

牛津经济研究院的首席美国经济学家Michael

Pearce认为,11月的股市反弹可能会让美联储官员在下周12月12日至13日的联邦公开市场委员会会议(2023年的第八次也是最后一次政策会议)之前处于困境。

Pearce在周四的一份客户报告中指出:“收益率的下降和股价的飙升完全抵消了自9月FOMC会议以来看到的紧缩条件。”

预计美联储下周不会加息,而是选择将基准利率稳定在22年来最高的5.25%至5.5%区间,这一区间是7月份设定的。美联储希望较高的利率能使通胀率继续降至央行2%的年度目标。

在美联储7月会议之前,股市正将春季的反弹延续到夏天,主要是由六家大型科技公司的股份和对人工智能的乐观情绪所驱动。

该行在9月份维持利率不变,但官员们也在这次会议上发出了“更长时间内维持较高利率”的信息,他们预计在2024年只会降息两次,而不是之前的四次。这令市场感到恐慌,并引发了股市的连月下跌。

Pearce表示,他预计美联储下周将“反对降息可能很快上日程的想法”。他指出,这可能意味着首次降息将在9月份,晚于CME美联储观察工具周四反映的市场预期,即首次降息在3月份的可能性为52.8%。