华尔街大行摩根大通(JPMorgan)预计,受相对较低的基准利率预期以及相对温和的违约率推动之下,明年美国企业债券的整体回报率将达到相对较高的个位数,其中垃圾债表现可能最为亮眼。摩根大通全球信贷研究主管史蒂夫•杜莱克(Steve

Dulake)周四接受采访时表示,在美国经济实现“软着陆”的情况之下,摩根大通的分析师们预计明年美国投资级债券的回报率约为8%,高收益债券——又被称为投机级债券或者垃圾债券,回报率则有望达到9%。

“真正推动回报的将是较低的基准利率预期,而非利差水平,”杜莱克在纽约进行的一次主题演讲中表示。“企业在利用资本市场顺风局势方面做得很好,尤其是自美国劳动节长周末假期以来。”

根据彭博指数数据,衡量美国高评级债券表现的基准指数在11月份上涨了6%,这是自2008年以来该类型债券总回报率的最大涨幅。美国垃圾级债券回报率在11月的表现与高评级债券罕见相差无几,衡量该类型债券的回报率达到4.5%。

摩根大通预测,明年美国经济增长速度将放缓,但仍将避免经济衰退,并且预计通胀年底将回落至美联储2%的目标。在大约六周前,摩根大通的分析师们预计美联储政策利率将从明年下半年开始每季度下调约25个基点。然而,摩根大通的分析师们现在预计,美联储在调整利率方面将会更为积极和频繁,杜莱克谈到降息预期时表示。

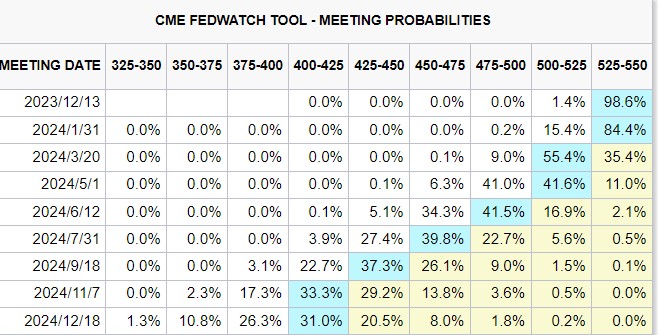

然而,目前市场预期美联储明年将至少降息高达1.25个百分点,这一趋势似乎为美债收益率下降和股票等风险资产持续上涨扫清了障碍。CME“美联储观察工具”显示,利率期货交易员们对于美联储明年降息的预期迅速升温。概率数据显示美联储明年3月份下调基准利率的可能性超过50%,并预计到2024年底,基准利率将降低至4%左右,该基准目前在5.25%至5.5%之间,这意味着市场预期明年降息幅度至少高达125个基点。

“我们已经看到明年企业债券回报潜力的大幅下降趋势。”杜莱克表示。“但我们仍然认为,实际上明年债券投资者仍然可以在美国高等级和高收益债券中获得高个位数级别的回报比率。”

摩根大通预计,明年美国高评级企业债券净发行量将不会低于今年,最差的情况下预计也将与今年大致持平。他表示,对资产负债表弹性和再融资风险的担忧情绪已经大幅度缓解,因为多数美国企业在将明年和2025年的到期债券时间推迟到2028年至2030年之间的某个时间方面做得很好。

杜莱克等摩根大通分析师预计明年美国垃圾债券发行主体的违约率将低于3%,贷款违约率将低于3.25%。

“在私人信贷投资领域,几乎每天都存在大量的噪音,”杜莱克在接受采访时表示。“我们认为,至少从摩根大通分析师们的角度来看,私人资本在延长当前信贷周期方面做了很多工作。”

考虑到美国财政部正在向市场出售大量证券,杜莱克表示,明年最大的市场担忧可能是美国国债市场可能出现的潜在剧烈波动。在今年10月,有着“全球资产定价之锚”称号的10年期美国国债收益率一度突破5%,此后大幅下降,使得美国国债市场的波动率水平在此期间甚至一度超过美股市场。

“就真正撼动经济的因素而言,我认为可能是美国国债市场的收益率波动因素,特别是在明年进入新的美债供应期和美债标售期之际。”杜莱克补充道。

市场风险偏好回暖,垃圾债ETF疯狂吸金!

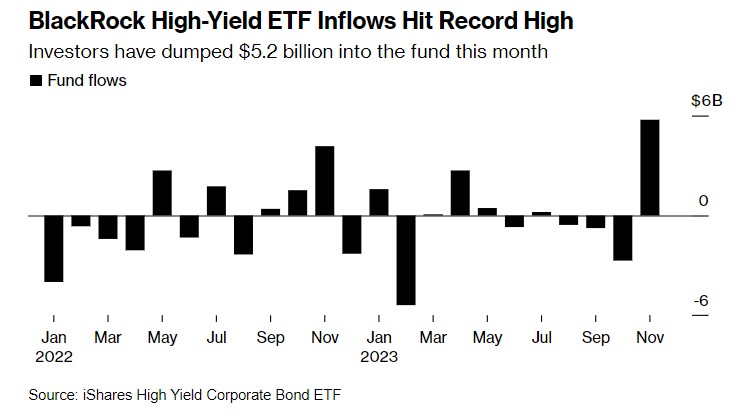

在对全球央行加息周期完结以及美联储明年上半年开启降息周期的乐观情绪高涨之际,全球投资者风险偏好迅速回暖,尤其对那些评级为“垃圾级”的高收益债券相关联的ETF投资热情空前高涨,扩大了他们在全球各个债券市场的乐观投资情绪。来自Bloomberg

Intelligence的策略师James Seyffart汇编的最新数据显示,在11月,投资者们向追踪垃圾级高收益率债券的交易所交易基金(Junk-Bond

ETF)投入大约119亿美元,这是该类别ETF有数据统计以来的最大规模月度资金流入。

统计数据显示,大部分青睐垃圾级评级债券的资金流入了贝莱德旗下的iShares

iBoxx高收益公司债券ETF,该ETF在整个11月的资金流入规模达到创纪录的52亿美元。

数据显示,这些投机级垃圾债券的收益率已跌至逾10周来的最低点,意味着收益率降低的同时价格升高,因此也使11月迄今这些垃圾债的回报率处于2022年7月以来的最高水平。在期权调整的基础上,投资者持有垃圾债券所要求的额外收益率11月已经下滑了12%。

投资者需求激增的同时也促成了一系列垃圾级债券成功发行。自11月初以来,评级为“垃圾级”的借款人已经发行了超过165亿美元的垃圾级债券。尽管感恩节前的发行规模放缓,但这一数字超过了今年除较低迷的四个月外的所有月份。

来自Loop Capital Asset Management董事总经理Scott

Kimball表示:“如果你从整体收益率的角度来看高收益债券的交易情况,它所具备的投资吸引力可能是十多年来的最高水平。