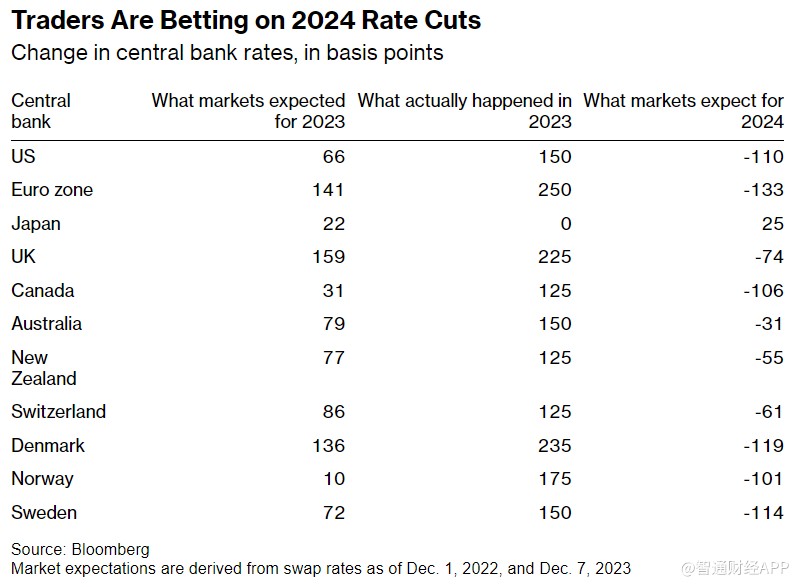

2024年将是“转折之年”。在经历了40年来最激进的加息周期后,2024年主要央行将转向降息。

关键问题在于,未来几个月的通胀数据是否能让政策制定者足够迅速地调整政策方向,以减弱过去紧缩政策的影响,并防止经济硬着陆。

令人鼓舞的消费者价格指数(CPI)支持了投资者对新一年政策将转向的押注。发达经济体10月份CPI录得两年来最弱涨幅。欧洲央行执行委员会成员Isabel Schnabel和美联储理事Christopher Waller等鹰派官员近期的言论也暗示将逐渐放弃紧缩政策。

企业期盼降息“及时雨”

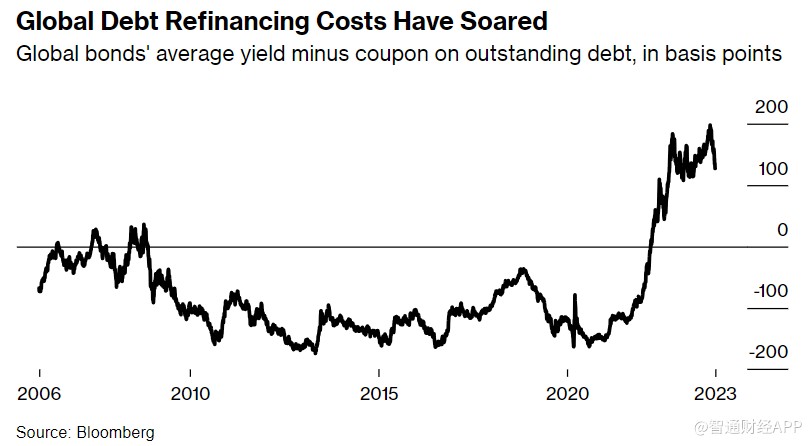

不过,政策转向越晚,企业和家庭受到债务全面重新定价的打击就越大,因为超低利率的贷款和债券到期,而新贷款的成本要高得多。对于那些已经感受到影响的人来说,这种转向来得不够快——在利率成本上升的情况下,美国小企业的情绪仍然低迷,多个欧元区经济体正在萎缩,加拿大等以浮动利率抵押贷款为主的国家的房主正在削减支出。

全球债务再融资成本飙升

摩根士丹利首席美国经济学家Ellen

Zentner表示:“2024年是一个过渡期——这是经济的一个转折点,也是货币政策的一个转折点。”“那意味着什么?这是一个从经济增长到衰退的转折点吗?还是一个从经济强劲增长到增长放缓的转折点?”

交易员押注主要央行2024年将降息

Zentner及其团队押注美国经济将是后一种情况,部分原因是家庭资产负债表仍然“受到极大保护”,未偿还抵押贷款的平均利率低于4%。如果美联储像摩根士丹利预计的那样,在明年6月前开始降息,这应该有助于限制硬着陆的风险。

借贷成本维持在当前水平的时间越长,这些危险就会越大。牛津经济研究院编制的数据显示,未来两年,美国到期企业债务规模将翻一番,到2025年将达到约1万亿美元,而欧元区到期企业债务规模将增加两倍,达到4000亿美元以上。

美国商会首席经济学家Curtis

Dubay表示:“任何在2022年之前获得贷款的企业,现在都将面临更高的再融资利率。”他表示,由于美联储过去的行动,“大量金融紧缩正在发生”,这也是他认为经济在2024年放缓的一个原因。

评级低于投资级的公司尤其容易受到冲击,它们的债务期限在加息周期中大幅缩短——在美国不到5年,在欧元区不到4年。

德意志银行全球经济和主题研究主管Jim Reid表示:“高收益债券市场的期限是我职业生涯中所见过最短的。”

将于2025年第二季度到期的债券数量将开始增加,但企业可能面临压力,因为它们需要提前一年开始加大发行力度,以锁定资金并降低信用评级被下调的风险。

Reid表示,如果央行即将降息,并且到明年第二季度“融资条件大大改善”,那么“市场可能会欢迎”新债务的“供应”。

本周,包括美联储、欧洲央行和英国央行在内的各大央行将举行今年最后一次政策会议。一些高级官员警告称现在考虑降息还为时过早,而日本央行在自2016年以来将基准利率维持在负值后,现在正在考虑提高借贷成本的可能性。

降息门槛或很高

进入2024年,交易员可能会认为基本面更有利于他们,因为他们押注政策制定者将很快采取更温和的立场。通胀率低于一年前,而央行的政策利率要高得多,这使得明年下调基准利率的理由更加充分。

全球央行政策转向的另一个迹象是,一些在2021年全球通胀加速时率先加息的新兴市场已经开始降息,其中包括智利和巴西。

从美国到欧洲的发达经济体也越来越多地显示出加息的影响。最近几周,美国消费者支出和通胀数据有所降温。法国和加拿大的经济在第三季度意外收缩。瑞典已陷入衰退。

穆迪分析的首席经济学家Mark Zandi表示:“鉴于人们对通胀将变得根深蒂固的担忧,降息的门槛很高。”“我预计这要到明年下半年才能实现。”

与此同时,过去加息的代价将会上升。银行一直在收紧贷款标准,利率上升也侵蚀了信贷需求。牛津经济研究院的Adam

Slater估计,在发达经济体中,英国、意大利和德国的货币紧缩最为严重,“美国紧随其后”。

德意志银行的Reid表示,尽管教科书警告称货币政策的作用存在“长期且可变的滞后性”,但经济学家们往往集体忘记了这一概念。他的2024年展望题为《与时间赛跑》,反映了迅速降低借贷成本以限制金融和经济成本的必要性。

Reid表示,最终,“这种滞后效应基本上会发挥作用。”