美国抵押贷款利率连续四周呈现下降趋势,刺激了购房和再融资申请数量增长。美国抵押贷款银行家协会的数据显示,截至12月8日当周,美国30年期固定抵押贷款合约利率下降10个基点,至7.07%,创下7月以来的最低水平。这使得该协会公布的再融资指数较前一周上升了19.4%,创下今年年初以来的最大升幅,与此同时新房购买申请数量则反弹3.5%。

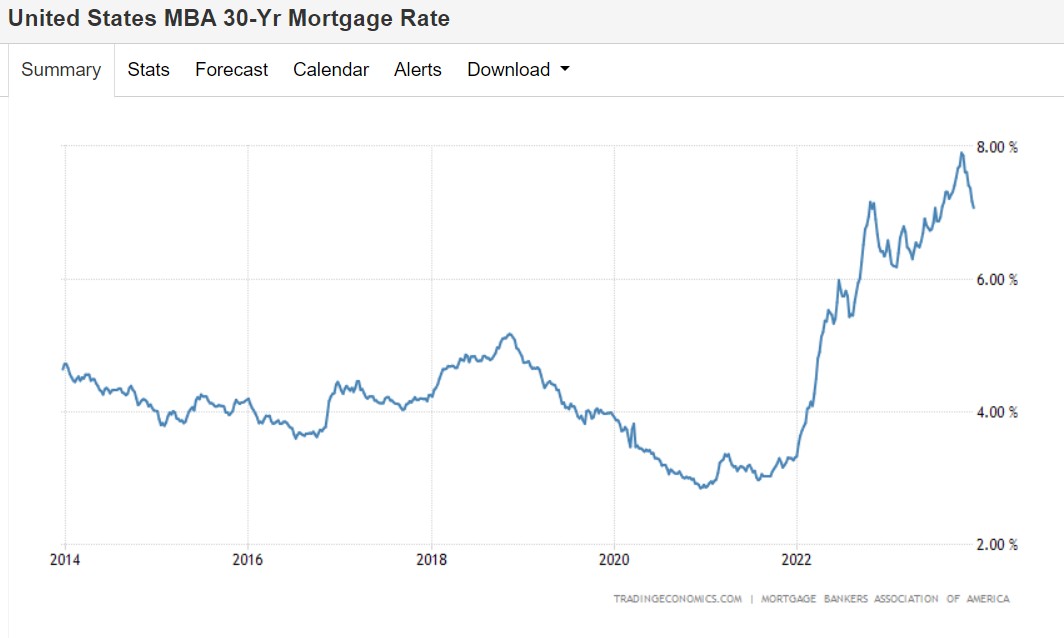

长期的抵押贷款利率往往会跟随无风险收益率基准——10年期美国国债收益率,因此当个人或机构投资者看到或预期基准利率上升时,以及预期利率将长时间维持在历史高位时,他们采取的行动往往会推高基准收益率,进而抵押贷款利率随之升温,反之亦是如此。当前10年期美国国债收益率较10月一度超过5%的2007年以来最高数值已经大幅降温,当前徘徊在4.20%附近。

较低的融资成本将在一定程度上缓解因美联储自去年以来一系列大规模加息而遭受沉重打击的潜在购房者和卖家面临的需求萎靡趋势。尽管美联储预计将在当地时间周三晚些时候维持基准利率不变,但由于周二公布的CPI数据显示通货膨胀率依然顽固,美联储主席鲍威尔(Jerome

Powell)可能会打消市场对降息的乐观预期。

尽管市场普遍预期美联储将维持利率不变,但投资者仍渴望获得决策者是否将更早开启降息周期的暗示措辞,这一预期可谓大幅推动本季度美股大反弹。利率期货交易员们押注美联储将在2024年将基准利率下调逾一个百分点,并且市场押注第一次降息将从明年3月开始,但在高盛等华尔街大行看来这一预期过于激进。

高盛的经济学家们预计,美联储明年将从第三季度开始降息50个基点。这大约是利率期货市场所预期的125个基点降息幅度的不到一半。

购房申请数量也随着抵押贷款利率下行而呈现复苏趋势,MBA的统计数据显示,房屋再融资申请数量较前一周大幅上升19.4%,新房的购房活动数量增长3.5%,达到今年8月初以来的最高水平。这帮助抵押贷款申请数量的整体指数达到今年3月份以来的最高水平。

这项MBA调查自1990年以来每周进行一次,调查采用了抵押贷款银行家、各大商业银行和储蓄机构的全方位回答。这些数据涵盖了美国75%以上的零售住宅抵押贷款申请。