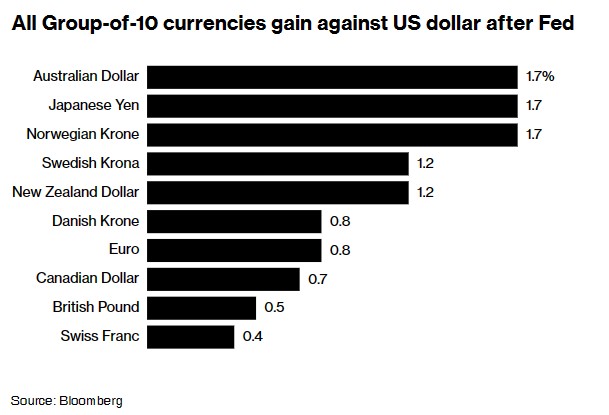

在美联储意外放鸽之后,美元经历了一个月来表现最糟糕的一天。Bloomberg美元基准指数下跌0.8%,创下11月以来的最大单日跌幅。所有十国集团(G10)货币兑美元均走强,其中,挪威克朗、日元、瑞典克朗、澳元和新西兰元兑美元汇率的涨幅均超过1%。

美联储在周三的政策会议上连续第三次决定维持关键利率不变。除了决定维持利率不变外,最新公布的点阵图显示,美联储将明年的降息幅度上调了50基点——对2024年年末的利率预期从5.125%调整至4.625%,这意味着美联储认为明年将有三次25基点的降息(即全年降息75基点)。这一调整幅度比华尔街预期的要更为鸽派,华尔街普遍预期点阵图会暗示明年有50基点的降息。与此同时,美联储下调了对2023年年末的利率预期,至与当前利率一致的水平——这是暗示加息周期结束最强烈的信号。

与此同时,美联储对经济的预测描绘出了一副“软着陆”场景。一方面,美联储将2024年的PCE通胀率及核心PCE通胀率预期均下调至2.4%,2025年PCE通胀率预期从2.2%降为2.1%、核心PCE通胀率预期从2.3%调高到2.2%;2026年两项预估值皆维持2.0%。另一方面,美联储对明年的经济增速进行了小幅下调,同时保持了对接下来三年失业率的预期不变。

市场进一步扩大了对美联储降息幅度的预期,预计明年将降息125个基点。此外,交易员目前认为美联储在明年3月首次降息的可能性为72%,高于周三早些时候的49%,预计明年5月降息的可能性为94%。

法国农业信贷银行(Credit Agricole CIB)G10外汇策略主管Valentin

Marinov表示:“投资者再次完全接受‘软着陆’的说法,似乎愿意尝试美元融资的套利交易。目前看来,这一切可能都很棒,但鉴于美元近期走弱,而公布的美国经济数据的质量仍优于欧洲和亚洲部分地区的数据,投资者不确定美元的弱势能否持续下去。”

加拿大帝国商业银行(CIBC)全球外汇策略主管Bipan

Rai表示:“市场已经默认美联储的紧缩行动已经结束,这足以引发当前头寸的紧缩。最大的空头头寸是日元,它正在引领这一走势。”数据显示,日元兑美元汇率升至1美元兑142.65日元,创8月初以来最高水平;欧元兑美元汇率上涨逾0.8%,至1.088;在美联储公布利率决议后,英镑扭转了早些时候0.5%的跌幅。

欧洲央行、英国央行将于北京时间周四晚公布利率决议,日本央行将于12月19日公布利率决议。杰富瑞外汇策略师Brad

Bechtel表示:“我们需要看看欧洲央行的反应会有多大变化。如果欧洲央行和英国央行跟随美联储的鸽派转变,美元可能不会有太大变动。”