统计数据显示,越来越多的公司正在利用基于区块链的私人信贷,在利率上升的世界中寻求融资,这引发了去年加密货币危机中暴跌的行业的部分复苏。

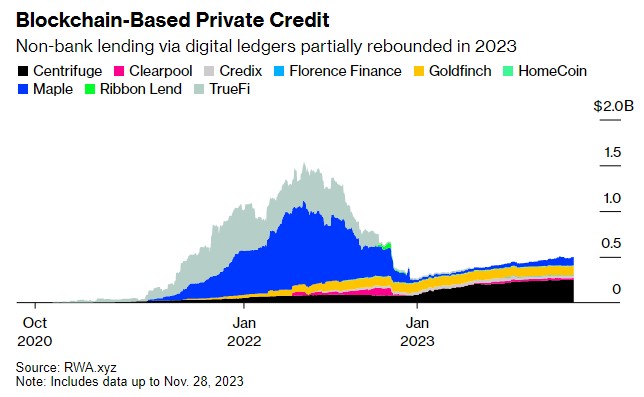

根据追踪债务的平台RWA.xyz的数据,自2023年初以来,通过数字账本的活跃私人贷款增长了55%,截至11月28日达到约4.08亿美元。不过,这仍然低于去年6月接近15亿美元的峰值,也只是蓬勃发展的1.6万亿美元传统私人信贷市场的一小部分。

虽然借贷成本因交易而异,但根据RWA.xyz和私人信贷机构的数据,一些区块链协议的收费不到10%,相比之下,传统信贷提供商在当前环境下寻求两位数的费率。

数字账本的拥护者表示,它们使交易和偿还变得透明,因为区块链对公众开放审查,而且被称为智能合约的软件可以监控压力,并自动收回贷款或抵押品。

另类投资管理集团Lendary (Asia)

Capital联合创始人Agost-Makszin表示:“区块链上透明度的提高和清算机制降低了贷款风险。这可能导致借贷利率低于传统私人信贷,后者通常借出速度较慢,清算过程较长。”

长期以来,债券巨头太平洋投资管理公司(PIMCO)和欧洲央行等机构一直都认为传统的私人信贷过于不透明。自2015年以来,该行业的规模增加了两倍,为小型企业提供贷款、收购融资、房地产和基础设施。

相比之下,在区块链私人信贷领域,去中心化的开源金融平台Centrifuge、Maple

Finance和Goldfinch等协议可以汇集或提供对投资者资金的访问,通常使用以太坊区块链和与美元挂钩的USDC等稳定币。借款人可以根据智能合约中的条款使用这些资金。

协议还可以采取一些措施,比如构建贷款结构或使用现实世界的资产担保贷款,以增强投资者的信心。RWA.xyz数据显示,按价值计算,消费者、汽车和金融科技行业占活跃贷款的大部分,其次是房地产、碳项目和加密货币交易。

Maple Finance的联合创始人Sidney

Powell表示:“我们将尝试利用区块链和智能合约来管理贷款,更快地降低成本并为贷款提供资金,以获得竞争优势。”

坎坷历史

Maple Finance是去年受到1.5万亿美元加密货币暴跌冲击的数字资产机构之一。这场崩盘导致包括Sam Bankman

Fried的FTX帝国在内的一系列企业破产,并摧毁了加密货币生态系统中的杠杆头寸。

这场崩盘冲击了加密货币贷款的理念,令数字资产项目中所谓的去中心化贷款遭受损失。DefiLlama的数据显示,今年迄今为止,去中心化贷款的总价值虽然已攀升120%,达到约220亿美元,但仍远低于2022年4月创下的540亿美元的历史新高。

数字资产行业正在从去年的动荡中复苏,但也存在其他问题,例如银行的准入不均衡,这些银行对加密货币在非法活动中的作用持谨慎态度。这种怀疑使数字代币和法定货币之间的转换任务变得复杂。由于区块链相对较新且复杂,传统金融对数字账本和潜在的安全风险也不确定。

数字资产基金提供商21.co的研究员Tom Wan表示,另一个障碍是,与传统金融不同,加密贷款市场缺乏信用评级体系,这阻碍了对风险的充分了解。

应收账款融资

不过,交易活动仍在回升。2023年初,Maple Finance和AQRU使Intero Capital Solutions

LLC最初能够从基于区块链的信用池中获得300万美元的稳定币。今年晚些时候,Goldfinch向新加坡的金融科技公司Fazz提供了135万美元的稳定币,这是其第一笔可赎回贷款(允许贷款人定期要求偿还本金)。

专门从事应收账款融资、并将其美国联邦退税作为抵押品的Intero联合创始人Tom de la

Rue表示,这笔交易使该公司能够"在一个不变、透明和可预测的交易环境中,以有利的贷款利率快速获得资金,而从私人信贷市场获得流动性并不总是这样。"

RWA.xyz联合创始人Charlie

You表示,基于区块链的私人信贷与传统的非银行贷款之间的一个区别是,前者包含更多的固定利率产品,而后者通常是可变的。他补充道,数字账本可以减少可能增加成本的人工后台工作。

You表示:“这些节省下来的成本有一部分会转嫁给发行人。它还可以发行规模较小的债券,这是传统方式无法做到的,尤其是在融资结构复杂的情况下。”

尽管如此,私人信贷是否会在区块链上大量流动仍是一个悬而未决的问题。虽然代币化——创建代表真实世界资产的数字资产——可能会导致更多的贷款抵押品,但这在很大程度上取决于加密行业能否修复其受损的声誉。