对全球首次公开募股(IPO)市场来说,今年又是惨淡的一年,但中东地区的上市活动却如火如荼,该地区的IPO热潮有望持续到2024年。

过去两年,这个能源丰富的地区已成为繁忙的IPO市场,因为各国政府打算在原油价格居高不下的情况下出售其国有企业的股份,以摆脱对石油的依赖。

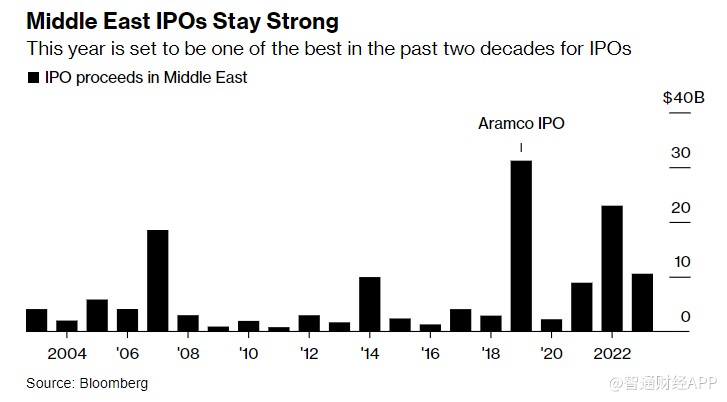

Bloomberg汇编的数据显示,尽管中东地区的IPO融资额不到去年的一半,但今年仍将达到105亿美元,为自2007年以来IPO融资额第三高的年份。今年,中东地区占欧洲、中东和非洲IPO总量的45%左右,而2022年这一比例为51%。

银行家们预计,中东和北非地区的IPO热潮不会很快放缓,因为强劲增长、政府改革和投资者需求等有利因素依然存在。

美国银行中东欧、中东和非洲股权资本市场主管Christian

Cabanne表示:“2024年中东和北非IPO的前景非常强劲。”“也许2023年和2024年的区别在于,2024年我们预计会看到更多的私营公司进入市场。”

中东IPO市场保持强劲

据报道,计划明年上市的公司包括沙特低成本航空公司Flynas、连锁超市Spinneys Dubai LLC以及水烟品牌Al

Fakher的母公司Advanced Inhalation Rituals。电子商务公司Floward和先买后付公司Tabby等初创公司也在考虑上市。

去年,中东地区的IPO总额接近230亿美元,2019年达到312亿美元,后者主要归功于沙特阿美创纪录的294亿美元发行。

强劲表现

中东地区的强劲表现与美国、欧洲等许多其它主要IPO市场形成鲜明对比。从全球来看,今年的新股发行是2009年以来最糟糕的一年,许多大公司上市首日表现平平,比如德国鞋类制造商勃肯(BIRK.US)。

中东的情况则完全不同。筹资至少1亿美元的新股平均涨幅接近40%,只有一家公司出现亏损,那就是Investcorp Capital

Plc。这家另类投资公司较发行价下跌了13%。

中东地区IPO的强劲表现可能会促使投资者继续回归,尤其是考虑到许多交易的股息收益率颇具吸引力,并提供了此前未被充分代表的行业的敞口。

施罗德投资管理公司中东和北非投资组合管理和前沿投资主管Rami

Sidani表示:“投资者现在非常热衷于投资这些突然出现在市场上的新行业。”“因此,投资者的胃口很大,IPO的定价也相对合理。”

加沙冲突

可以肯定的是,该地区市场并非一帆风顺。10月初,以色列和哈马斯在加沙爆发战争,投资者担心冲突会蔓延,导致MSCI海湾合作委员会国家指数下跌3.2%。随着担忧消退,该指数已反弹12%。

富兰克林邓普顿中东和北非股票投资主管Salah

Shamma表示:“市场仍处于良好状态,没有受到冲突的影响,形势可能仍会受到控制。”“然而,如果事态升级,行动范围扩大,那么肯定会对风险溢价和投资者对该地区的看法产生不利影响。”

中东地区IPO热潮面临的另一个风险可能是新股表现疲软。股票发行实际上已被公司视为一种稳赚不亏的赚钱方式,特别是如果它们是有政府背景的公司。

“如果说存在风险,那就是发行后市场表现,”美国银行EMEA ECM辛迪加主管Andrew

Briscoe表示。“供应商、公司、机构和当地散户买家之间的激励机制是一致的。随着IPO渠道转向私人持有资产,关键是要看到这种激励措施的一致性。”