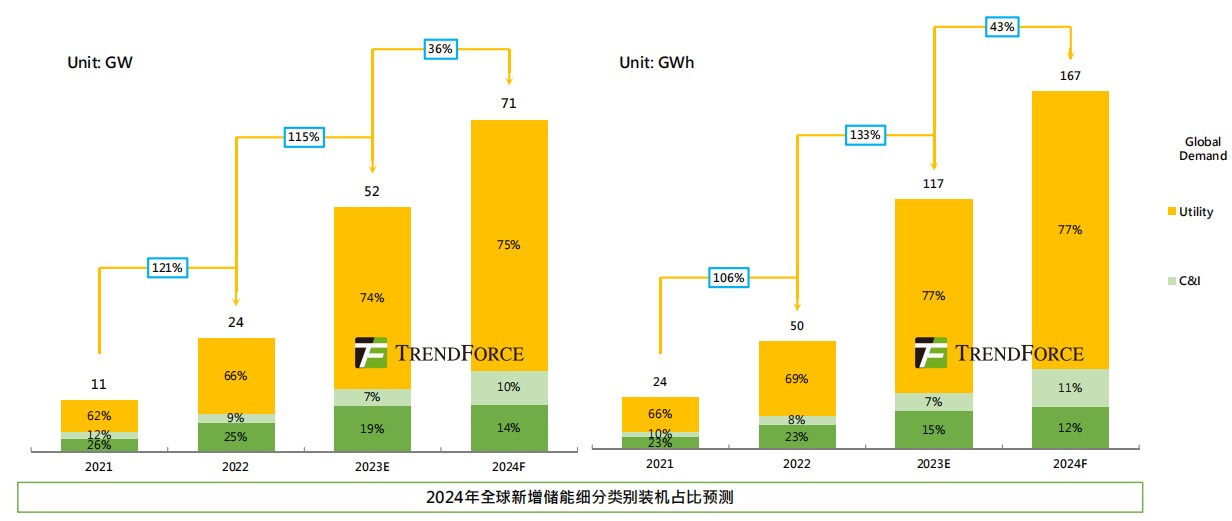

TrendForce集邦咨询旗下储能研究中心预计,2024年大储、工商储的旺盛需求将支撑全球储能需求保持高增。从增量上看,海内外迎来需求共振,预计明年大储装机将达53GW/128.6GWh,与户储、工商储对比仍保持着绝对领先的地位。

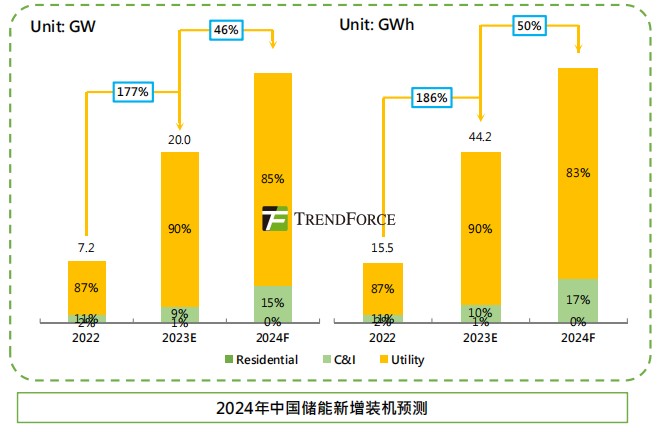

国内来看,风光等新能源项目快速增长,基荷电源装机或无法满足最大负荷缺口,大储的装机迫切性提高,有望指引2024年装机规模持续增长。

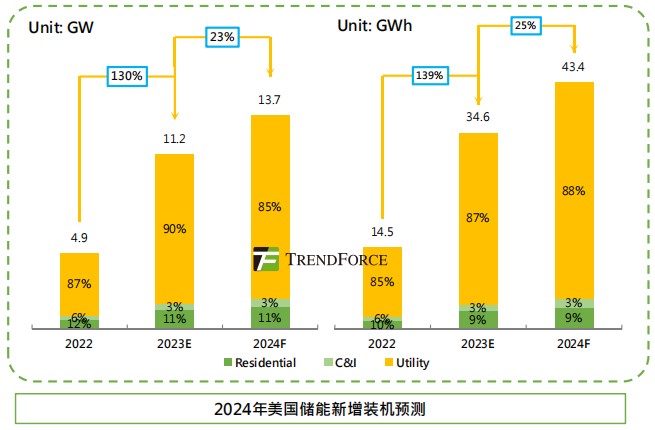

美国方面,大储表现最为亮眼,其经济性高且盈利模式多元,极具增长潜力。

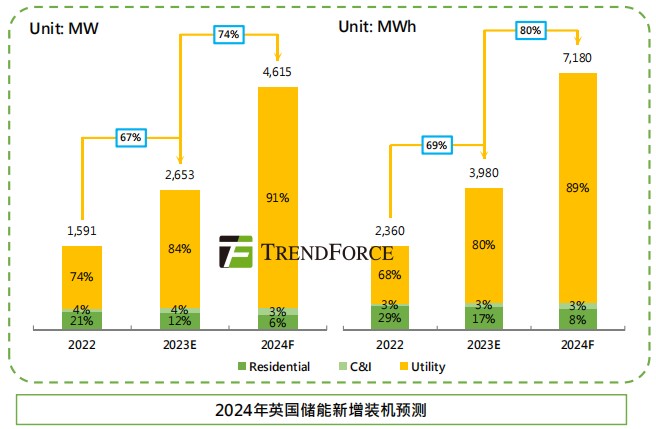

欧洲市场2024年将主要由大储放量作为增长支撑,其中英国受大储放量推动,占比显著提升。

中国:大储装机迫切性提高

当前,国内储能商业化进程在持续加速,多地出台了明确的装机目标,且鼓励装机的政策推动力度加大,叠加风光消纳问题,大储装机需求呈现持续增长态势,集邦咨询预计中国2024年新增大储装机24.8GW/55GWh。

从政策方面来看,9月以来,国家发改委、国家能源局等部门持续大力推动电力现货建设,山东、广东等多地在推进储能同时参与电能量和辅助服务市场。10月,国务院提出加快建设部分地区大型风电光伏基地、支撑性电源及外送通道,坚持规模化与分布式开发相结合,同步配置高效储能调峰装置,积极发展光热发电等内容。

当前,我国正处于电力系统灵活性需求阶段性跨越的过程中,风电、光伏发电量占比的提升对于灵活性资源的需求是非线性的。大储方面,因特高压输送线路建设完成仍需较长时间,而风光大基地项目及市场化等风光项目对电网容量需求日益增大,因电网容量不足所导致的装机瓶颈初显,需配套建设新型储能缓解消纳压力。在此背景下,大储的装机迫切性逐步提高,驱动储能装机规模高增。

美国:大储表现最为亮眼

今年,美国市场因供应链问题以及储能并网管道拥挤等问题影响,2023年装机表现低于预期。其中,受影响最大的是大储类别,并网延迟的现象较为严重,对于需求的释放形成一定程度的抑制。2024年美国装机需求整体将呈现增速放缓的趋势,但预计大储装机仍保持亮眼成绩,集邦咨询预计美国2024年新增大储装机11.6GW/38.2GWh。

大储需求的核心驱动因素是当地电网协调性差以及风光发电占比提升。在输配电网络老化的背景下,美国新能源项目面临并网延迟问题。从应用端上,新能源配储和独立储能之间的比例是在7比3左右。在叠加ITC补贴的情况下,大储经济性高且盈利模式多元,具备高速增长的潜力。

欧洲:可再生能源目标持续上调

欧洲市场2024年表现虽较2023年增速有所放缓,但仍将保持高增速,主要由大储放量作支撑。欧洲主流国家的大储需求依赖政府招投标以及市场化项目所推动,随着大储项目在电网侧以及电源侧应用的不断深化,仍具备较强的增长动力。

例如英国,英国作为欧洲最为成熟的大储市场,其官方公布的最新版未来能源愿景规划,大幅上调了储能装机的短期目标。短期内英国储能需求或将通过政府出台相应激励政策进一步推动储能需求增长。2024年,英国因大储中的电网侧需求激增,保持高增速,出现明显的爆发性增量。

此外,英国储能项目大规模放量并网的时间节点亦集中在24年。在上述数据的支撑下,集邦咨询预计2024年英国大储新增装机有望达4.2GW/6.4GWh。

总的来看,光伏装机高增导致消纳问题凸显,利好政策叠加招投标市场火热,2024年海内外大储依旧呈现高景气度,支撑全球储能需求保持高增。此外,由于经济问题及全球地缘冲突偶发,或将影响海运线路以及当地装机需求延缓释放,对装机需求形成一定的抑制。