常言道“不要在同一个位置跌倒两次”,珠海万达商业管理集团股份有限公司(下称“万达商管”),却同一个位置“跌倒”了四次。

自今年6月28日第四次提交招股书6个月后,12月28日,港交所显示珠海万达商管IPO再次失效。值得一提的是,2021年10月,珠海万达商管在港交所首次递交招股书,首次递表失效后,又于2022年4月、2022年10月接连向港交所递交上市申请材料,但都没有成功。今年6月28日,珠海万达商管第四次提交招股书。

10年资本“飘摇路”

据智通财经APP观察,万达商管作为中国最大的商业运营服务提供商,近10年来的资本之路可谓“风雨飘摇”。

时间回溯至2014年,彼时,万达商管的前身万达商业地产登陆港交所,发行价48港元,市值高达2150亿港元。此外,万达商业以313亿港元的募资规模成为当年港股最大IPO,风头一时无两。万达商业上市后,随着牛市行情股价一度达到78港元。

然而好景不长,随之而来的是股价“跌跌不休”,破发、破净如影随形。万达商业上市仅两年便启动私有化程序,于2016年9月黯然退市。对此,王健林曾表示,万达商业H股私有化核心原因是,公司股价长期在净资产上下徘徊,被严重低估。

值得注意的是,为完成港股私有化退市,万达商业创造了一种新模式,即由机构投资者认购股份筹备私有化资金。与此同时,万达承诺,若万达商业在2018年8月31日以前,或从港股退市2年之后,无法完成A股上市,万达集团将会回购股份,回购价格将保证为国内投资者提供12%的年回报率,海外投资者的年回报率为10%。

随后的故事无需赘述,万达商业并未如愿登陆A股,公司只得如法炮制继续引入战投。据悉,2021年珠海万达商管推动上市之前,部分投资者曾与万达商管签署了对赌协议,按照协议,万达商管若不能达成特定条件,要向投资者以8%的年内部收益率支付股权回购款。签署对赌协议的包括碧桂园、PAG、华平投资等,均享有到期赎回权。

据对赌协议,触发回购条款的条件主要有两个,一是利润上的保证,对2021-2023年每个财务年度均设定了利润目标线,如未达成将按指定额度向投资者支付现金;第二个则是上市要求,若不能于2023年底成功上市,发行人需向上市前投资者支付约300亿元股权回购款。

从万达商管当前现状来看,上述任一条款若未满足,且与投资者协商替代方案不成功,均将对公司的经营产生重大影响。据万达商管招股书,截至2023年5月31日,公司现金及现金等价物因派息由2022年底的135.85亿元减少至82.17亿元。加上万达商管近年来出现纠纷导致部分股权被冻结,更在无形中对公司上市造成压力。

就利润要求来看,对赌协议要求万达商管保证2021年实际净利润、2022年及2023年扣除非经常性损益的经审计净利润分别不少于51.9亿元、74.3亿元、94.6亿元,累计的三年净利润不少于220.8亿元人民币。公司2021年实现净利润35.12亿元,未达标;2022年净利润大增至75.34亿,略超过对赌要求。而公司若要完成三年累计220.8亿元净利润,2023年则需实现110.34亿元净利润,相当于在2022年大增的基础上同比再增长46.45%,无疑是很大挑战。

不过,资本的“镰刀”似乎并无意将万达商管“连根拔起”。在万达商管招股书行将失效时,公司“神奇”的解除了上市对赌危机。

12月12日,万达集团官网显示,太盟投资集团(PAG)已经与大连万达商管集团共同宣布签署新投资协议。按照新协议,大连万达商管集团持有珠海万达商管40%股份,为单一最大股东,太盟等数家现有及新进投资人股东参与投资,总计持股60%。就上市问题,上述投资不再设置对赌协议。

值得玩味的是,为此前上市对赌协议的到期回售做准备,12月以来,万达接连出售旗下资产。其中包括,新加坡金鹰集团接盘上海万达瑞华酒店;太仓万达广场转手中联基金;湖州万达投资有限公司新股东变更为苏州联商伍号商业管理有限公司;转让武汉楚河汉街文旅10%股份,由大连金石文旅接盘。

业内人士认为,在珠海万达商管完成回售后,不排除在新的股本结构下,重新推动上市。

再战港股会有期?

据智通财经APP观察,万达商管若要重启上市进程,或许需要进一步改善资本市场对公司的看法。

今年7月,惠誉曾发布研究报告称,分别下调万达商管和万达香港评级至B和B-,并维持负面评级观察状态。此外,将大连万达商业管理的长期外币发行人违约评级自BB-下调至B,将万达商业地产(香港)的长期外币发行人违约评级自B+下调至B-,同时,将万达商管子公司发行、万达香港担保的美元票据的评级自B+下调至 B-,回收率评级为RR4。惠誉维持对所有评级的负面评级观察状态。

惠誉表示,评级下调是基于万达商管姐妹公司万达地产的流动性因公司与利益相关方的纠纷而吃紧,从而导致母公司大连万达集团股份(万达集团,持有万达商管44%)的合并信用状况弱化。维持负面评级观察状态反映出珠海万达商管(由万达商管持股79%的轻资产物业管理公司)的上市计划仍存不确定性,且母公司万达集团的流动性有进一步恶化的可能性。

近期,惠誉再度“发炮”。根据惠誉企业评级标准中的不良债务交换部分,在不良债务交换完成后,将万达商管及万达香港的长期外币发行人违约评级从“C”下调至“RD”,即限制性违约。

惠誉同时将万达商管的内部评级从“RD”上调至“CC”,以反映其重组后的状况,认为万达商管明年流动性安全缓冲仍然较低,在让上市前投资者同意新安排的方面仍存在执行风险。

不过惠誉估计,一旦公司按计划完成上市前再融资,万达商管将有足够的流动性,用于偿还余下到期债券,届时惠誉可能会考虑采取较积极的评级行动。

惠誉估计,截至今年第三季万达商管仍有150亿元人民币的短期债务,2021至2023年到期的大部分债券已偿还,但仍有约90亿元人民币的债券将与明年到期,另外47亿及27亿元人民币债务料于2025及2026年到期,预期该公司会透过出售资产及内部现金流来偿还即将到期的债务。

根据惠誉的评级报告,其重点关注了万达商管的偿债能力和自身“造血能力”,这无疑也是普通投资者关注的重点。

根据万达商管招股书,公司为中国最大的商业运营服务提供商,在管建筑面积在中国超过第二名至第十名的总和,储备项目建筑面积也在中国排名第一,截至2022年底,万达商管也是中国唯一向独立第三方大规模输出管理的商业运营公司,管理的独立第三方商业广场数量全国排名第一。

第三方项目是万达商管的特色优势之一,然而,如今万达商管来自第三方的营业收入占比也在有所下降,第三方项目毛利率也有明显走低,由2020年的43.3%降至2022年的33.6%。

另一方面,在万达商管另一大特色“轻资产模式”推动下,自2021年3月,万达商管与大连万达商业订立股权转让协议,将24家附属公司出售转让予大连万达商业后并通过租赁运营模式营运商业广场,完成轻资产调整,目前万达商管已实现100%全轻资产模式。

在轻资产模式中,企业不自持相关商业地产,只输出品牌,负责设计、运营等工作并分得收入,由此也形成了公司表现较良好的业绩基本面。2020-2022年,万达商管实现收入171.96亿、234.81亿、271.20亿元人民币,毛利分别为63.44亿、105.22亿、129.84亿元人民币,毛利率分别为36.89%、44.81%、47.88%,净利润分别为11.12亿、35.12亿、75.34亿元人民币,净利润率分别达6.47%、14.96%、27.78%。

然而,与净利润及利润率大幅增长和快速提升相悖,公司经营活动所得现金流并未实现与净利润增长的完全同步,在2021年同比实现大幅增长后,2022年公司经营活动所得现金流量净额由2021年的约56.80亿元减少至约43.96亿元。

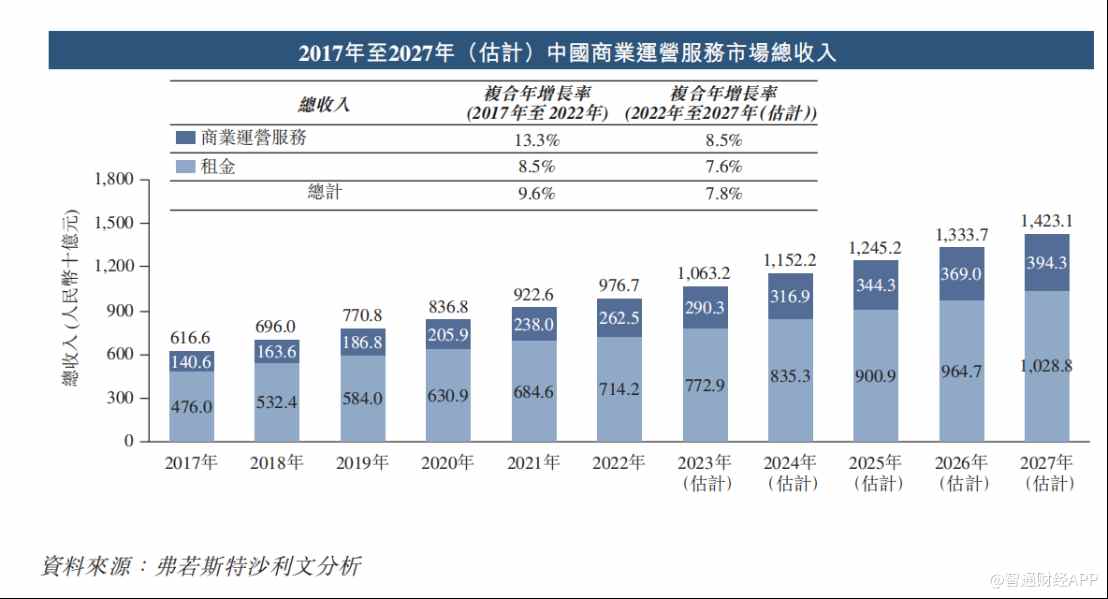

从行业角度看,商业运营服务提供商在经营活动中创造现金流的难度或将加大。根据弗若斯特沙利文报告,2017年至2022年,中国商业运营服务市场的总收入由人民币6166亿元增加至人民币9767亿元,复合年增长率为9.6%。2027年,商业运营服务市场总收入预计将达到人民币1,4231亿元,预计2022年至2027年的复合年增长下降至7.8%。

弗若斯特沙利文指出,中国商业运营服务市场面临着诸多挑战,导致越来越多商业广场运营不善。2017年至2022年,中国出租率低于70%的商业广场数量由7,800家增加至10,948家,复合年增长率为7.0%。估计到2027年,中国出租率低于70%的商业广场数量将达到13,182家。

综上所述,万达商管是否再度冲击港股上市犹未可知,可以确定的是,公司的上市之路势必多“荆棘”。