过去十年,美股狂野的牛市为坚定持有股票的忠实投资者带来了大量收益,这使得其他所有资产成为了陪跑者。

然而,如此高的回报率也说明,无论21世纪20年代会有多么强劲的增长,重现过去10年的辉煌,企业盈利和估值都必须出现近乎奇迹的增长才有可能实现。

AQR Capital Management主管Jordan

Brooks表示,他分析了自2013年以来每年占比近12%的市场驱动因素,以及经通胀调整的现金利率。他得出的结论是,鉴于目前股市的起点较高,即便是产生平均回报的可能性也很小。

“要重现过去十年的股市表现,就必须出现各种条件的完美契合,”Brooks表示,“在长期表现优异之后,估值通常偏高,这导致前瞻性预期回报较弱。”

2023年,标普500指数跃升24%,以科技股为主的纳斯达克100指数飙升近54%,创下自20世纪90年代末互联网热潮以来的最佳年度涨幅。美股的上涨既挑战了持怀疑态度的华尔街预测人士,也挑战了大量处于防御状态的投资者。美联储历史性加息周期的结束助长了人们对经济衰退将得以避免的乐观情绪,从而引发了从投机性科技股到垃圾债券等各方面的反弹。

虽然从数字上看,没有什么能阻止股市继续上涨,但从数学统计上看,在估值像现在这么高的情况下,股市再次上涨面临着前所未有的挑战。

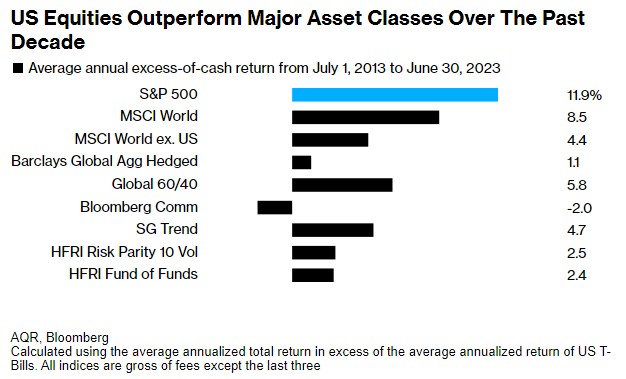

Brooks的分析侧重于截至今年6月的10年里。根据他的计算,在扣除美国国债收益率后,标普500指数在那十年的年回报率为11.9%。对于从非美国发达市场的股票到大宗商品,再到复杂的量化策略而言,这一数字无疑是一种冲击。

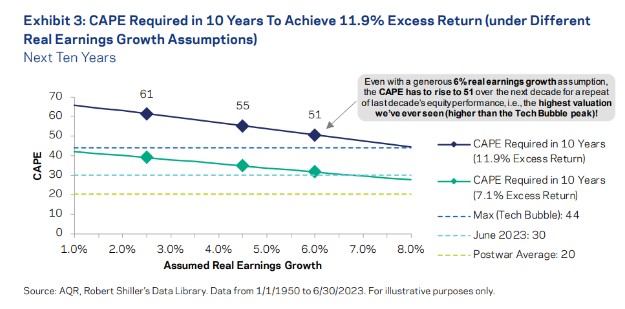

但在Brooks看来,继续看涨股票的人面临的问题是股市在经历了长达10年的扩张后的估值。按照其经周期调整的市盈率计算,目前标普500指数的市盈率超过了30倍,为历史最高读数之一。

根据通常的定义,要让股票上涨,必须满足以下三个条件之一:盈利增长、估值扩张或股息攀升。而Brooks的结论认为:要想复制过去10年的回报,需要前两个条件的大幅增长。但他估计,即使在未来十年,实际盈利以相对可观的4.5%的年增长率上升,标普500指数复制过去表现也将使周期性市盈率达到前所未闻的55倍。

JonesTrading首席市场策略师Michael O’Rourke指出,还有另一个复杂因素:基准利率接近于零的日子已经成为过去式。

“在大规模货币政策刺激下,股市已经出现了显著的多重扩张。我不认为过去十年的情况会重演,”O’Rourke表示,“经济正处于结构性转变之中,这应该不那么有利于股市的上涨。”

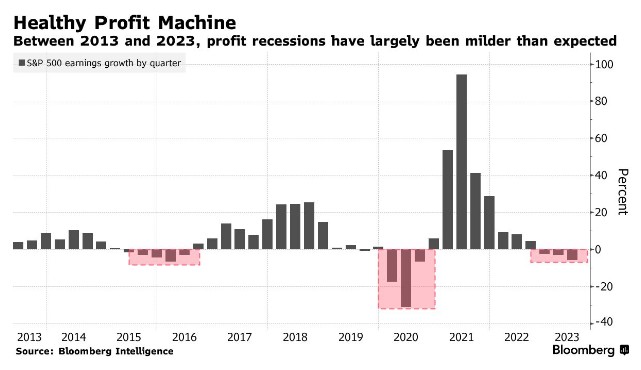

诚然,美国企业的利润“机器”一次又一次地创造了远高于预期的收益。如果这种情况真的能持续下去,重演过去辉煌未必会令人惊讶。但即便是在历史最高盈利扩张率下,估值压力也将令人望而生畏。根据Brooks的计算,如果实际盈利每年增长6%(过去70年里盈利增幅的第90个百分位数),那么周期性市盈率需要达到50倍,这将使它们超过互联网泡沫时期的峰值。

“即使在最极端的实际盈利情景下,股市估值也需要飙升至历史高点,”他写道。

就目前而言,随着人们对人工智能的欢欣情绪日益高涨,以及美联储结束紧缩政策,分析师普遍预计企业收益将大幅飙升。汇编数据显示,市场对2024年利润增长的普遍预期为11%,2025年为12%。但这种情况是罕见的,上一次连续两年录得两位数利润增幅还是在2017年和2018年。

Miller Tabak + Co.首席市场策略师Matt

Maley表示:“考虑到市场估值非常高,市场的定价是完美的,今年市场将无法依靠估值倍数扩张。我们必须看到盈利增长,才能认为市盈率会有意义地上升。”

所以,事后来看,对于许多投资者而言,今年持谨慎态度的代价可能是高昂的。美国银行援引EPFR全球数据称,今年,现金基金吸引了1.3万亿美元的资金流入,相比之下,流入全球股市的资金仅为逾1500亿美元,大部分持怀疑态度的投资者都错过了今年的涨势。今年以来,市值排名前七的股暴涨逾100%。其中,人工智能芯片制造商英伟达(NVDA.US)的股价增长了两倍多。

Brooks表示,下一阶段将更加困难。人工智能热潮要么必须转化为历史性的实际盈利增长,要么必须推动投资者为收益付出比以往任何时候都要高的价格。

“人们可能对人工智能提高企业盈利能力的能力非常乐观,”他表示,“但我仍然要说,股市不太可能重现过去10年的表现。”