华尔街经济学家和市场策略师在进入2023年之际曾预计美国经济将出现衰退,并预测美国股市回报率将异常疲弱。但事实证明,美国经济在2023年仍具有弹性,标普500指数飙升24%。

智通财经APP了解到,目前,市场变得更加乐观。许多经济学家预计美国经济将继续增长,尽管增速会放缓。部分人士对经济衰退发出警告,但他们也补充道,任何衰退都可能是短暂而轻微的。

展望2024年,TKer撰稿人Sam Ro认为,以下经济趋势值得关注:

1.劳动力市场降温程度如何?

美国雇主连续35个月增加就业岗位。但在过去两年中,创造就业机会的步伐一直在稳步放缓。

职位空缺数量下降也反映了这种降温趋势。

根据美国劳工统计局的调查,2023年10月份职位空缺降至873万个,远低于市场预期,也低于2022年3月1203万个的高点。

当月有650万失业人口,这意味着每个失业者对应1.3个职位空缺。这一比率——劳动力需求过剩的最明显迹象之一——几乎回到了疫情前的水平。

虽然职位空缺程度确实仍然很高,但远不及经济复苏初期的水平。换句话说,劳动力需求不像以前那么热了。

2.通胀最糟糕的时期已经过去了吗?

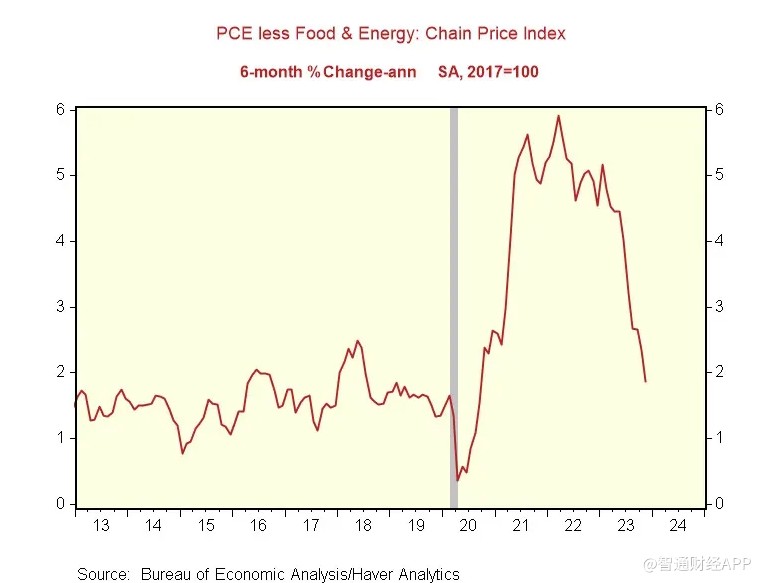

自2022年年中以来,各种各样的通胀指标都在显著改善。

重要的是,美联储偏爱的通胀指标——核心个人消费支出(PCE)物价指数在美联储2%的目标水平附近徘徊。

根据美国经济分析局(BEA)的数据,2023年11月份核心PCE物价指数环比仅上升0.1%。按六个月年率计算,这一指标保持在1.9%的稳定水平。

虽然通胀率接近目标水平是个好消息,但美联储主席杰罗姆·鲍威尔明确表示,在宣布取得任何胜利之前,他希望看到这些数字保持在这个水平,而不仅仅是几个月的时间。

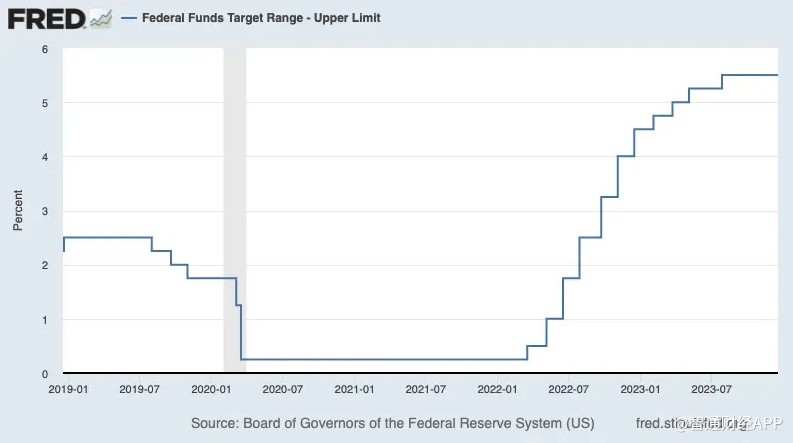

3.货币政策紧缩会持续多久?

在过去两年里,美联储一直在通过提高利率来收紧货币政策,以降低通胀。

由于通胀率接近目标水平,多数人认为不需要进一步收紧货币政策。事实上,包括许多美联储官员在内的大多数专家都认为,美联储将在2024年开始降息。

一般来说,宽松的货币政策对金融市场是个好消息。然而,也有可能未来的降息是对经济数据显著恶化的回应,这将是一个坏消息。

当然,降息将取决于即将公布的经济数据的走向,包括经济增长和通胀数据。

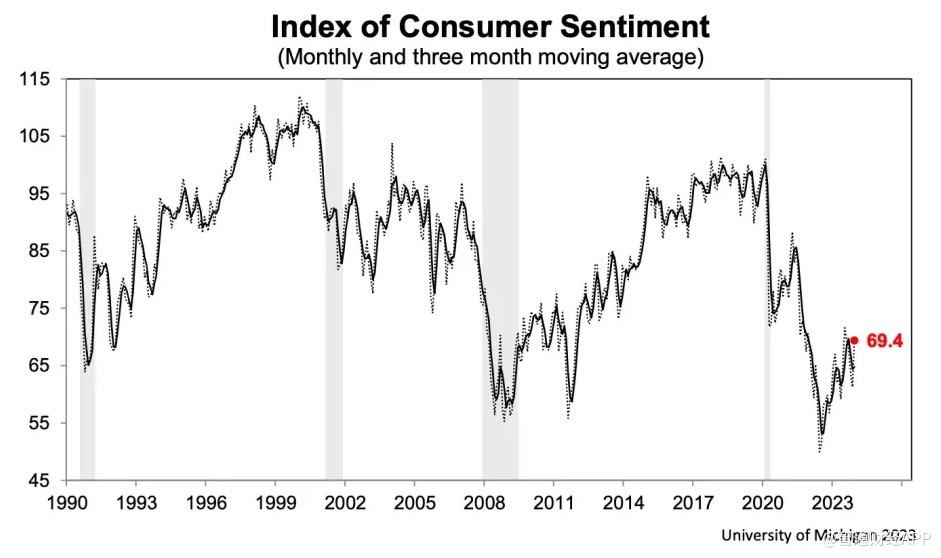

4.情绪终于回暖?

过去三年,尽管美国消费者信心严重恶化,但消费者支出仍保持了弹性。

最近,随着密歇根大学的消费者信心指数和美国谘商会的消费者信心指数均出现明显上升,市场情绪一直在升温。

根据密歇根大学的报告,2023年12月份消费者信心指数飙升13%,抹去了此前四个月的所有跌幅,这主要是基于通胀预期轨迹的改善。

谘商会表示:“12月份消费者信心上升反映出对当前商业状况和就业机会的正面评价,以及对未来六个月商业、劳动力市场和个人收入前景的悲观看法有所缓解。”

5. 经济增长放缓还是衰退?

在过去的两年里,美国经济有所降温。

在通胀背景下,这是一个积极的发展,因为需求的缓和使得价格降温。

目前看来,美国经济似乎正在经历乐观的“金发姑娘”软着陆情景,即通胀降至可控水平,而经济不会陷入衰退。

简而言之,美国经济一直在正常化。

但这种正常化也意味着债务违约等指标的恶化。这最终可能意味着失业率会更明显上升,目前失业率处于异常低的水平。

现在敲响警钟可能还为时过早,尤其是考虑到美国消费者的财务实力。

不过,考虑到未来几个月美国经济增长将趋于平稳甚至可能转为负增长的可能性,保持谨慎是明智的。

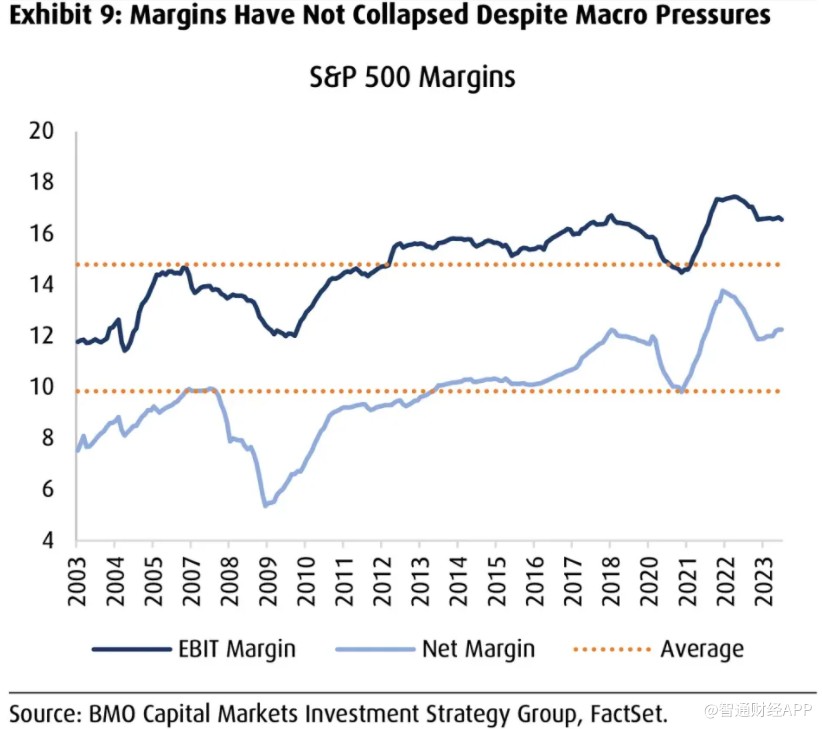

6. 企业利润率能否保持下去?

创纪录的企业利润率可能是2021年、2022年和2023年最意想不到的大事件。

随着2021年通胀率飙升,分析师们确信,成本上升将挤压利润率。但事实恰恰相反:利润率实际上上升到了创纪录的水平。在此期间,许多公司能够通过提高价格将更高的成本转嫁给客户。再加上运营效率的提高,企业实现了创纪录的利润。这提醒我们,“低估美国企业是危险的”。

令一些人吃惊的是,高利润率一直在持续。在一年前小幅下滑之后,利润率在2023年第二季度恢复增长,并延续到第三季度。

由于运营效率的提高,许多策略师预计企业利润率将保持在高位,这可能有助于在营收温和增长的情况下扩大盈利增长。

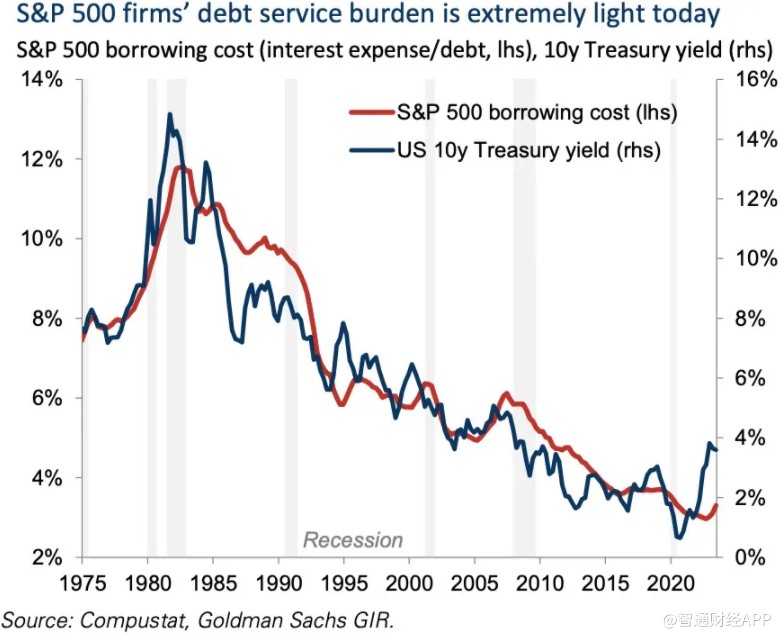

7. 利息支出会成为问题吗?

与大多数房主以极低的利率锁定抵押贷款类似,近年来,大公司进行了大量再融资,在借款成本飙升之前锁定了低利率。

在标普500指数成份股公司中,近一半公司的债券将在2030年之后到期,而利息支出在利率上升的情况下并没有真正发生变化。

尽管如此,在更具挑战性的借贷环境下,仍将有一些公司不得不为债务进行再融资。

考虑到新借款的影响,投资者需要密切关注利率和公司债券利差的波动。

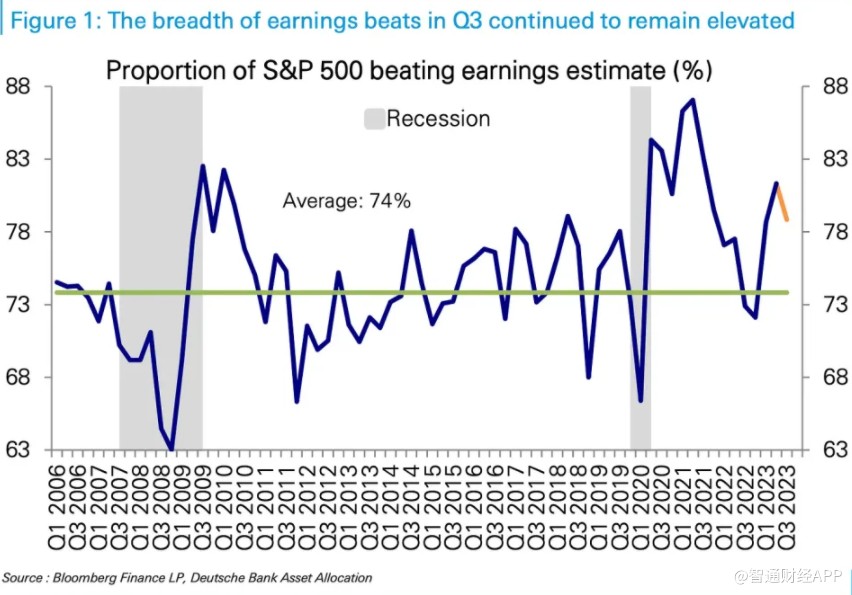

8. 企业盈利好于预期还是逊于预期?

从长远来看,盈利是股价最重要的驱动力。

目前,分析师预计2024年标普500指数的收益将同比增长10%左右,2025年将再增长12%。

当谈到2024年的收益预期时,有两件事需要记住:1)分析师通常会在财报季下调收益预期;2)大多数公司的季度收益都超过了分析师的预期。

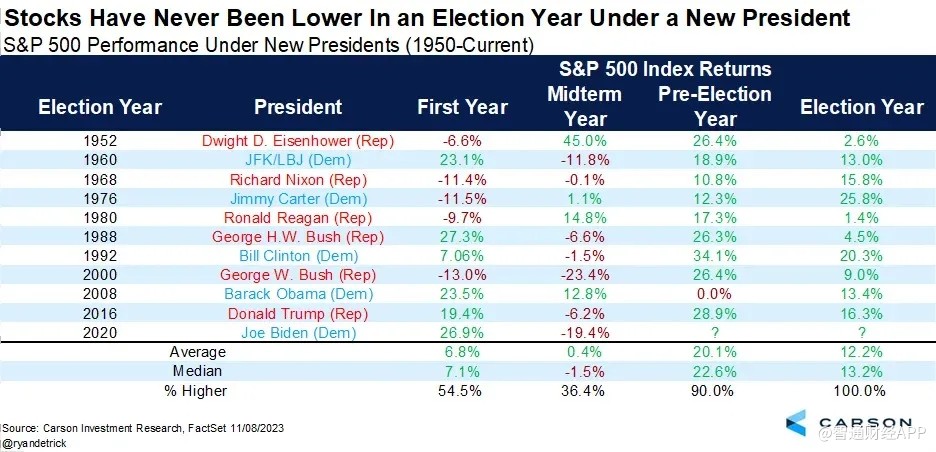

9. 股市会像往常一样吗?

准确预测股市走势是极其困难的。

即使是像盈利增长和预期市盈率这样的指标,无论它们是高是低,与未来12个月的市场表现的关系也非常弱。

然而,美国股市通常是上涨的。自1950年以来,美股在83%的时间里都处于牛市。

Carson Group首席市场策略师Ryan

Detrick表示:“在新总统上任的选举年中,股市一直走高!过去10次都上涨和12.2%的平均涨幅不容忽视,这与2024年可能出现的低两位数回报率一致。”

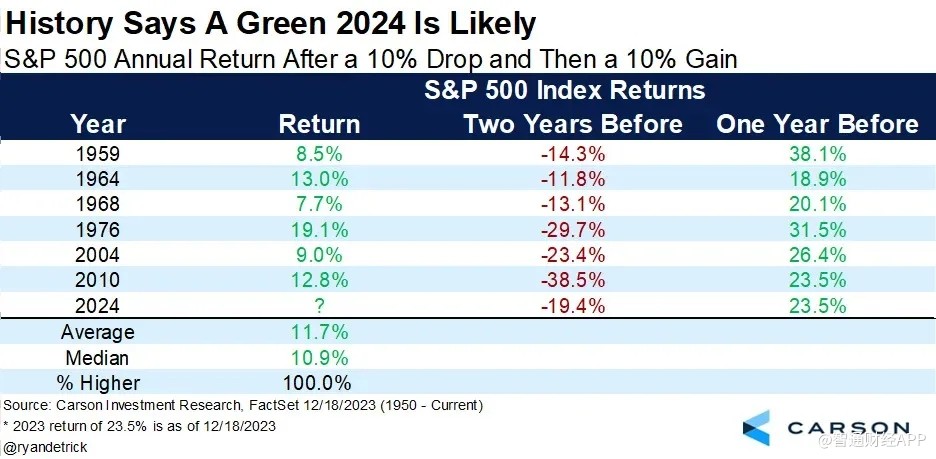

Detrick还表示:“当股市下跌超过10%(如2022年),然后上涨超过10%(如2023年),接下来的一年往往相当稳定。六次类似情形均录得上涨,平均涨幅为11.7%。”

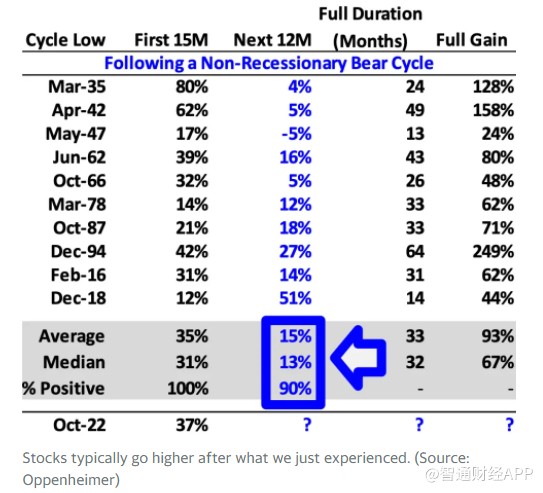

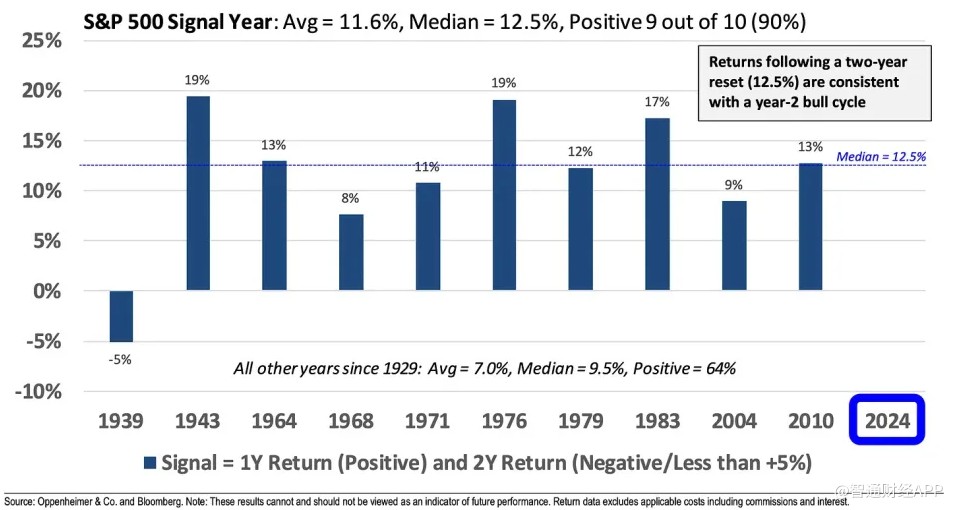

奥本海默的Ari Wald 还有另外两个有趣的数据。

Wald表示:“看看衰退后的牛市周期与非衰退熊市之后的牛市周期,我们发现后者通常更稳定(第一年回报率较低,第二年回报率较高),持续时间也一样长(中位数=32个月)。自2022年10月以来的37%涨幅与非衰退重置后的典型回报率相当,第15个月至第27个月(2023年12月至2024年12月)的中位数回报率为13%,这是我们对标普指数目标点位达5400点的基础。”

Wald还表示:“在接下来的一年里,标普500指数的中位数涨幅为12.5%,股市走高的概率为90%。这些回报预期与为期两年的牛市周期一致。”

华尔街乐观情绪升温

TKer在12月3日发布了华尔街对2024年股市的展望,当时分析师对标普500指数年终目标的均值和中位数为4800点,意味着回报率约为4%。

在接下来的几天里,美股继续上涨。与此同时,策略师们发布了更为乐观的预期。目前,标普500指数的年终目标均值和中位数为5000点。

但标普指数目前在4770点左右,意味着回报率约为5%。

TKer的Sam

Ro表示,如果未来几周股市及基本面没有出现大幅恶化,预计华尔街策略师将上调预期,因为他们通常倾向于预测未来12个月股市将上涨8%-10%。