1月5日,中国信托业协会发文称,信托资产规模总量持续增长,增速较快。截至2023年3季度末,信托资产规模余额为22.64万亿元,较2季度末增加9580.46亿元,同比增幅7.45%。资管新规实施以来,信托资产规模自2022年2季度同比增速逆转为正,连续6个季度保持正增长,在稳健增长中保持基本盘稳定。

信托资产结构稳步优化

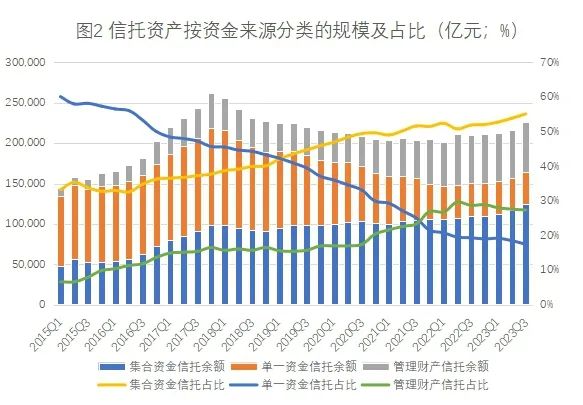

信托业务资金来源呈现质效增进的“二八”结构。3季度末,集合资金信托余额和管理财产信托余额分别为12.48万亿元和6.20万亿元,占比分别为55.13%和27.38%,合计占比超过80%,合计余额18.68万亿元。相比之下,单一资金信托规模持续下降,同比下降2.84个百分点,余额为3.96万亿元。

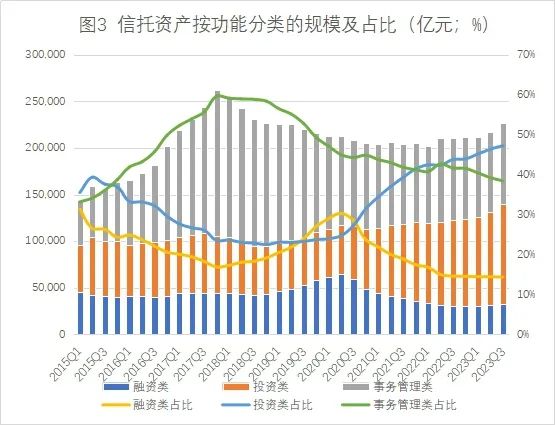

信托资产投资功能显著增强,服务信托和融资信托“有进有退”。2023年3季度末,投资类信托业务规模为10.69万亿元,同比增长16%,保持住了2季度末实现的超10万亿元规模,环比增长6.43%。投资类信托业务进入高速成长期,服务实体经济转型效果从“精准有力”向“精准有效”持续增强。相比之下,融资类信托规模自2020年2季度开始即进入下降通道,3季度末规模持续下降至3.25万亿元,3年来融资类信托余额下降了3.2万亿元,降幅近50%,规模占比逐步降至14.34%。事务管理类信托业务规模为8.70万亿元,占比为38.34%,规模占比持续保持在1/3以上。服务信托和融资信托“有进有退”的结构优化调整,表明信托行业向轻资本运营、重受托服务的经营模式转型成效显著。

二、信托行业主动夯实资本实力,经营业绩恢复向好

(一)资本实力持续夯实

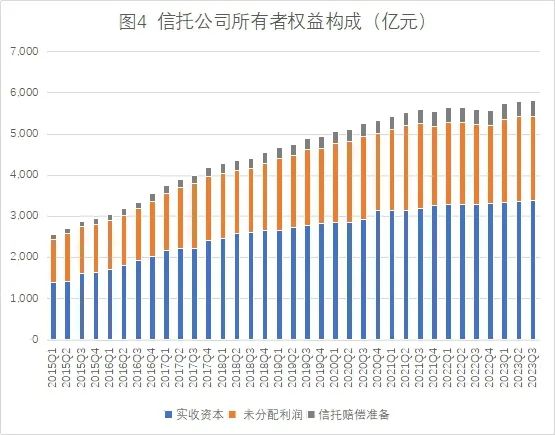

截至2023年3季度末,信托公司所有者权益总额达到7461.77亿元,同比增加374.52亿元,增幅5.28%。从所有者权益构成分析,3季度末,信托行业实收资本为3387.98亿元,较2季度末增加20.74亿元,较去年同期增加88.19亿元。信托赔偿准备371.21亿元,占所有者权益比重4.97%。较去年同期增长15.86亿元,同比增幅为4.46%;未分配利润为2045.98亿元,较2季度末保持持平。信托行业资本实力持续夯实,行业整体抵御和防范风险能力持续改善。

(二)固有资产投资能力稳固提升

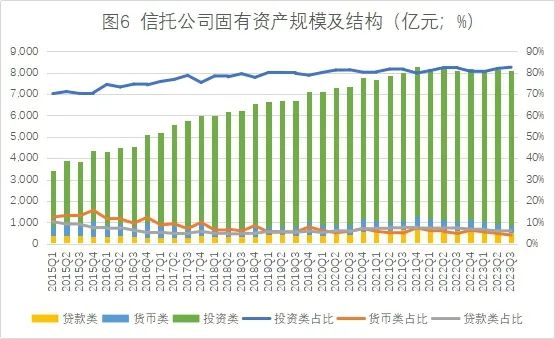

3季度末,信托公司固有资产规模为8756.83亿元,环比小幅下降24.16亿元,同比增加193.95亿元,增幅2.27%。相较于信托资产规模的增速,信托公司加大固有资产的投资和运用仍有较大空间。

从固有资产运用方式来看,固有投资类资产是绝对主力,2023年3季度末,固有投资类资产规模为7229.83亿元,占比82.56%,较2季度增加30.48亿元;贷款类及货币类资产及占比双双下滑,贷款类资产规模为515.43亿元,同比下降18.02%,货币类资产规模为355.67亿元,同比下降13.78%。信托公司固有投资规模与投资类信托业务规模的双向增长相得益彰,信托公司持续提升专业化的资产管理能力。

(三)经营业绩企稳向好

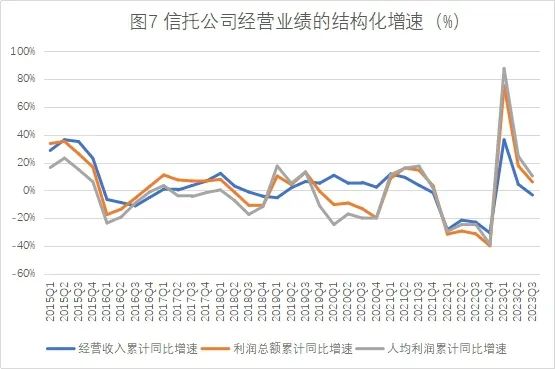

尽管面对经济下行压力及转型发展模式探索中的不确定性等诸多挑战,信托公司整体经营业绩企稳向好。3季度末,信托公司实现经营收入651.23亿元,利润总额406.20亿元,人均利润154.87万元,利润指标同比均保持正增长,回稳至去年同期水平。

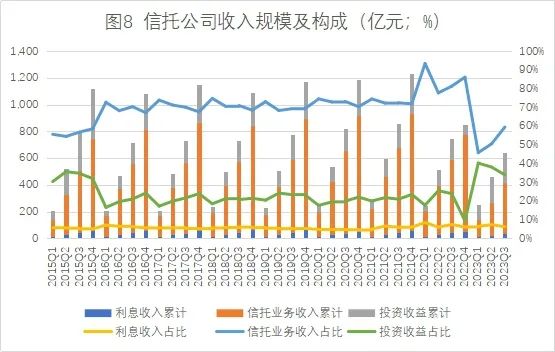

从收入结构分析,3季度末,信托业务收入规模为387.38亿元,占比59.48%,同比下降21.84%,信托主营业务的收入能力仍有待进一步恢复提升;投资收益达221.06亿元,占比33.95%,环比上升17.27%;利息收入余额为33.64亿元,占比6.20%,同比减少7.71亿元,信托公司业务转型能够支撑盈利水平稳健增长的商业模式和服务收费模式还须持续探索创新。

三、信托资金标品投向形成普遍共识,服务实体经济模式创新有待深化

(一)资产管理信托业务强势增长

信托公司作为机构投资者积极参与资本市场,主动把握金融市场投资机遇,培育专业化的资产管理能力,大力开拓资产管理信托业务。

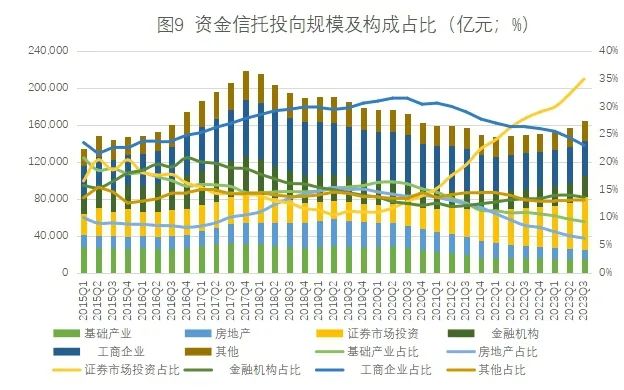

3季度末,资金信托总规模为16.44万亿元,同比上升9.52%,环比上升4.76%。从资金信托投向构成看,投向证券市场(含股票、基金、债券)规模合计为5.75万亿元,合计占比34.96%,增幅持续攀高,比2季度末提高2.73个百分点,是权重比例最大的信托资金投向。同时,信托公司投向金融机构规模小幅提升,规模余额为2.24万亿元,占比13.6%。信托公司投向证券市场与金融机构的规模合计为7.99万亿元,占比合计48.56%。

从证券投资信托的配置类型分析,组合投资占比69.54%,二级市场占比26.87%,信托公司专业化的资产配置能力逐步增强。从证券投资信托的合作方式分析,私募基金和银信合作是信托公司开展外部合作最重要的两类渠道,合作规模分别为6415.38亿元和2.34万亿元,信托公司服务和融入大资管和大财富的合作生态获得进一步培育。

(二)服务实体经济的传统信托业务亟需加快转型

服务实体经济是金融行业的根本宗旨,也是信托行业的使命和本源。伴随信托行业转型逐步深入,传统信托业务投向工商企业和基础设施的资金规模和增速均面临挑战。3季度末,投向工商企业和基础产业资金信托规模分别为3.78万亿元和1.52万亿元,共计5.3万亿元,同比下降合计2851.18亿元,同比平均降幅约5%,合计占比32.2%。立足三新一高,信托公司在有效盘活存量和稳健促进增量的平衡中应进一步加大服务制造业的支持力度和服务模式创新。

房地产信托是信托业受宏观政策、行业监管和市场环境多重约束最明显的业务领域,近年来投向房地产的信托资金规模和占比持续下降。3季度末,投向房地产的资金信托规模为1.02万亿元,同比下降2596.77亿元,降幅20.28%,环比下降278.68亿元,占比屡创新低至6.21%;相较于22.64万亿元的受托资产规模总量,占比为4.51%,已低至5%以下。表明传统房地产信托业务作为信托主营业态的时代已告终结。

(三)资金信托运用方式更加聚焦

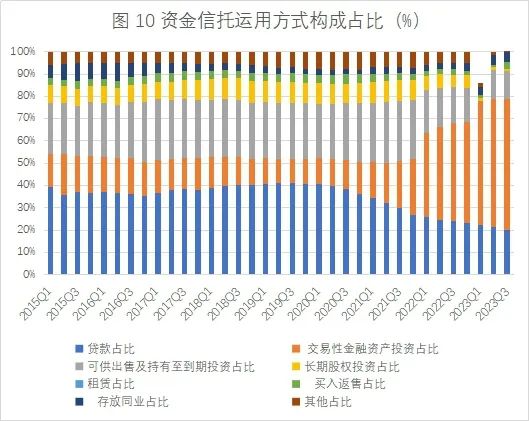

信托公司运用金融工具开展受托服务的主流方式已经从贷款信托向以交易性金融资产为代表的多元金融工具使用转化。3季度末,资金信托用于交易性金融资产投资占比延续三年上涨趋势,占比达到58.41%,规模为9.61万亿元,同比增幅45.21%,较2季度末增加6193.44亿元;与之相对,信托贷款规模和占比持续下降,规模降至3.33万亿元,同比减少2795.59亿元,降幅7.73%,占比降至20.28%。除此之外,信托公司也在积极探索长期股权投资、债权投资、同业存放、买入返售等多样化的金融工具运用。

四、全面提升受托服务能力,高质量助力金融强国建设

2023年3季度数据表明,信托行业在贯彻实施信托业务新分类标准过程中步伐稳健,以进促稳调整信托业务结构,融资类信托逐步式微,资产服务信托规模持续增长。信托公司转型方向更加清晰明确,经营业绩整体恢复向好,为转型业务的盈利水平提升与优化争取了相对宽裕的时间和空间。

(一)守稳安定发展基本盘:统筹防化风险,强化公司治理

坚持把防控风险作为金融工作的永恒主题。房地产、地方债务、中小金融机构是金融风险防范重点领域,也是信托公司展业合作多有涉及的业务领域,需要格外防范和关注,对风险早识别、早预警、早暴露、早处置。在国家金融监管总局从严从实要求下,信托行业要牢牢守住不发生系统性金融风险的底线。

面对行业转型承压和新业务拓展机遇并存的发展进程,2023年以来,信托公司股东和经营层变动频繁,超3成信托公司董监高发生变动。这一方面会加速信托公司战略调整,深化促进业务转型;另一方面也会对公司治理带来不确定性挑战,坚持党管金融,信托公司应当更加强化党建引领,加强三会一层建设,提升公司治理水平。

(二)布局提质发展进取盘:守正创新服务实体经济和社会民生

信托业务新分类为信托公司展业划定了统一标准,信托公司应该立足自身资源禀赋做战略取舍,守正创新服务实体经济和社会民生。

2023年11月,《信托公司监管评级与分级分类监管暂行办法》发布实施,未来信托公司将在差异化监管的规范下逐步走向差异化发展之路。

一是探索发展家族/家庭等财富管理服务信托。信托业务分类标准构建了设立门槛覆盖全谱系财富、服务内容涵盖客户全生命周期的细分类型,从服务对象和服务内容两个维度为信托公司展业创造巨大市场机遇。以建立居民家庭财富信托账户为基础,信托公司可以提供财富分配与传承、保值增值、养老消费、保险保障、特殊需要照护、遗嘱安排等多场景的财富管理和受托服务,切实当好居民财富的好管家。

二是不断提升标准化资产管理和服务能力。信托公司大力发展资产管理类业务成行业共识。伴随我国资本市场从新兴市场向成熟市场不断发展,信托公司作为机构投资者也需要建立与之匹配的投研能力、配置能力、产品能力和风控能力,稳步提升资产管理信托的专业化管理能力,在大资管市场中发挥差异化竞争优势。除此之外,信托公司还可以“生态合作者”的受托人身份开展资管产品服务信托,为私募基金等资管机构提供资产估值、结算、信披等专业化的受托服务。

三是大力发展绿色信托。信托行业要积极践行ESG理念,主动参与气候投融资和碳金融,服务绿色低碳产业发展。积极布局以颠覆性技术和前沿技术催生的战略新兴产业和未来产业,创新探索知识产权信托和数据信托等新型资产服务信托,满足新质生产力的培育和拓展需求。

除此之外,预付类资金服务信托、担保品服务信托等行政管理服务信托和风险处置服务信托是信托公司运用信托制度安排保护社会财富安全流转和盘活企业资产的长效机制,也有广阔的市场发展空间。

(三)培育以义取利核心盘:服务创造价值,助力实现共同富裕。

履行信义义务是信托公司作为受托人最基本的职业操守,是以义取利的“义”;信托公司提供专业化的受托服务取得信托报酬,就是以义取利的“利”,以此构建服务创造价值的取费逻辑。信托公司基于多样化的服务场景,提供专业化的受托服务,逐步建立可达成行业共识和社会共识的商业模式和取费模式,是支撑未来信托公司转型业务可持续发展的核心盈利所在。

此外,信托公司积极履行社会责任,大力发展公益慈善信托,也是助力实现共同富裕目标的有效路径。根据全国慈善信息公开平台(慈善中国)最新数据统计,慈善信托财产总规模已突破65亿元,已备案慈善信托项目1600余个。随着《慈善法》的修订,慈善信托规范设立与运行、监察监督、税收优惠等具体规定有望得以进一步优化,信托公司通过开展慈善信托发挥的经济价值和社会价值也将进一步释放。

展望未来,信托行业将深入贯彻落实党的二十大精神、中央金融工作会议精神,以高质量转型推动高质量发展,坚守信托本源定位,践行金融工作的政治性和人民性。以进促稳,严格按照信托业务分类新规深化转型发展;先立后破,积极探索具有中国特色的信托业高质量发展之路。