前言:我们在2023年8月15日报告《立于不败而后求胜:红利低波配置策略》中已经判断,红利低波是值得市场中长期关注、配置的主线方向。近期随着板块逆市上涨,红利低波再度成为市场关注的焦点。那么,当前低波红利行情已经到了什么位置?后续又将如何演绎?重点关注哪些方向?我们将结合景气、轮动强度和拥挤度三大指标进行解析。

指标一:高景气行业占比VS红利低波超额收益

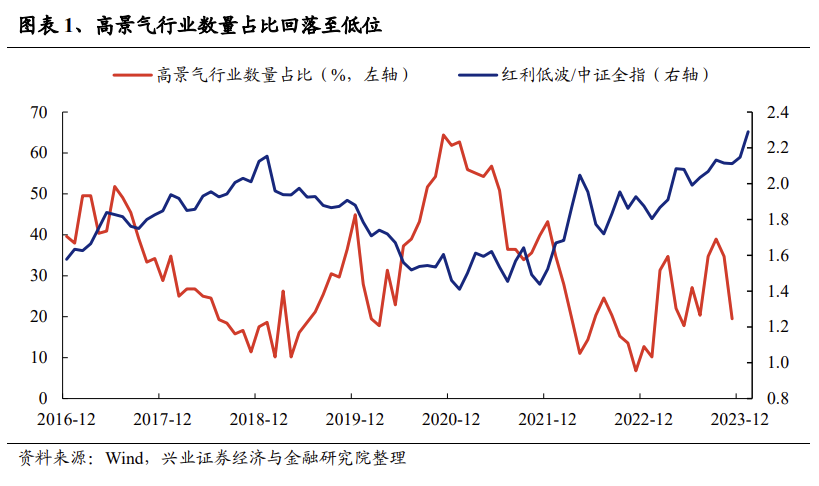

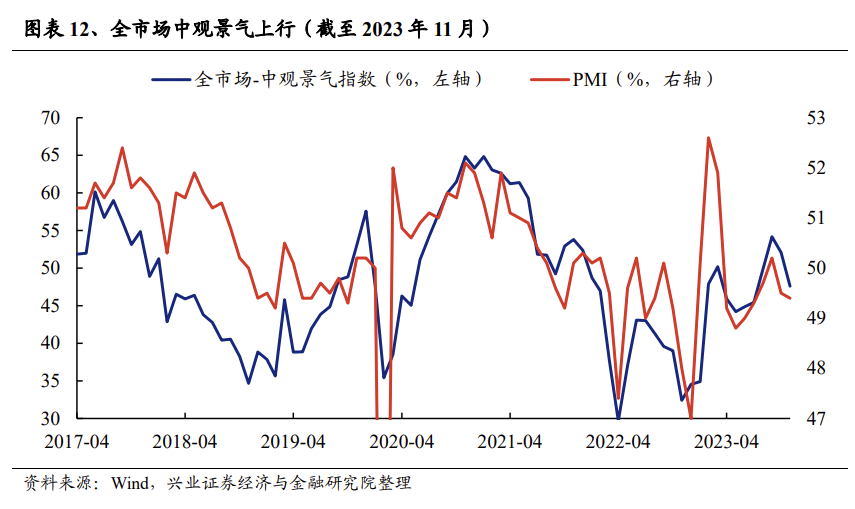

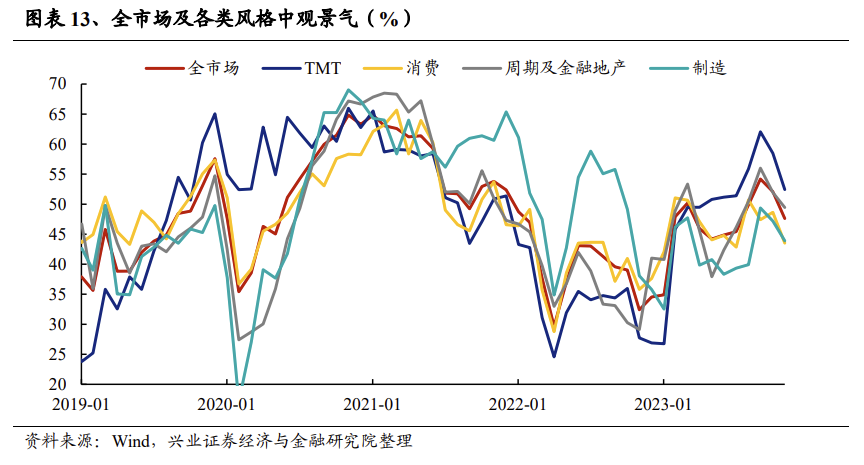

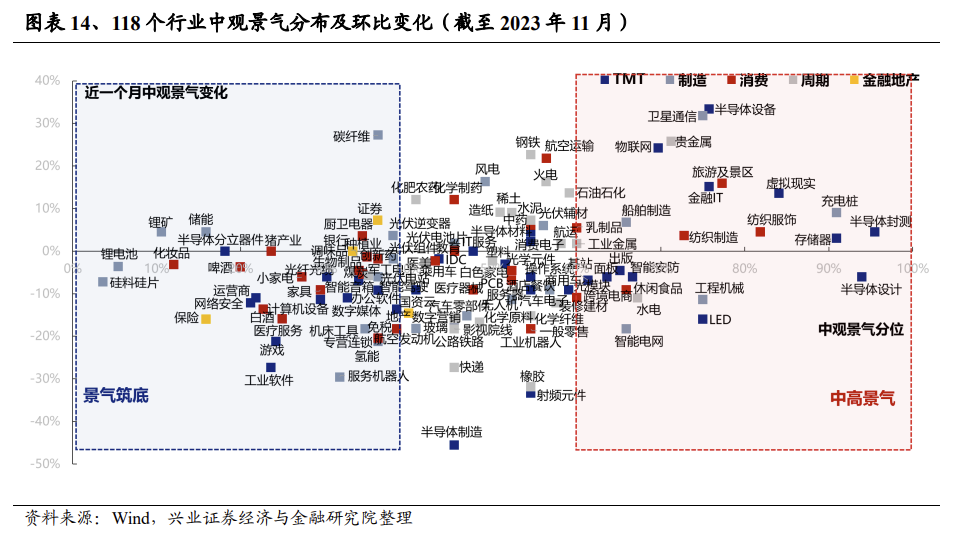

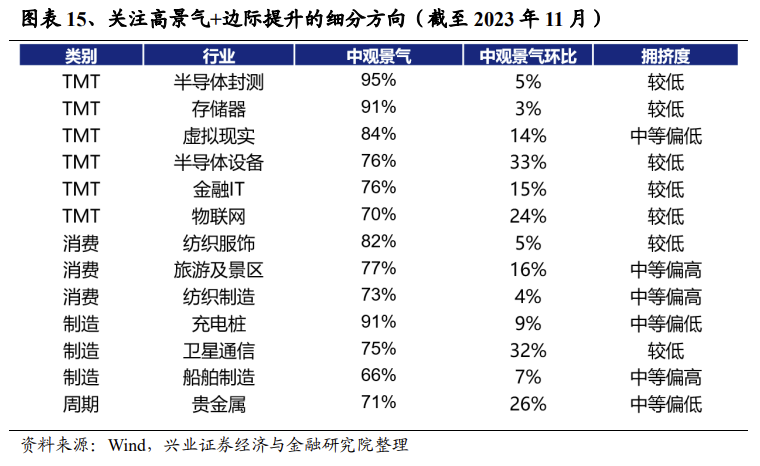

我们在《立于不败而后求胜:红利低波配置策略》中已经指出,经济低位波动,高增长、高景气行业相对稀缺,以景气为锚博取超额收益的难度提升,是导致红利低波资产持续取得超额收益,进而成为市场聚焦方向的核心原因。根据我们独家构建的118个细分行业中观景气比较框架,我们将景气分位数处在60%及以上的行业定义为高景气行业。根据历史经验,当高景气行业数量占比回落时,红利低波往往相对跑赢。

而当前,我们观察到,随着2023年四季度以来国内经济动能再度边际走弱,高景气行业数量占比快速回落,与此同时红利低波也再次跑出超额收益。

因此我们判断,在当前经济复苏动能尚不牢固、高景气行业稀缺的环境下,红利低波仍将是市场共识的方向。

但另一方面,我们也需要认识到,若后续经济企稳回暖、高景气行业数量占比回升、结构性的亮点出现,那么届时市场有望从低波红利转回景气投资范式。

指标二:红利低波轮动强度显示板块共识正在凝聚

我们选取红利低波15大细分行业计算近5日涨跌幅排名变动绝对值加总,构建红利低波轮动强度指标。可以看到,红利低波指数的相对表现与其轮动强度呈明显的负相关:当红利低波轮动强度抬升、内部轮动加速时,板块往往会陷入震荡调整,相对收益也出现下降。而当红利低波板块轮动强度回落、内部轮动收敛、共识凝聚时,板块则往往将迎来整体性的上行。

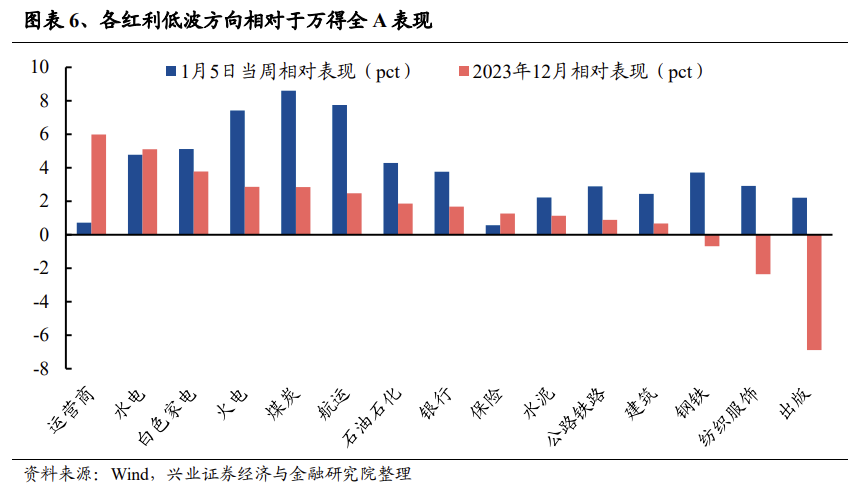

2023年12月以来,红利低波轮动强度开始高位回落,指向市场共识开始凝聚,低波红利主线逐步形成,板块也再度跑赢市场。而行至当前,我们看到红利低波板块轮动强度仍处于历史较高水平。后续随着轮动强度指标继续回落,红利低波板块的超额收益有望进一步显现。

指标三:短期拥挤度已升至较高水位,中期仍有加仓空间

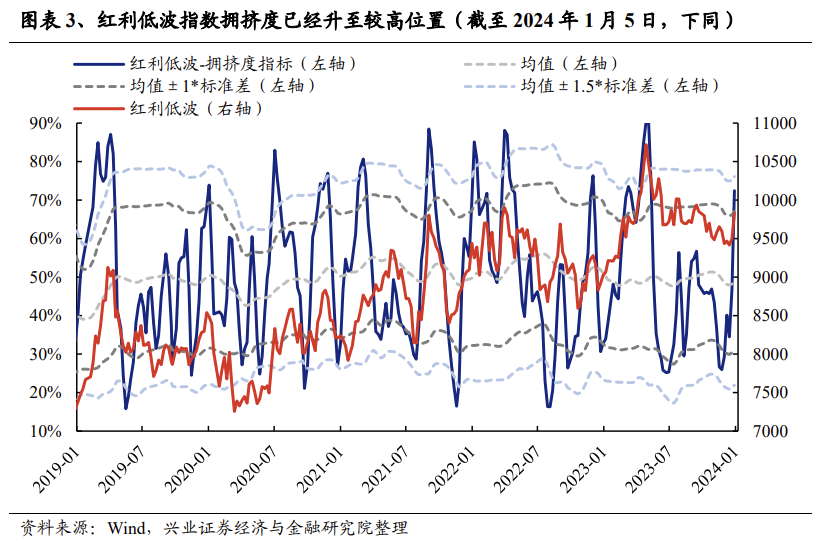

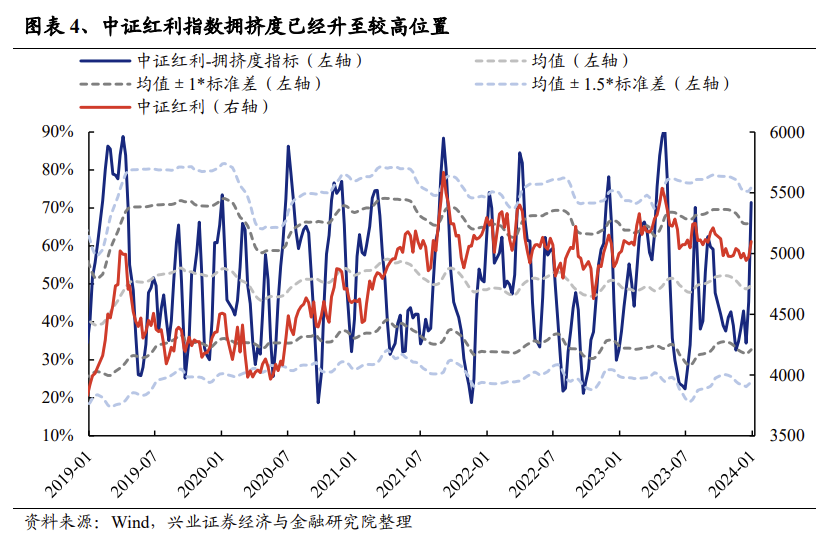

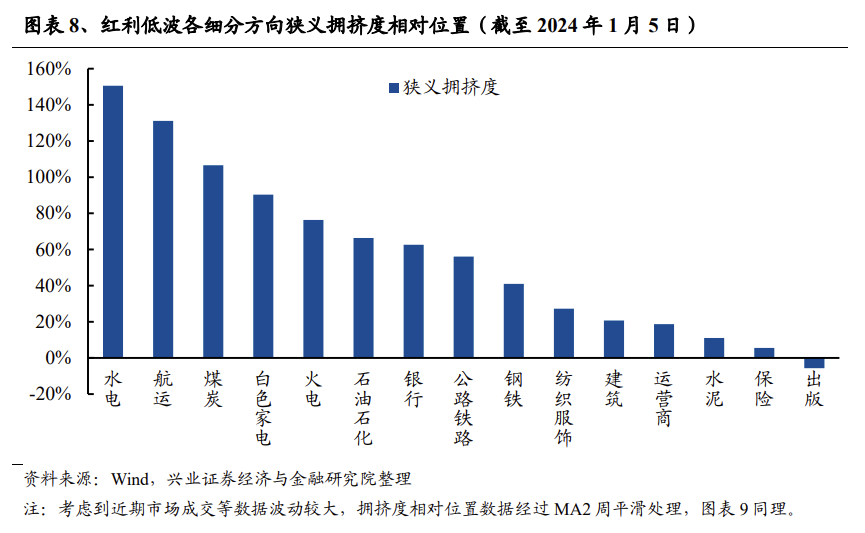

拥挤度是我们独家构建、衡量赛道短期交易情绪的重要指标,对股价拐点有显著的指示意义。我们用量(成交额分位/换手率分位)和价(30日均线上数量占比分位/创60日新高数量占比分位)等多维度指标等权构建了红利低波拥挤度指标,详细刻画板块的短期交易情绪,对判断板块股价拐点有较强指示意义:当红利低波交易情绪降至底部区域时,短期内股价或进入蓄势反转阶段;而当拥挤度过高,市场情绪过热时,则股价阶段性或出现较大回调压力。

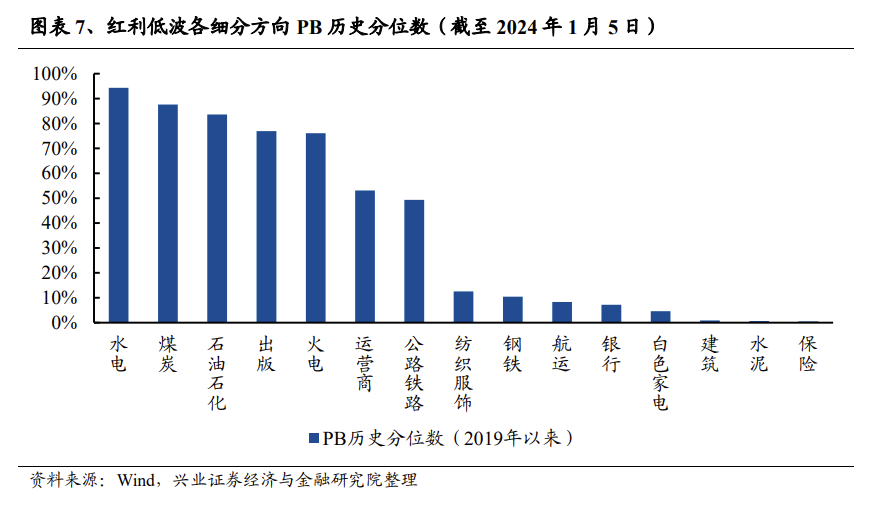

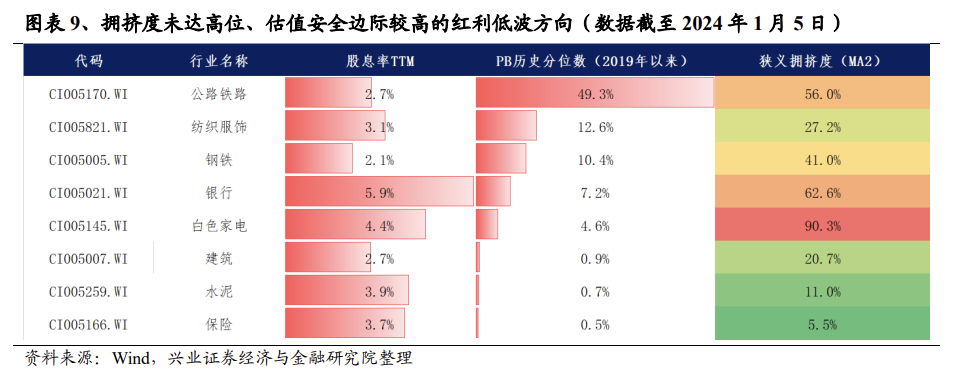

而截至2024年1月5日,红利低波、中证红利指数的拥挤度均已升至均值+1倍标准差上方的较高区间,指向红利低波资产短期或面临一定拥挤度压力。

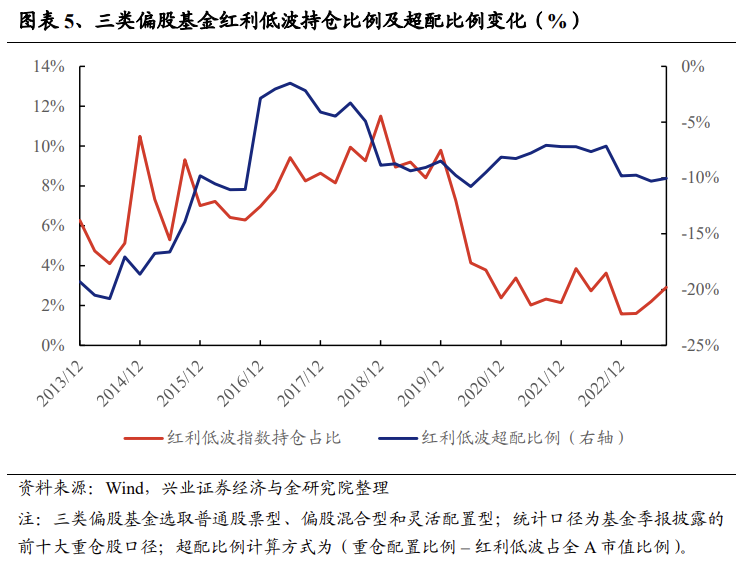

但另一方面,我们也需要看到,市场对于红利低波资产的持仓仍较低,中期内仍有继续加仓的空间。我们以偏股基金重仓比例这一口径,来衡量以公募基金为代表的市场主力资金持有红利低波的仓位变化。截至2023年三季度末,三类偏股基金红利低波重仓比例环比回升至2.91%,仍处于历史较低水平。

因此,虽然从短期交易拥挤度的角度来看,低波红利已经开始出现过热迹象。但从基金持仓的角度来看,板块配置比重仍较低且仍处于低配。

综上来看,一方面,经济短期动能较弱,叠加业绩空窗期缺乏景气的清晰线索,因此低波红利的共识加速凝聚;另一方面,低波红利的配置比重仍然较低、仓位仍有进一步提升的空间。

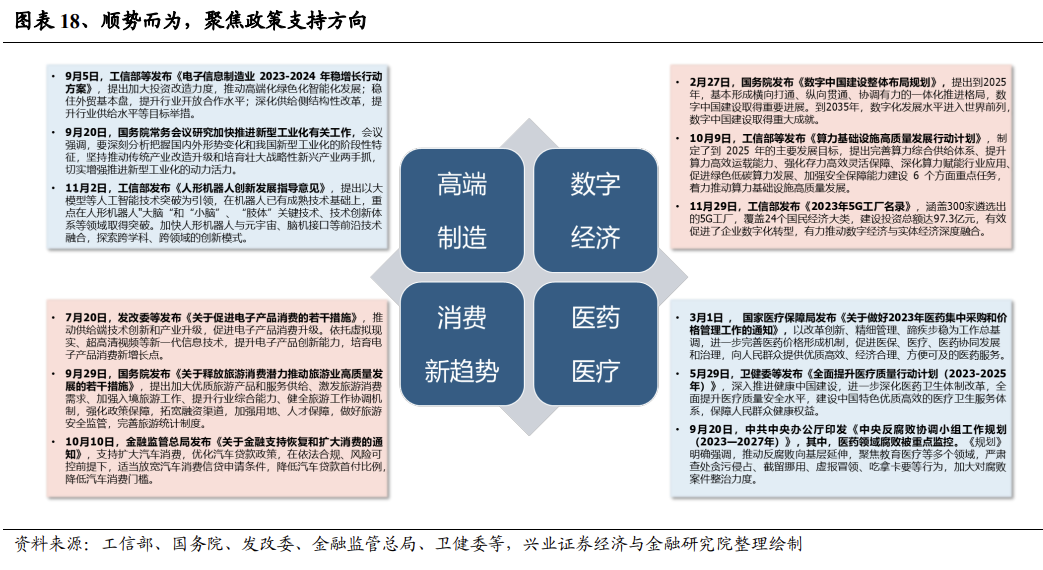

一是顺势而为,聚焦政策支持的产业方向。近些年来,高端制造、数字经济、消费等方面政策呵护支持力度不断加强,新型工业化、机器人、数字中国、数据要素、安全可控、扩消费等政策密集,推动经济高质量发展。

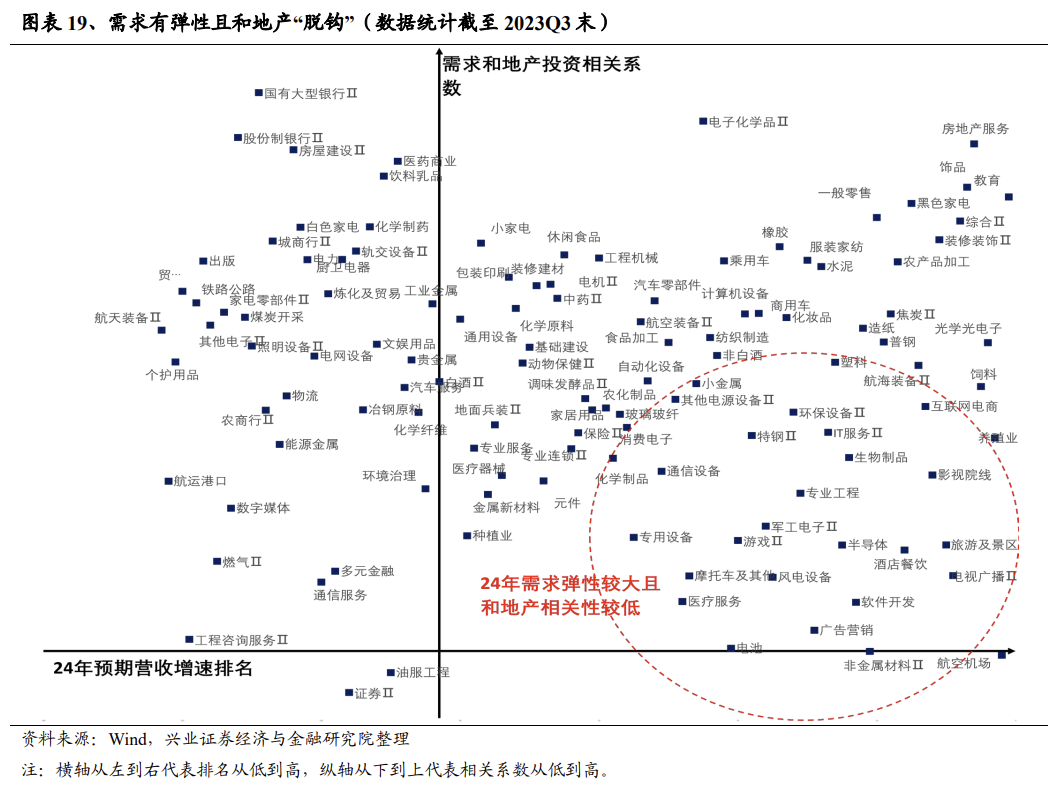

二是考虑到地产投资增速仍有压力,寻找与地产“脱钩”但需求有弹性的方向。根据各行业营收与地产投资相关性来定位各个行业与地产的相关性,在2024年地产投资增速仍有压力的背景下,寻找与地产投资相关度低且2024年有望持续改善的行业。如TMT(半导体、IT服务、通信设备、软件开发等)、高端制造(军工电子、电池等)、服务消费(航空机场、旅游景区、酒店餐饮等)、医药(医疗服务、生物制品等)。

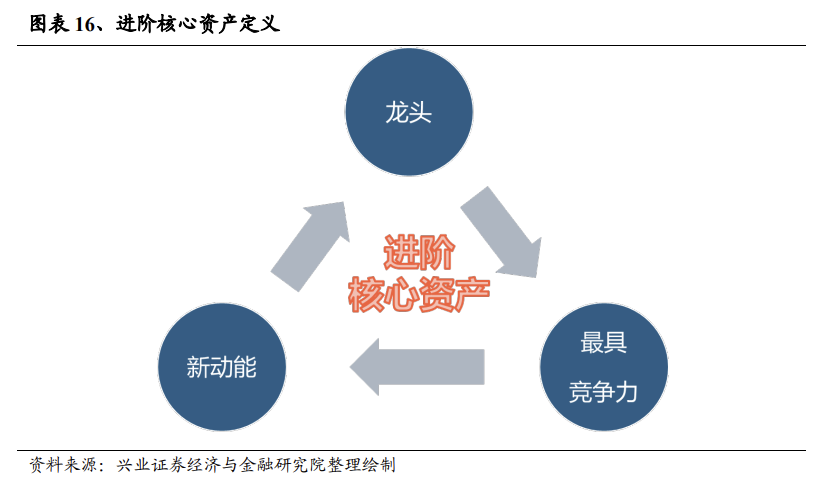

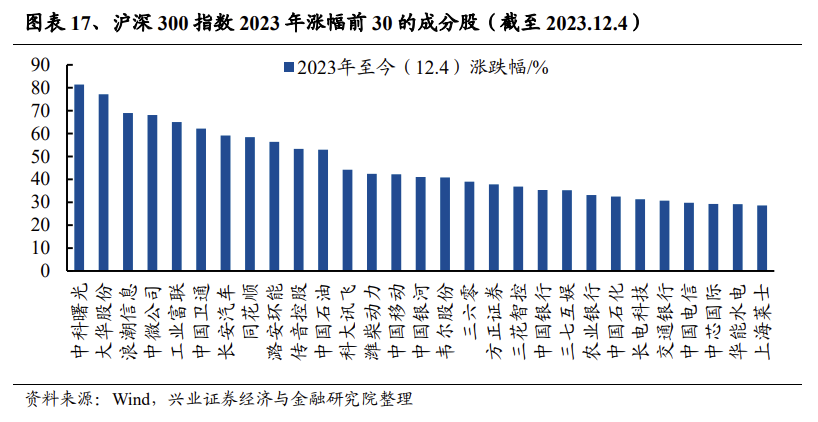

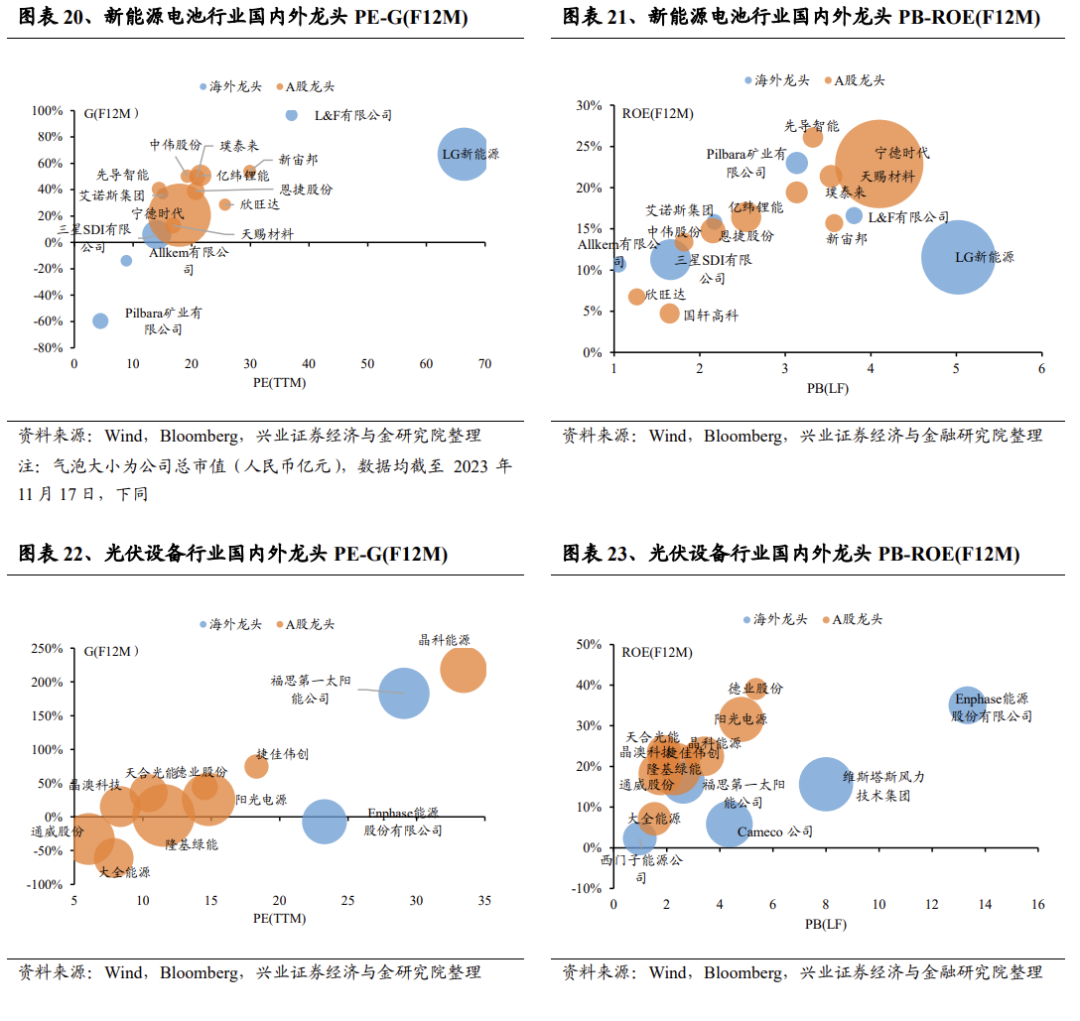

三是寻找已具备全球竞争力的龙头企业。当前我国新能源产业、汽车产业、消费电子、互联网、家电、白酒等诸多行业已不仅是中国的核心资产,而且已经成长为具备全球竞争力的龙头企业。即使站在全球资产配置角度,这些资产也有望获得全球资金的青睐。

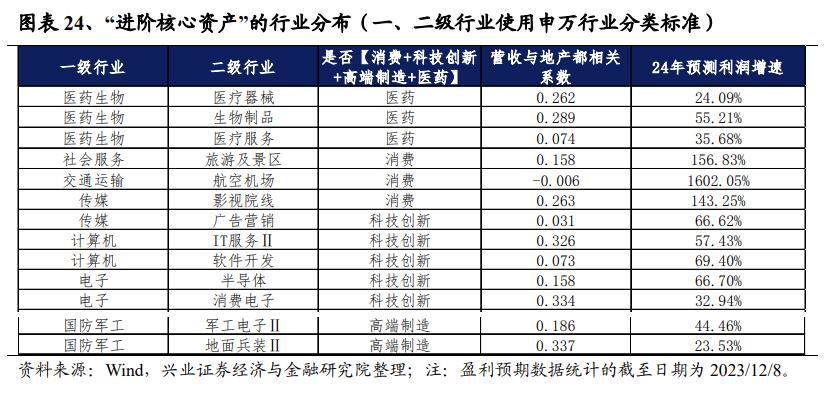

3)行业视角下,如何配置进阶核心资产?

遵循如下思路,根据定量条件梳理出一批更容易诞生“进阶核心资产”的行业板块:

1)行业2024年业绩增速优于23年(较21年两年复合)、24年业绩增速为正、最近一个季度对2024年的预期有所上修;

2)行业与【消费+科技创新+高端制造+医药】等经济结构新亮点相关,且营收增速和【地产投资累计同比】的相关性小于0.4。

与此同时,结合对产业趋势的分析,我们筛选出科技(半导体、消费电子、IT服务、软件开发、元件、广告)、高端制造(地面兵装、军工电子)、医药生物(医疗器械、生物制品、医疗服务)、消费(旅游景区、航空机场、影视院线)。

风险提示

关注经济数据波动,政策不及预期,美联储宽松不及预期等。

本文转载自微信公众号“尧望后势”,作者:张启尧、胡思雨、张勋、吴峰、杨震宇;智通财经编辑:严文才。