美国股市在2024年一开始就萎靡不振。但随着财报季拉开帷幕,企业开始宣布股票回购计划,这种情况本周可能发生改变。投资者希望,这将有助于市场延续去年的涨势。多头可能需要支撑,因对冲基金和散户投资者在年底走强后倾向于防守,对美联储降息时机的担忧加剧了谨慎情绪。

战略公司Reynolds Strategy首席市场策略师Brian

Reynolds表示:“我看好2024年的股市,但由于机构看跌,未来几个月将是一场动荡。一旦抛售结束,公司就会回购股票,以推高股价。”Reynolds曾在2008年全球金融危机期间正确预测了熊市。

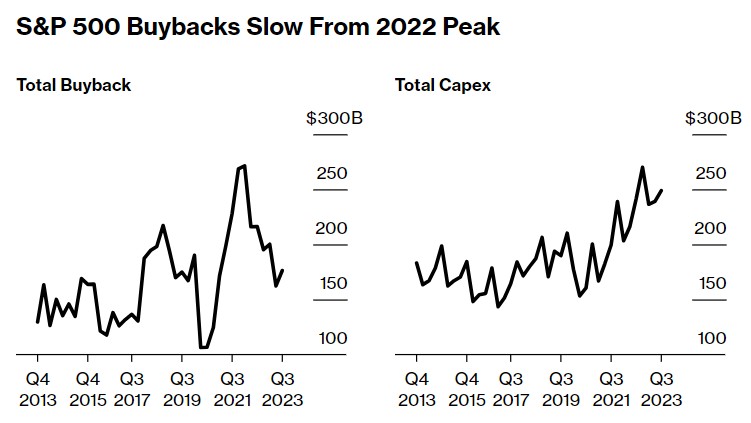

美国企业一直不愿回购股票,因为美联储为抗击通胀而提高了利率,从而推高了借贷成本。数据显示,自2022年创下纪录以来,股票回购已连续五个季度下降。但由于美联储可能准备降息,且盈利增长预期将改善,投资者预计更多公司将把新获得的资金投入股市。

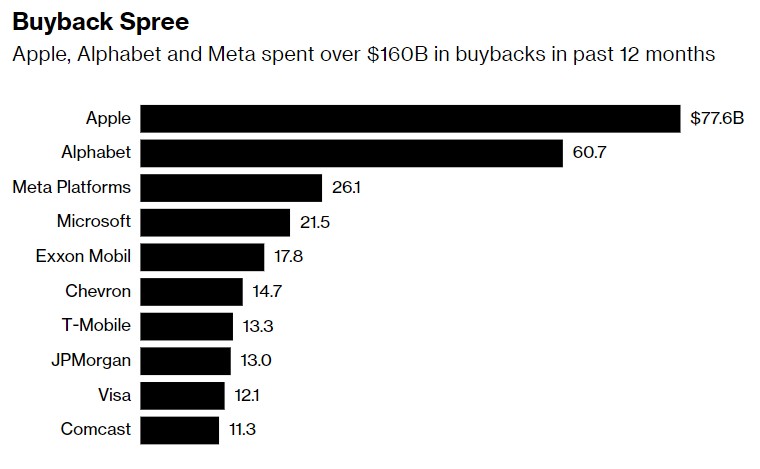

股票市场的命运并不完全取决于回购,但每年近1万亿美元的股票回购是最大的购买力量之一。数据显示,过去一年,标普500指数成分股公司在回购上花费了近8000亿美元,较上年同期下降了近20%。

标普道琼斯指数的初步数据显示,到2024年,标普500指数成份股公司预计将至少花费8400亿美元用于回购股票。标普道琼斯指数显示,截至9月份的12个月回购支出为7870亿美元,较上年同期下降近20%,历史最高是2022年的9230亿美元。

彭博高级分析师Wendy

Soong表示,总体而言,第三季度企业回购总额较上年同期下降了18%。超过40家标普500指数成份股公司宣布在第四季度进行回购,总规模达1630亿美元,按美元价值计算,比一年前减少了近三分之一。这些公司包括信诺集团(CI.US)和Adobe(ADBE.US),这两家公司在收购计划失败后手头都有现金。

市场时机

对高管和投资者来说,棘手的部分将是找到合适的时机——既包括何时回购股票,也包括何时预期股价会飙升。关键可能在于美联储的降息计划,官员们已经暗示,美联储可能要到2024年年中甚至更晚才会降息。RDM

Financial Group首席投资官Michael Sheldon表示,这可能会阻止企业在今年晚些时候或2025年初之前借钱回购。

不过,股票回购似乎准备卷土重来。资本支出占销售额的比例已经恢复到疫情前的五年平均水平,部分原因是以苹果公司(AAPL.US)为首的所谓“壮丽七巨头”大幅增加了资本支出。lafer

Tengler Investments Inc.首席执行官Nancy

Tengler指出,尽管该公司在中国市场面临挑战,但其回购计划意味着,该公司股价在2023年上涨近50%后,仍有上涨潜力。

Tengler表示:“回购是企业在利润增长放缓时解决问题的一种方式。我们买入苹果股票不是为了基本面。我们买它,是因为每次股价下跌时,该公司都会给股价设定一个下限。”

其他公司也得到了这个信息。以Broadridge Financial Solutions

Inc.为例,该投资者沟通和技术产品提供商市值超过230亿美元,该公司计划在本财年花费约5亿美元进行回购。该公司首席财务官Edmund

Reese在接受采访时表示:"我预计我们的股东回报将更偏重于回购,因并购方面可买的东西不多。回购对股价有利。”